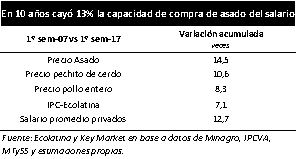

El asadito del domingo, quince veces más caros que hace una década

Un informe, realizado por las consultoras Ecolatina y Key Market, sostiene que entre 2007 y 2017 el asado aumentó 14,5 veces su precio, mientras que el salario lo hizo en 12,8. Por su parte, el resto de las carnes, pollo y cerdo, mejoraron su posición relativa respecto al salario y hoy se puede comprar más cantidad que hace 10 años atrás. En este sentido, el cambio relativo de precios acentuó la compra de la carne avícola y porcina frente a la carne de vaca en la mesa de los argentinos. Tendencia de sustitución que se viene observando hace varios años producto de los cambios en los hábitos de consumo. No obstante, los incrementos de precios de los tres tipos de carne se ubicaron por encima de la suba del índice general de precios. Lo que resulta relevante en un contexto donde el consumo de carnes representa casi el 9% del gasto de los hogares argentinos y, particularmente la carne vacuna el 5% del mismo.

Un informe, realizado por las consultoras Ecolatina y Key Market, sostiene que entre 2007 y 2017 el asado aumentó 14,5 veces su precio, mientras que el salario lo hizo en 12,8. Por su parte, el resto de las carnes, pollo y cerdo, mejoraron su posición relativa respecto al salario y hoy se puede comprar más cantidad que hace 10 años atrás. En este sentido, el cambio relativo de precios acentuó la compra de la carne avícola y porcina frente a la carne de vaca en la mesa de los argentinos. Tendencia de sustitución que se viene observando hace varios años producto de los cambios en los hábitos de consumo. No obstante, los incrementos de precios de los tres tipos de carne se ubicaron por encima de la suba del índice general de precios. Lo que resulta relevante en un contexto donde el consumo de carnes representa casi el 9% del gasto de los hogares argentinos y, particularmente la carne vacuna el 5% del mismo.

En este sentido, nuestro país es el mayor consumidor per cápita de carne de bovina en el mundo, con 55,8 kg/hab en 2016, un 56% más que lo que consumen los países de mayores ingresos per cápita (países desarrollados). De manera adicional, es el segundo a nivel global, después de Estados Unidos, si se suma al pollo y al cerdo (112,2 kg/hab).

El cambio de la política macroeconómica y agroindustrial devenido con la nueva Administración Nacional, generó mejoras condiciones para el sector cárnico, pero con la estabilidad del dólar hasta junio y el aumento de precios internos, la competitividad del sector se vio amenazada. En este sentido, la escalada de la cotización de la divisa estadounidense tras la salida del cepo y la eliminación de las retenciones a las exportaciones de carne (15% para la vacuna y 5% para la aviar y porcina) otorgaron mayor competitividad al sector exportador. No obstante, el alza del precio interno del maíz tras la quita de retenciones, sumado a los aumentos autorizados de los combustibles y los incrementos de salarios, en un contexto de atraso del tipo de cambio, fueron deteriorando la competitividad externa. En esta línea, durante 2016 el precio en dólares promedio en gancho del novillo argentino fue 32% mayor al de Brasil y 6% más alto que el de Uruguay. Por su parte, el precio del cerdo en pie en Argentina se ubicó un 42% por encima del de Brasil.

Sin embargo, en 2017 existen algunos factores que atenúan la situación. La disminución del precio del maíz, la reciente suba del dólar y el incremento por un año de los reintegros a la exportación de carne (1,8 puntos porcentuales para la carne vacuna y 1 punto para la aviar), auguran una mejor performance para el sector exportador en la segunda parte del año.

No obstante, la estructura productiva del sector ganadero condiciona la posibilidad de incrementar significativamente las exportaciones de carne vacuna en el corto plazo. El mercado externo demanda cortes que provienen de animales de alto peso y alimentados a pasto, particularmente de los novillos. A marzo de 2017 esta categoría representa 5% del stock total de bovinos, mientras que hace 10 años atrás concentraba el 10%. Asimismo, en los últimos años tomó protagonismo el engorde a corral (feedlot), en detrimento del rodeo, donde se alimentan los animales a base de granos en lugar de pasto. En este sentido, en la última década se acentuó la tendencia hacia la liquidación de vientres y a la mayor incorporación de bovinos de bajo peso a la faena, que resultó en una reducción del stock ganadero de 5,3 millones de cabezas. Este fenómeno ocurrió en un contexto de avance de la soja por sus altos precios internacionales, cierre del mercado exportador de carne vacuna, sequías e inundaciones ocurridas durante el periodo y la implementación del cepo cambiario que generaba desincentivos para atender al mercado externo. En consecuencia, las ventas al exterior de carne vacuna pasaron a representar el 24,5% de la producción local en 2005 (año de máximo histórico) al 8,7% en 2016, lo que significa una reducción del 70% en los niveles exportados.

PERSPECTIVAS

Para el segundo semestre de 2017 se espera un mejor desempeño del sector. En el plano interno, la mejora del poder adquisitivo y la disminución del desempleo a partir de la reactivación de la economía, traccionaría la demanda interna impactando positivamente en la oferta del mismo. Por otra parte, la actividad primaria se vería beneficiada por una cosecha récord de maíz, lo que presiona a la baja el precio del mismo y, en consecuencia, genera mayor rentabilidad en el sector de las carnes.

No obstante, la crisis política-económica por la que atraviesa Brasil resulta una amenaza particularmente para la producción local de carne porcina, dado que la sobreoferta generada en el mercado brasilero podría volcarse al mercado interno. En este sentido, las importaciones de carne de cerdo crecieron 102% en los primeros 6 meses del año, y provienen casi en un 90% del vecino país. Aunque, los niveles son bajos todavía para el sector, comienza a encenderse una alarma entre los productores locales.

En cuanto a las exportaciones, las mismas mostrarían una mejor performance en las carnes vacunas y avícolas producto de la apertura de nuevos mercados y mayores niveles de competitividad provenientes del reciente incremento de los reintegros a las exportaciones.