Buenas y malas noticias en el Mercado Cambiario

• Distintos eventos han determinado que en los últimos meses el mercado cambiario se transforme en levemente superavitario debido a la caída en la demanda de dólares (fuerte aumento del precio de la divisa, estrictos controles cambiarios, menor turismo) y al aumento en la oferta de divisas (mejora en la balanza comercial)

• La compra del superávit cambiario por parte del Banco Central se tradujo en una nueva fuente de expansión monetaria y en un virtual congelamiento en el precio del oficial del dólar durante los últimos meses. En un contexto inflacionario como el que actualmente tiene nuestro país, un virtual congelamiento del tipo de cambio implica una caída del poder adquisitivo en el precio de la divisa

• Comparando precios de productos de consumo totalmente homogéneos, nuestro país resulta considerablemente más barato que Estados Unidos e Inglaterra tanto con la cotización “oficial” como con la “no oficial” del tipo de cambio. Ajustando los precios por los diferenciales de productividad entre los países, el tipo de cambio “oficial” podría encontrarse en niveles muy similares a los del equilibrio de largo plazo

• Lo anterior no implica necesariamente que el tipo de cambio oficial se mantenga en el tiempo en niveles cercanos al equilibrio. Dada la trayectoria esperada para la inflación, es claro que mantener el virtual congelamiento podría generar atrasos en el tipo de cambio. Las experiencias con controles de cambio en nuestro país muestran que este tipo de políticas generalmente terminan atrasando el tipo de cambio real “oficial” por lo cual sube la magnitud de la brecha cambiaria y se deteriora la cuenta corriente

Escribe Gustavo Reyes de la Fundación Mediterranea IERAL – Luego de las elecciones presidenciales de octubre, el mercado cambiario de Argentina experimentó varios cambios: el Banco Central comenzó a revertir parte de las reservas perdidas durante la corrida previa a las elecciones, el dólar oficial quedó prácticamente congelado, pero subieron las brechas de los precios “no oficiales” de las divisas.

La presente editorial analiza la dinámica del mercado de cambios en los últimos meses. En el primer punto se describe la evolución de la oferta y demanda de divisas. Luego se estudia el poder adquisitivo del tipo de cambio y su impacto sobre los precios de los distintos bienes en Argentina respecto de otras economías.

Finalmente se puntualizan algunos incipientes riesgos que comienzan a aparecer en el mercado cambiario y que la propia historia en nuestro país ha demostrado que pueden terminar siendo muy peligrosos.

Evolución de la Oferta y Demanda de Divisas

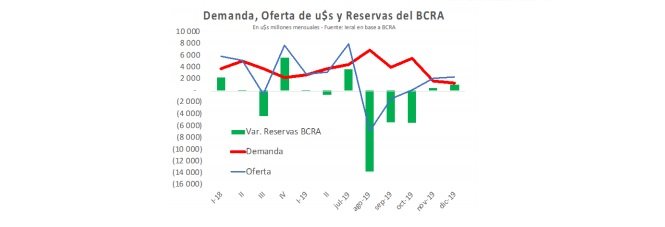

Distintos eventos (proceso recesivo, controles cambiarios, elecciones presidenciales, etc.) han determinado que en los últimos meses en forma conjunta la demanda de dólares haya caído y la oferta de divisas aumentado.

El principal componente que explica el aumento en la oferta de dólares es la mejora en la balanza comercial. La misma comenzó en 2019 con un promedio mensual menor a los u$s 200 millones, pero luego alcanzó promedio de u$s 2.000 millones mensuales durante el segundo semestre.

Por el lado de la demanda, el fuerte aumento del precio de la divisa, junto con los estrictos controles cambiarios terminaron reduciendo fuertemente el atesoramiento de dólares por parte de los particulares. El mismo pasó de un máximo de más de u$s 5.000 millones en el mes de agosto a niveles prácticamente nulos en los últimos dos meses del año. En el segundo componente que explica la caída de la demanda de divisas es el Turismo (neto) que también registró una significativa reducción a lo largo del 2019. Este rubro comenzó el año con un promedio de un poco más de u$s 900 millones mensuales y terminó el 2019 con un promedio inferior a los u$s 400 millones mensuales durante el segundo semestre.

La mayor oferta de dólares, junto con la menor demanda de divisas, lograron revertir el déficit del mercado cambiario en los últimos meses del año. Este pequeño superávit fue utilizado por el Banco Central para recuperar parte de las reservas perdidas a lo largo de la corrida cambiaria previa a las elecciones presidenciales del mes de octubre.

Evolución del precio del dólar

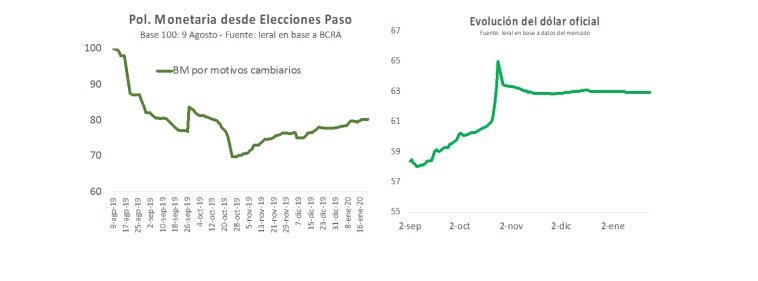

Como puede observarse en los siguientes gráficos, la compra del superávit cambiario por parte del Banco Central se tradujo en una nueva fuente de expansión monetaria y en un virtual congelamiento en el precio del dólar oficial en los últimos meses.

El virtual congelamiento del dólar oficial no se replicó en los precios “no oficiales” de la divisa que aumentaron la brecha respecto de la cotización “oficial”, ubicándola en niveles entre el 20% y 30% (aún bastante por debajo de la brecha histórica).

¿Está alto el tipo de cambio?

En un contexto inflacionario como el que actualmente tiene nuestro país, un virtual congelamiento del tipo de cambio implica una caída del poder adquisitivo en el precio de la divisa. Como puede observarse en el siguiente gráfico, el tipo de cambio real oficial actual se encuentra en niveles muy parecidos a los de fines del 2007 y cayó a causa del congelamiento nominal del dólar oficial casi un 9% respecto del registrado en octubre del 2019. La mayor incertidumbre respecto de la solución al problema de la deuda afectó a los tipos de cambio “no oficiales” llevando al tipo de cambio real blue al precio más alto desde fines del 2005

¿Está cara o barata nuestra economía?

La respuesta a esta pregunta en parte puede ser respondida mediante el anterior gráfico ya que cuando sube el tipo de cambio real, la economía se vuelve más barata en términos de dólares y viceversa. Por lo tanto, en términos del precio oficial de divisa americana, nuestra economía está un poco más cara de lo que era en octubre del año pasado, pero más barata si la comparación se la realiza con el dólar blue.

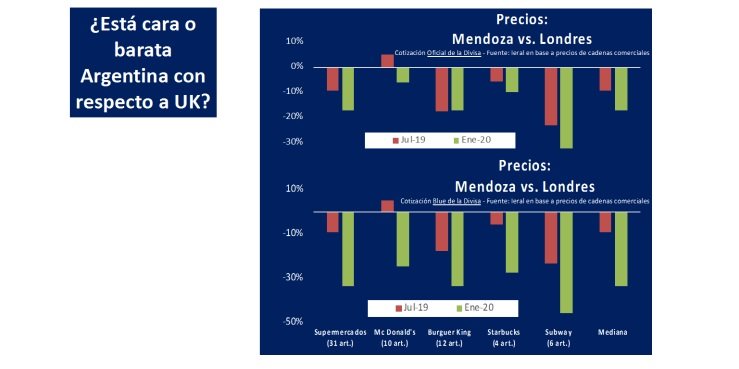

Si bien el anterior análisis es útil para analizar la dinámica de los precios en el tiempo no permite conocer si la economía de Argentina en general resulta más cara o más barata que otras economías. Para ello, debería compararse precios de bienes que sean exactamente iguales y obviamente medidos en la misma moneda. A tal fin, a continuación, se compara una serie de artículos de consumo exactamente iguales (marca, tamaño y calidad) entre Mendoza (Argentina) y Londres (Reino Unido).

Como puede apreciarse en el gráfico anterior, la mediana de los artículos homogéneos seleccionados muestra que Mendoza ya tenía menores precios que Londres antes del salto del tipo de cambio en julio del 2019. Con el salto del dólar oficial (luego de la corrida cambiaria), esta diferencia se amplió aún más en enero del 2020.

Si la comparación se realiza con la cotización “no oficial” del tipo de cambio (quizás más relevante para el turismo), esta diferencia es aún mayor y explica claramente la dinámica del gasto de divisas en Turismo que se describió anteriormente.

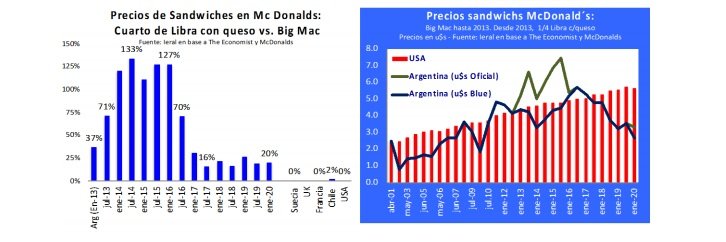

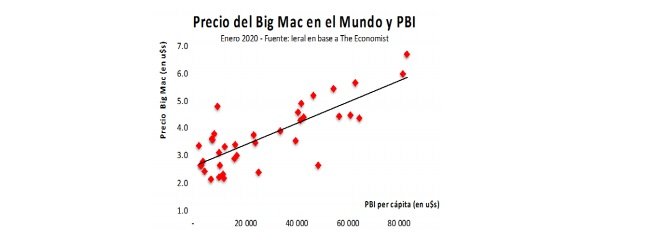

Este análisis del tipo de cambio en base a precios de bienes, ha sido realizado por más de 30 años con la revista británica The Economist a través de un artículo totalmente homogéneo en los diferentes países como es el precio del sandwich “Big Mac” de la cadena McDonalds. Sin embargo, en el caso de Argentina, primero por regulaciones de precios y luego probablemente por políticas comerciales, el precio de dicho sándwich en nuestro país se encuentra distorsionado respecto de otro sándwich (“Cuarto de Libra con Queso”) de la misma cadena. Debido a esta “distorsión” en el precio del “Big Mac”, en Argentina utilizamos para dicho análisis el precio del sándwich “Cuarto de Libra con Queso”.

Teniendo en cuenta los mencionados precios de los sándwiches de McDonald’s para Argentina y Estados Unidos, se corrobora también que los precios en nuestro país resultan considerablemente más bajos que en el país del norte tanto con la cotización “oficial” como con la “no oficial” del tipo de cambio.

Este resultado en muchas ocasiones se utiliza para analizar si el nivel del tipo de cambio está alineado o no respecto de su valor de equilibrio de largo plazo (valor al que se igualen los precios de los bienes en la economía). El problema de este tipo de análisis es que aún en el largo plazo, debido a las diferencias de productividades entre los países, los precios de las economías menos avanzadas deberían resultar menores que los de los países más desarrollados1 .

Teniendo en cuenta esta regularidad empírica con alto soporte teórico, para comparar los precios entre Argentina con otra economía más desarrollada (UK, USA, etc.) se deberían ajustar los mismos por los diferenciales de productividad entre ambas economías. Al hacer esto para el caso de los sándwiches de McDonald’s, se puede observar que el menor precio que tienen los mismos en nuestro país respecto de USA resulta muy similar a la diferencia de productividades que tienen ambas economías indicando que el actual valor del tipo de cambio “oficial” podría encontrarse en niveles muy similares a los del equilibrio de largo plazo.

Perspectivas

El hecho que la “foto” del precio actual del dólar “oficial” resulte similar a sus valores de largo plazo, no implica que este valor cercano al equilibrio se mantenga en el tiempo. El virtual congelamiento del dólar “oficial” durante los últimos meses en un contexto de alta inflación, se tradujo en una caída de casi 9% en el valor real de la divisa entre enero de 2020 y octubre de 2019. Dada la trayectoria actual de la inflación, es claro que mantener el virtual congelamiento podría generar atrasos en el tipo de cambio.

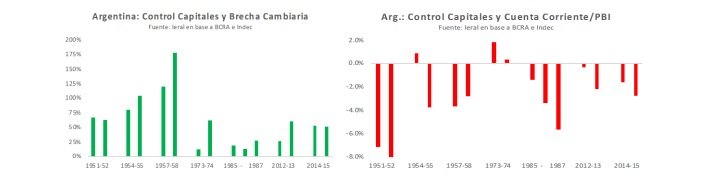

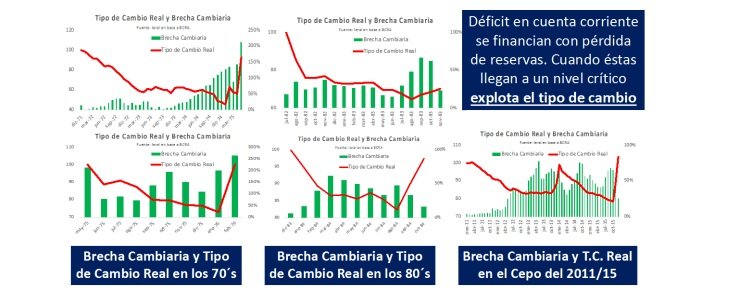

La relación entre caídas del tipo de cambio real luego de la implementación de controles cambiarios no resulta nuevo en Argentina. La propia historia de nuestro país muestra que generalmente este tipo de regulaciones termina reduciendo el tipo de cambio real oficial como puede observarse en el siguiente gráfico.

Las experiencias con controles de cambio en nuestro país también muestran que a medida que cae el tipo de cambio real, sube la magnitud de la brecha cambiaria y se deteriora la cuenta corriente.

Estos déficits de cuenta corriente se financian con pérdidas de reservas. Cuando las mismas alcanzan niveles críticos, el tipo de cambio real “oficial” sufre un repentino ajuste, desequilibrando así a toda la economía. Esta es la historia que vivió nuestro país durante gran parte de los años 70´s, 80´s y entre 2011 y 2015.

Si bien la economía de Argentina finalizó el 2019 con un importante flujo positivo en la Balanza Comercial (u$s 16 mil millones), la dinámica que mostró el tipo de cambio real de los últimos 3 meses no debería continuar a futuro ya que, en dicho caso la brecha cambiaria continuará ampliándose y el flujo de dólares comerciales tarde o temprano comenzará a evaporarse. La tentación de frenar el proceso inflacionario a través del anclaje cambiario siempre ha sido muy fuerte, pero la experiencia de nuestro país ha demostrado que los costos han terminado siendo demasiado elevados. Esperemos haber aprendido de nuestra propia historia.

1 Ver efecto Balassa – Samuelson https://es.wikipedia.org/wiki/Efecto_Balassa-Samuelson