Finanzas sale al mercado con diez instrumentos y busca refinanciar deuda de corto y mediano plazo

La Secretaría de Finanzas convocó a una nueva licitación de instrumentos del Tesoro Nacional denominados en pesos y dólares estadounidenses, que se realizará el miércoles 28 de enero de 2026, con liquidación el viernes 30. El menú incluye letras y bonos a tasa fija, variable, ajustados por CER y un instrumento dólar linked, en una operación clave para la estrategia de financiamiento del Estado, la administración de vencimientos de corto y mediano plazo y la gestión de liquidez en un contexto macroeconómico aún desafiante.

La licitación se inscribe en el programa regular de colocaciones quincenales de deuda en moneda local y combina nuevos instrumentos con reaperturas, con el objetivo de ofrecer alternativas a distintos perfiles de inversores y extender el horizonte de vencimientos hasta 2028. Todas las colocaciones se realizarán bajo los procedimientos establecidos en la Resolución Conjunta de la Secretaría de Finanzas y de la Secretaría de Hacienda Nº 9/2019.

Un menú diversificado: tasa fija, CER, tasa variable y dólar linked

En esta convocatoria, la Secretaría de Finanzas ofrece diez instrumentos distribuidos en cuatro grandes categorías. En primer lugar, se licitarán instrumentos en pesos a tasa fija, entre los que se destacan dos nuevas Letras del Tesoro Nacional Capitalizables (LECAP): una con vencimiento el 16 de marzo de 2026 y otra al 31 de julio de 2026, ambas a emitirse el 30 de enero de 2026, con amortización íntegra al vencimiento y tasa efectiva mensual capitalizable, a determinar en la licitación.

A ellas se suman la reapertura de la LECAP con vencimiento 30 de noviembre de 2026 (S30N6) y del Bono del Tesoro Nacional Capitalizable en pesos con vencimiento 15 de enero de 2027 (T15E7), ambos con precio a determinar en el proceso licitatorio.

En el segmento de tasa variable, se reabre la Letra del Tesoro Nacional en pesos a tasa TAMAR con vencimiento 31 de agosto de 2026 (M31G6), un instrumento que ajusta su rendimiento en función de la tasa mayorista y que suele captar el interés de inversores que buscan cobertura ante movimientos de las tasas de interés.

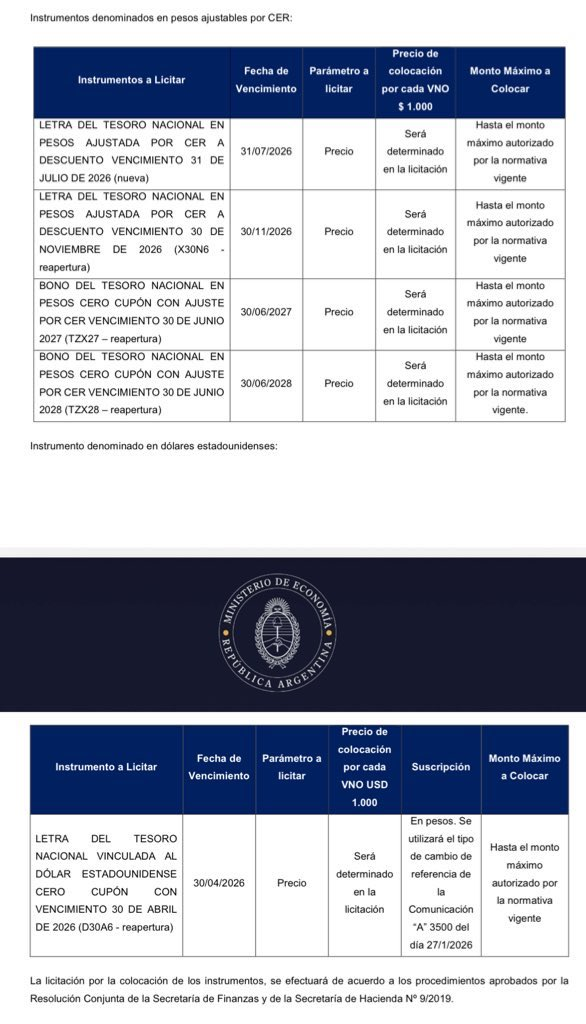

El bloque de instrumentos ajustados por inflación (CER) incluye una nueva Letra del Tesoro Nacional ajustada por CER a descuento con vencimiento 31 de julio de 2026, junto con la reapertura de la LECER al 30 de noviembre de 2026 (X30N6) y de dos bonos cero cupón: el BONCER con vencimiento 30 de junio de 2027 (TZX27) y el BONCER al 30 de junio de 2028 (TZX28). En estos casos, el capital se ajusta según el Coeficiente de Estabilización de Referencia (CER), conforme al artículo 4º del decreto 214/02, con el Banco Central de la República Argentina como informante y la Oficina Nacional de Crédito Público como agente de cálculo.

Finalmente, en dólares estadounidenses, se ofrece la reapertura de la Letra del Tesoro Nacional vinculada al dólar estadounidense cero cupón con vencimiento 30 de abril de 2026 (D30A6). La suscripción será en pesos, utilizando el tipo de cambio de referencia de la Comunicación “A” 3500 del BCRA correspondiente al 27 de enero de 2026.

Fechas, tramos y reglas de la licitación

La recepción de ofertas comenzará a las 10:00 y finalizará a las 15:00 horas del miércoles 28 de enero de 2026, mientras que la liquidación se efectuará el viernes 30 de enero de 2026 (T+2). Todas las licitaciones se realizarán por indicación de precio, sin precios mínimos ni máximos, con la excepción de las nuevas LECAP, para las cuales los oferentes deberán indicar la tasa efectiva mensual.

El proceso se estructurará en dos tramos: no competitivo y competitivo.

El tramo no competitivo estará destinado a personas físicas o jurídicas que no cuenten con especialización financiera, con un tope de VNO $ 50.000.000 para instrumentos en pesos y VNO USD 50.000 para el instrumento en dólares, admitiéndose una sola oferta por inversor. En este segmento quedan excluidos los fondos comunes de inversión, fondos públicos, compañías de seguros y demás entidades consideradas agentes especializados.

El tramo competitivo, en cambio, estará habilitado para inversores con montos superiores a esos límites y para todo tipo de entidades financieras, con una oferta mínima de VNO $ 1.000.000 en instrumentos en pesos y VNO USD 1.000 en el dólar linked, sin límite máximo de suscripción.

Las ofertas deberán canalizarse a través de agentes de liquidación y compensación y agentes de negociación registrados en la CNV, y no se pagarán comisiones.

Financiamiento, rollover y señales al mercado

La licitación se produce en un escenario de necesidad de refinanciar vencimientos de corto plazo, administrar el stock de deuda en pesos y seguir construyendo una curva de rendimientos que combine previsibilidad y cobertura frente a la inflación y al tipo de cambio. La inclusión de instrumentos CER y dólar linked apunta a captar demanda de inversores que buscan protección, mientras que las LECAP a tasa fija permiten testear expectativas sobre tasas reales y desinflación.

Además, la reapertura de bonos con vencimientos en 2027 y 2028 contribuye a extender plazos y reducir la concentración de pagos en el corto plazo, un aspecto clave para la sostenibilidad del programa financiero. El resultado de la licitación será seguido de cerca por el mercado, ya que funcionará como termómetro del apetito por deuda en pesos y de la confianza en el esquema macroeconómico vigente.