¿Por qué hay dudas sobre el crecimiento?

|

Getting your Trinity Audio player ready...

|

Analytica. El Estimador Mensual de Actividad Económica subió 0,5% mensual s.e. en septiembre y 5% respecto un año atrás. Un resultado que vale la pena analizar desde varias aristas para entender sus implicancias y por qué desató cuestionamientos hacia el INDEC. Veamos.

1.Aspectos metodológicos

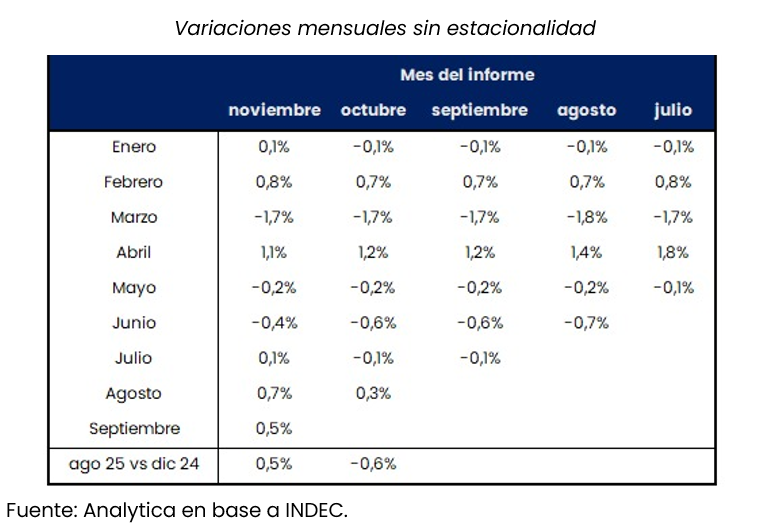

Al igual que en otras ocasiones, el INDEC corrigió valores de meses anteriores. El cuadro a continuación clarifica qué meses se modificaron. Y sobre todo como eso impactó en el crecimiento acumulado anual. El informe de octubre señalaba una caída del 0,6% entre agosto y diciembre pasado. Mientras en el de noviembre para ese mismo periodo hay un crecimiento del 0,5%. A pesar de estas revisiones, la serie original -la que conserva estacionalidad- prácticamente no exhibe cambios, lo cual es coherente con los procesos de consistencia que aplican los modelos del INDEC hacia fin de año.

Con el objetivo de comprender mejor el sentido y la magnitud de estos ajustes, analizamos la diferencia entre la serie publicada en octubre y la revisada en noviembre, tanto en la versión original como en la desestacionalizada. Para ello utilizamos dos medidas complementarias: el error en la media, que captura diferencias en el nivel promedio del índice, y el error cuadrático, que permite evaluar las discrepancias mensuales entre ambas series, penalizando los cambios que se distribuyen a lo largo del tiempo incluso si luego se compensan.

El último enfoque es particularmente relevante porque el INDEC no desestacionaliza directamente el EMAE agregado, sino que lo construye a partir de la desestacionalización individual de cada sector. Por ese motivo, cualquier revisión sectorial puede tener un impacto diferente sobre la serie original y respecto a la sin estacionalidad, aun si la trayectoria anual finalmente termina alineándose.

Al observar el comportamiento del nivel general, identificamos que la serie desestacionalizada revisada quedó en promedio un 0,23% por encima de la serie previa, mientras que la versión con estacionalidad prácticamente no presenta diferencias. Esto significa que los cambios sectoriales se compensaron a nivel agregado, pero igual generaron reacomodamientos dentro del componente estacional y del filtro aplicado al ciclo mensual.

A nivel sectorial, las revisiones no fueron homogéneas. El caso más notorio es el de Hoteles y Restaurantes, cuyo índice original aumentó 3,8% respecto a la versión previa, convirtiéndose en la corrección de mayor magnitud dentro del EMAE. Este sector también concentra uno de los errores cuadráticos más altos de toda la matriz, lo que sugiere que los ajustes no se limitaron a un mes aislado, sino que afectaron varias observaciones a lo largo del año.

Algo similar ocurre con Pesca, que presenta cambios en el promedio y un error cuadrático especialmente elevado, en línea con su histórica volatilidad estadística. Por el contrario, Comercio muestra la mayor corrección negativa en el promedio, con una merma de 0,6% en la serie original y diferencias mensuales significativas detectadas en el error cuadrático.

El resto de los sectores exhibe modificaciones más leves, con ajustes positivos y negativos que tienden a compensarse en el consolidado del EMAE. Esto refuerza la idea de que las revisiones recientes se explican por un conjunto acotado de actividades, y que el impacto agregado es relativamente moderado.

En síntesis, el análisis conjunto del error en la media y del error cuadrático permite comprender mejor el origen de los cambios y evaluar su relevancia. La primera medida muestra si el nivel promedio de la serie cambió de manera sustancial; la segunda ayuda a identificar sectores donde la trayectoria mensual fue reestimada de forma más profunda. Esta combinación de indicadores es clave para interpretar cómo las revisiones sectoriales del INDEC pueden alterar la dinámica de la serie desestacionalizada, incluso en casos donde la serie original permanece prácticamente inalterada.

2.Dinámica sectorial

Al analizar el desagregado sectorial y corregir por estacionalidad se ve una particularidad: según nuestra estimación, el sector de intermediación financiera tuvo una suba del 11,9% mensual. Se trata de la suba mensual más elevada de toda la serie histórica que inicia en 2004, siendo los anteriores máximos de crecimiento en torno al 5% (uno de ellos en enero de este año). Sin embargo, durante septiembre el crédito al sector privado tuvo una caída real del 1,8% mensual s.e., la primera tras 17 meses consecutivos de suba; al mismo tiempo que los balances de los bancos para el tercer trimestre no reflejan un buen desempeño por los encajes bancarios más exigentes y el aumento de las previsiones por incobrabilidad: el grupo Galicia registró una pérdida por $87.710 millones y Supervielle de $50.724 millones; mientras que BBVA tuvo ganancia pero con una caída interanual del 71%.

La clave es la forma en que se mide al sector financiero en las Cuentas Nacionales y el particular contexto macroeconómico en la previa electoral, con tasas de interés reales muy elevadas.

El INDEC mide la mayor parte de la intermediación financiera a través de los Servicios de Intermediación Financiera Medidos Indirectamente (SIFMI) que surgen del spread entre la tasa activa de préstamos y la tasa pasiva de depósitos en relación con una tasa de referencia. En septiembre aumentaron los spreads en las distintas líneas de crédito: tomando de base la TAMAR, durante septiembre en créditos hipotecarios el spread aumentó 13,3 puntos porcentuales TNA promedio, 1,9 en tarjetas, 9,4 en personales y 12,3 en documentos a sola firma. Al mismo tiempo, pudo existir una sobreestimación de la actividad bancaria. Si la tasa de referencia utilizada para su cálculo no se ajustó para reflejar el costo real de los fondos (que es mayor debido a la inmovilización por los encajes) o el rendimiento real de los activos (que es menor), el margen resultante entre la tasas activas y pasivas se amplía artificialmente. Esta sobreestimación es creciente y significativa a medida que la tasa de encajes es más alta. Desde mediados de agosto se produjeron una serie de aumentos en las tasas de encajes y modificaciones en su cálculo que los llevaron a máximos de las últimas décadas, con un impacto pleno en septiembre.

Dado lo anterior, resulta relevante evaluar el comportamiento del EMAE sin el sector financiero. Con ese ajuste y según nuestras estimaciones, la actividad habría caído un 0,2% mensual s.e. en septiembre, similar al -0,3% que adelantamos con nuestro ILA. En ese contexto, acumularía caída en 4 de los últimos 5 meses, con una economía estancada desde marzo y con niveles de actividad inferiores en un 0,7% a los de diciembre pasado, a diferencia del índice completo, que se ubica un 1% por encima del cierre del año pasado.

3.Impacto en el empleo

El debate sobre el crecimiento se relaciona también con el impacto que genera sobre el bienestar de la población. Por caso, como se observa en el gráfico a continuación, el sector de intermediación financiera es de los sectores que más crece pero su demanda de mano de obra es baja.

Al comparar la actividad acumulada hasta septiembre de este año con igual período de 2023 se observa que la construcción se ubicó 14,2% por debajo, la industria 9,5% y el comercio 4,8%. Estos tres sectores explican 37,6% del empleo directo de la economía. En contraste, el agro, los hidrocarburos, la minería y la intermediación financiera representan en conjunto apenas 7,7% del empleo total.

En consecuencia, una proporción importante de los trabajadores puede no evidenciar el crecimiento de la economía en su día a día. Uno de los principales desafíos del gobierno consiste en ampliar más allá de la baja de la inflación los beneficios de su modelo económico.