La actividad económica volvió a caer en noviembre y profundiza el cambio en la estructura productiva

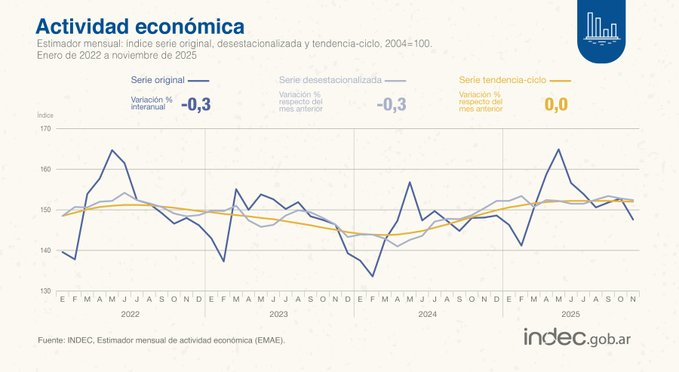

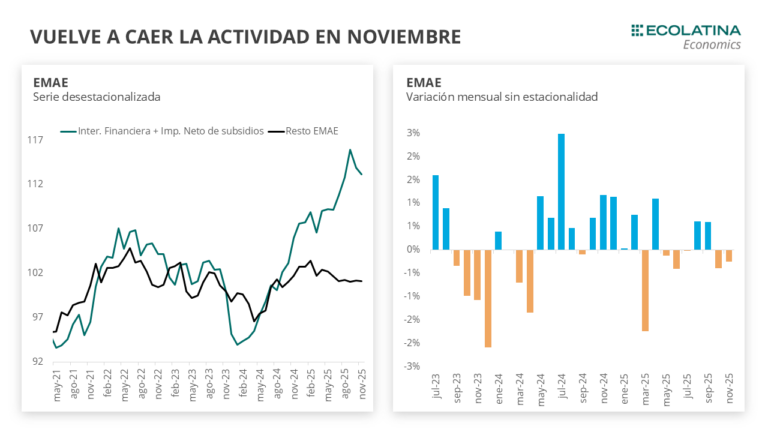

La actividad económica volvió a contraerse en noviembre, al registrar una caída mensual desestacionalizada del 0,3%, lo que marcó el segundo retroceso consecutivo y encendió nuevas señales de alerta sobre la dinámica del nivel de actividad en el tramo final del año. Además, el dato tuvo un peso simbólico y técnico relevante: fue la primera variación interanual negativa en catorce meses, con una baja del 0,3%, luego de que en noviembre de 2024 la economía aún mostrara crecimiento.

El dato surge del Estimador Mensual de la Actividad Económica (EMAE) y fue analizado por la consultora Ecolatina, que advirtió que la persistencia de la contracción no puede explicarse solo por factores coyunturales, sino que refleja cambios más profundos en la estructura productiva, en un contexto de estabilización macroeconómica y mayor apertura de importaciones.

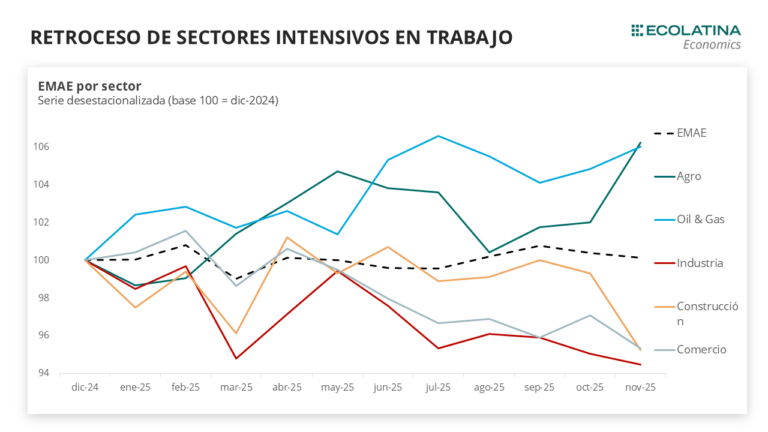

Sectores ganadores y perdedores: una recuperación cada vez más desigual

A pesar del retroceso general, el desempeño sectorial volvió a mostrar una fuerte divergencia. Los denominados “sectores ganadores del modelo” mantuvieron tasas de crecimiento interanual elevadas. La intermediación financiera lideró con una suba del 13,9%, seguida por la agricultura, con un incremento del 10,5%, y la explotación de minas y canteras, que avanzó un 7,0%.

En contrapartida, las principales caídas interanuales se concentraron nuevamente en sectores intensivos en empleo. La industria manufacturera registró una baja del 8,2%, el comercio cayó 6,4% y la construcción retrocedió 2,3%, profundizando el perfil asimétrico de la actividad.

Desde Ecolatina subrayaron que, excluyendo al sector agropecuario, la caída interanual del EMAE en noviembre habría sido del 1,7%, lo que refuerza el peso del agro como principal sostén del nivel de actividad. Aun así, en el acumulado del año, la economía se mantiene 4,5% por encima de 2024, aunque con una tendencia que perdió dinamismo en la segunda mitad del período.

Impacto en el empleo y en la generación de ingresos

El cambio en la composición sectorial también comenzó a reflejarse en el mercado de trabajo y en la distribución del ingreso. Según los últimos datos del INDEC sobre la cuenta de generación del ingreso y el insumo de mano de obra, en el tercer trimestre del año la participación del excedente de explotación bruto (EEB) cayó 1,53 puntos porcentuales interanuales.

Esta caída estuvo explicada principalmente por la industria manufacturera (-2,24 p.p.) y el comercio (-2,46 p.p.), mientras que la intermediación financiera mostró una incidencia positiva de +0,66 p.p., y las actividades inmobiliarias, empresariales y de alquiler aportaron +2,59 p.p.

En términos de empleo, los puestos de trabajo totales crecieron 2,0% interanual, pero el aumento se explicó casi exclusivamente por el avance de modalidades más precarias. Los puestos no asalariados crecieron 5,2%, los asalariados no registrados aumentaron 2,8%, mientras que el empleo asalariado registrado no mostró variación (0,0%).

En la misma línea, las horas trabajadas de los asalariados registrados cayeron 1,7% interanual, frente a un aumento del 3,6% en las horas trabajadas por asalariados no registrados. Para la consultora, esta dinámica es coherente con una estructura productiva menos intensiva en empleo formal, dominada por sectores con mayor peso financiero y menor capacidad de absorción laboral.

Construcción, industria y consumo: señales mixtas hacia el cierre del año

De cara al último tramo del año, los indicadores adelantados mostraron señales heterogéneas. En la construcción, el Índice Construya avanzó 3,2% mensual desestacionalizado, mientras que los despachos de cemento crecieron 0,9%, sugiriendo una leve recomposición tras meses de debilidad.

La industria, en cambio, continuó mostrando señales negativas. La producción de automóviles cayó 3,4% mensual, y el patentamiento de vehículos 0 km retrocedió 0,4%, acumulando cinco meses consecutivos de bajas, un indicador clave del deterioro del consumo durable.

En materia de consumo, diciembre mostró cierta mejora: las ventas minoristas PYME crecieron 5,2% mensual, compensando parcialmente la fuerte caída del 9,1% registrada en noviembre. No obstante, el crédito al consumo continuó moderando su expansión y acumuló dos meses consecutivos de caída, con una baja del 0,4% en diciembre, lo que limita la posibilidad de una recuperación sostenida de la demanda interna.

Crecimiento por arrastre y un 2026 sin impulso estadístico

Con el desempeño observado en noviembre, Ecolatina proyecta que 2025 cerrará con un crecimiento promedio apenas superior al 4%, explicado en gran medida por el arrastre estadístico de 2024, más que por una expansión genuina de la actividad durante el año.

Según el análisis, la economía se mantendría prácticamente estable en los próximos meses, lo que implica que 2025 no dejaría un arrastre estadístico relevante para 2026. De este modo, el próximo año arrancaría sin un impulso automático del nivel de actividad, en un contexto donde la consolidación del nuevo esquema macroeconómico y la evolución sectorial seguirán siendo determinantes.