Economía colocó y amplió deuda por más de $20 billones y USD 3.500 millones en la licitación de enero

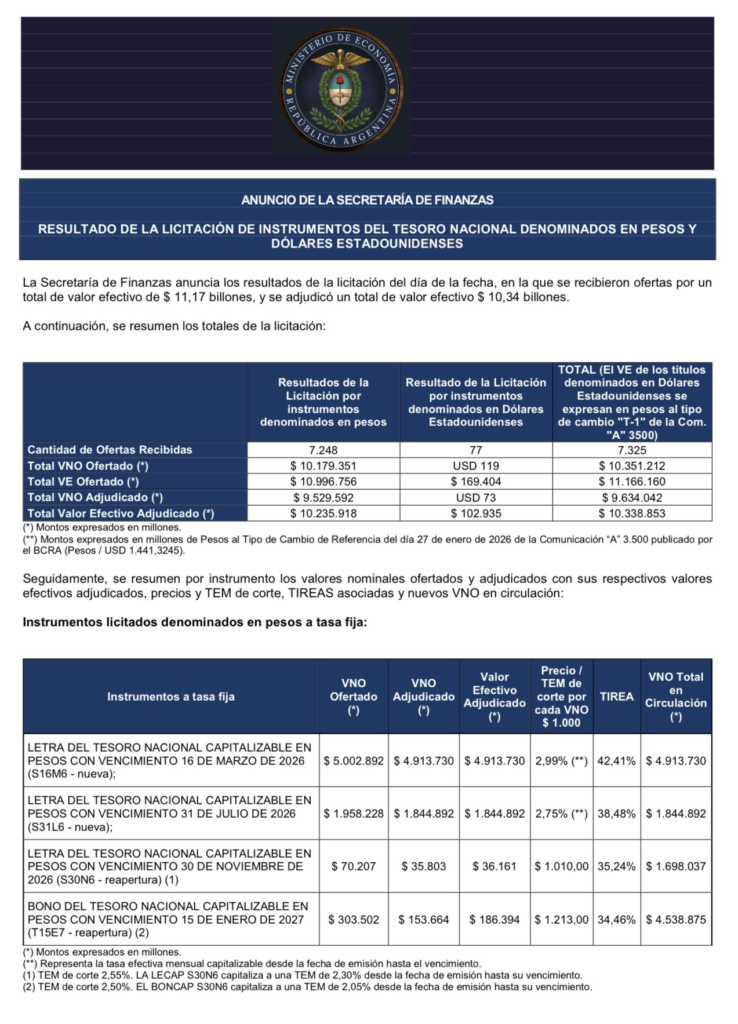

El Ministerio de Economía dispuso la emisión y ampliación de una batería de Letras del Tesoro y un bono en pesos por montos que superan los $20 billones, junto con instrumentos vinculados al dólar por hasta USD 3.500 millones, en el marco del programa financiero 2026. La decisión fue formalizada mediante la Resolución Conjunta 6/2026 de las secretarías de Finanzas y de Hacienda, publicada este jueves en el Boletín Oficial, y completa la licitación por efectivo realizada el pasado 28 de enero en la Ciudad de Buenos Aires.

La medida se encuadra en las autorizaciones otorgadas por la Ley 27.798 de Presupuesto General de la Administración Nacional para el ejercicio 2026 y por la Ley 24.156 de Administración Financiera, y habilita tanto nuevas emisiones como ampliaciones de instrumentos ya vigentes, con vencimientos concentrados entre marzo de 2026 y enero de 2027.

Emisiones en pesos: letras capitalizables y ajustadas por CER

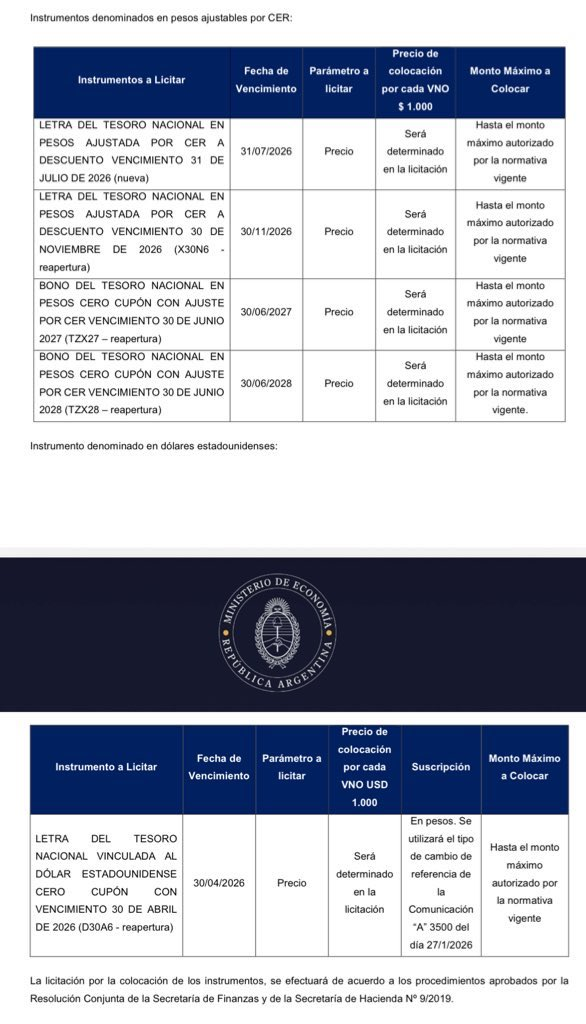

La resolución dispone, en primer término, la emisión de dos Letras del Tesoro Nacional capitalizables en pesos, ambas colocadas mediante licitación el 28 de enero y con fecha de emisión el 30 de enero de 2026. La primera vence el 16 de marzo de 2026 y podrá alcanzar hasta $5 billones de valor nominal original, mientras que la segunda tiene vencimiento el 31 de julio de 2026, por un monto máximo idéntico.

En ambos casos, los instrumentos se emiten a la par, amortizan íntegramente al vencimiento y devengan intereses a una tasa efectiva mensual capitalizable, que será definida en el proceso licitatorio. La normativa establece una denominación mínima de $1, negociación en A3 Mercados SA y en bolsas y mercados de valores del país, y exenciones impositivas conforme la legislación vigente.

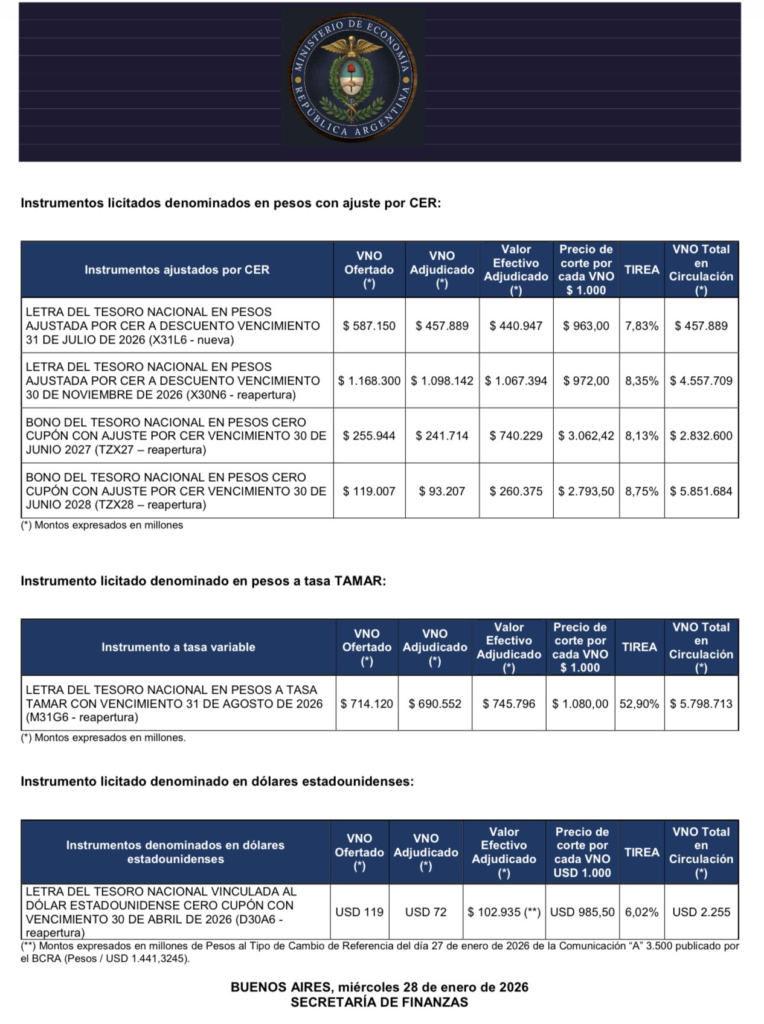

A su vez, el Ministerio de Economía autorizó la emisión de una Letra del Tesoro en pesos ajustada por CER a descuento, con vencimiento el 31 de julio de 2026, por hasta $5,2 billones. El capital se actualizará según el Coeficiente de Estabilización de Referencia (CER), conforme al decreto 214/2002, y el precio de emisión será determinado en la licitación. La Oficina Nacional de Crédito Público actuará como agente de cálculo, y la amortización será íntegra al vencimiento.

Estas emisiones se inscriben dentro del límite previsto en el artículo 45 de la Ley 27.798, que autoriza la colocación de Letras del Tesoro a ser reembolsadas dentro del mismo ejercicio financiero.

Ampliaciones: instrumentos atados al dólar, tasa TAMAR y vencimientos 2026

Además de las nuevas emisiones, la resolución dispone la ampliación de varias Letras del Tesoro previamente emitidas, todas ellas también licitadas el 28 de enero. Entre ellas se destaca la Letra vinculada al dólar estadounidense cero cupón, con vencimiento el 30 de abril de 2026, cuya ampliación podrá alcanzar hasta USD 3.500 millones.

En paralelo, se amplía la Letra del Tesoro en pesos a tasa TAMAR, con vencimiento el 31 de agosto de 2026, por hasta $4,7 billones, así como dos instrumentos con vencimiento el 30 de noviembre de 2026: una Letra capitalizable en pesos por hasta $5 billones y otra Letra en pesos ajustada por CER a descuento por hasta $5,2 billones.

Todas estas ampliaciones se realizan conforme a las normas de procedimiento para la colocación de instrumentos de deuda pública aprobadas por la Resolución Conjunta 9/2019, y se encuentran dentro de los límites establecidos en la planilla anexa al artículo 44 de la Ley de Presupuesto 2026, que habilita operaciones de crédito público con vencimientos en ejercicios futuros.

Bono 2027: imputación presupuestaria y nueva ampliación

La Resolución Conjunta 6/2026 también alcanza al Bono del Tesoro Nacional capitalizable en pesos con vencimiento el 15 de enero de 2027. En este caso, el Gobierno dispuso imputar a las autorizaciones presupuestarias del ejercicio 2026 el monto ya emitido y no colocado, que asciende a $614.788.232.482 de valor nominal original.

Adicionalmente, se autorizó la ampliación de dicho bono por hasta $3,6 billones, a ser colocados mediante licitación y bajo las normas de procedimiento vigentes. La medida faculta a distintas áreas de la Oficina Nacional de Crédito Público y de la estructura de administración de la deuda a instrumentar las operaciones necesarias para su implementación.

Según los considerandos, estas operaciones se encuentran dentro de los márgenes legales establecidos y cuentan con la intervención del servicio jurídico permanente del Ministerio de Economía. La resolución entra en vigencia a partir de su dictado, el 28 de enero de 2026, y fue firmada por Alejandro Daniel Lew y Carlos Jorge Guberman, en representación de las secretarías de Finanzas y de Hacienda.