El BCRA definió su estrategia monetaria y cambiaria para 2026: foco en remonetización y reservas

El Banco Central de la República Argentina (BCRA) presentó sus Objetivos y planes para el desarrollo de las políticas monetaria, cambiaria, financiera y crediticia para 2026, un documento clave que consolida el programa de estabilización iniciado en diciembre de 2023 y proyecta una nueva etapa marcada por la remonetización de la economía, la acumulación de reservas internacionales y la continuidad del régimen de flotación cambiaria entre bandas. La hoja de ruta resulta central para el sistema financiero, el sector productivo y los mercados, ya que define el marco macroeconómico bajo el cual operarán las decisiones de inversión, crédito y precios durante el próximo año.

El informe oficial detalla que, tras eliminar la dominancia fiscal y financiera y sanear el balance del BCRA, la autoridad monetaria buscará en 2026 avanzar en la desinflación, extender la estabilidad financiera y sentar las bases de un crecimiento sostenido, manteniendo un estricto control de los agregados monetarios y reforzando la transparencia del esquema de política económica.

De la estabilización inicial a la tercera fase del programa económico

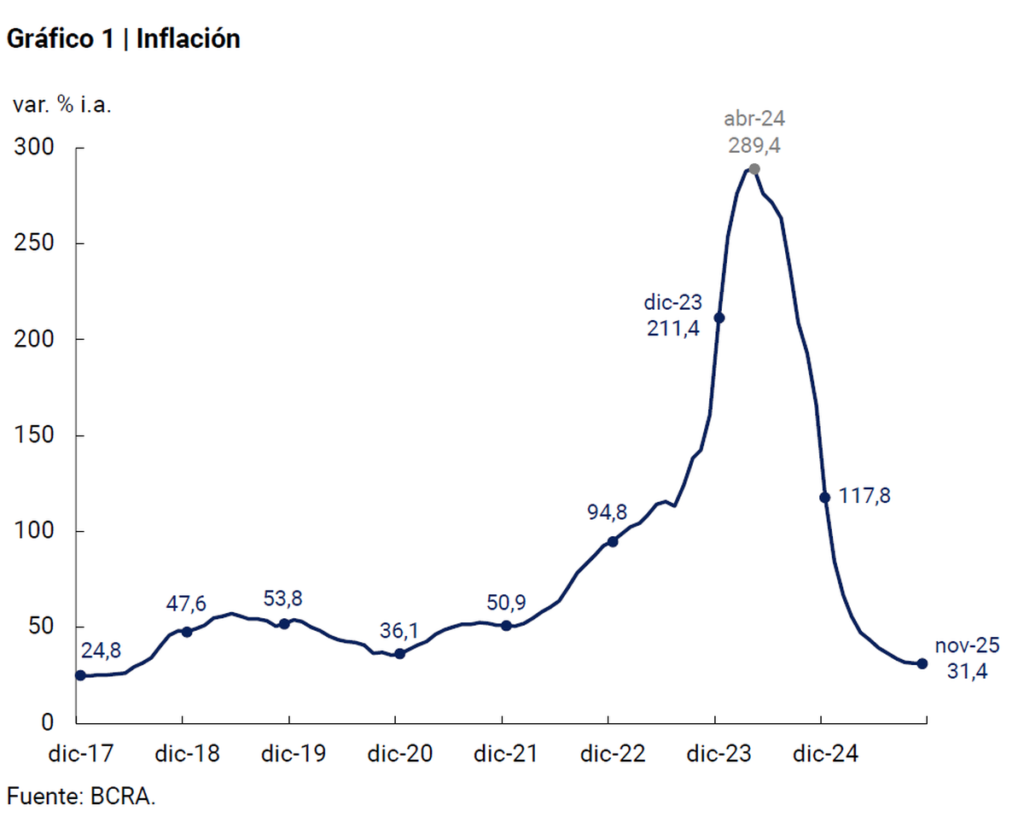

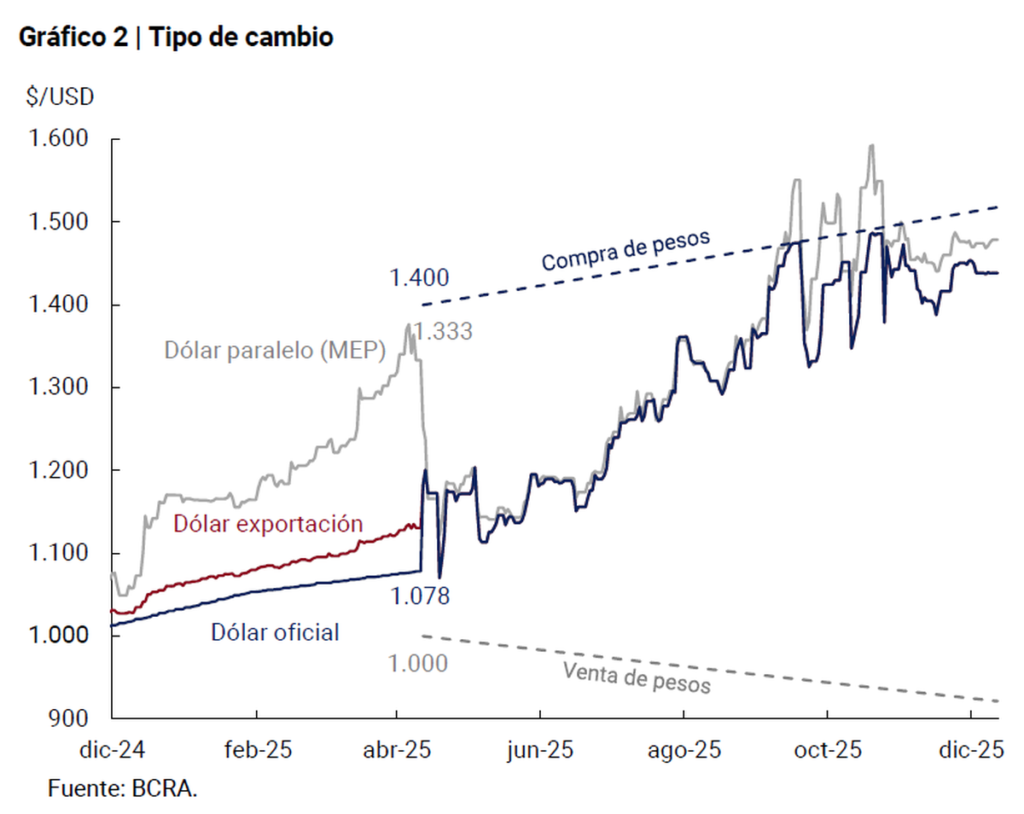

El BCRA repasó los resultados de las primeras etapas del programa económico. Durante el primer año de gestión se eliminaron desequilibrios macroeconómicos significativos: se erradicó el déficit fiscal y su monetización, se redujo la emisión por intereses del Banco Central y se inició el saneamiento de su balance mediante el traspaso de pasivos al Tesoro. En paralelo, se sinceró el tipo de cambio y se implementó un esquema de crawling peg inicial del 2% mensual, luego reducido al 1% a partir del 1 de febrero de 2025.

Según el documento, estas medidas permitieron una fuerte baja de la inflación, la normalización de precios relativos y tasas de interés, la duplicación del crédito al sector privado en términos reales y una recomposición del respaldo prudencial de los depósitos. El año cerró con un crecimiento interanual del 6% y una reducción marcada de la pobreza.

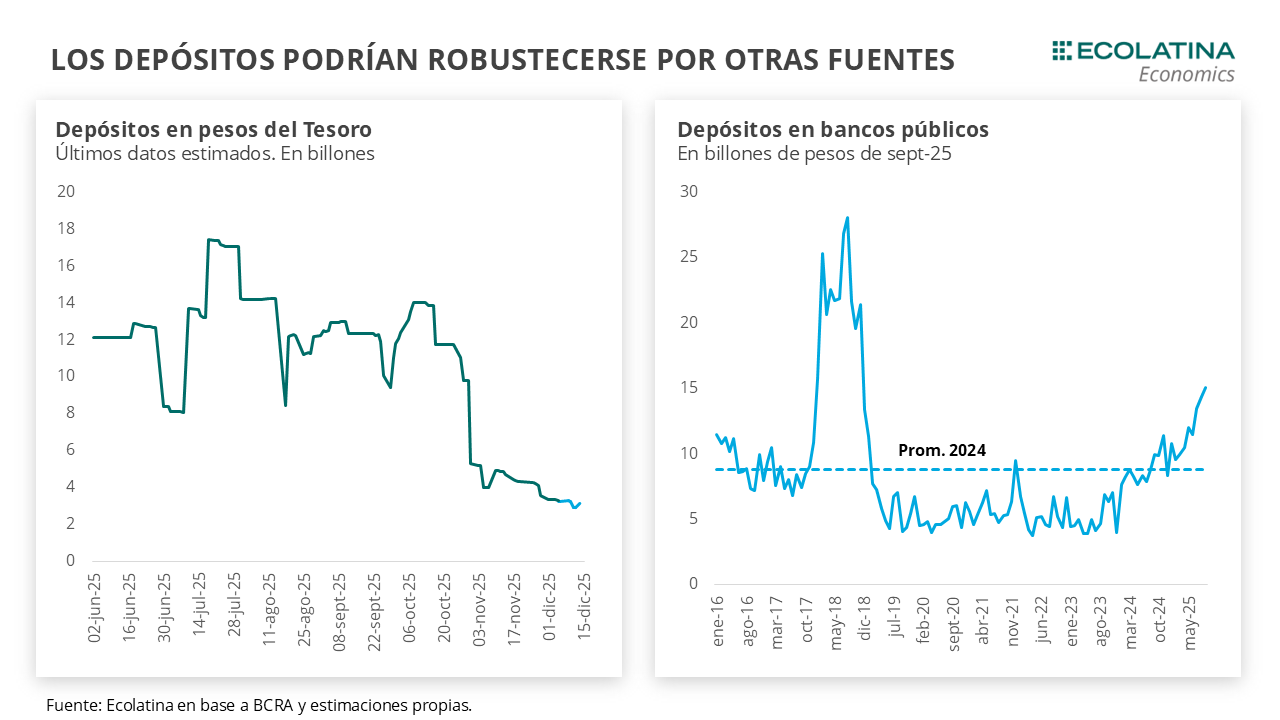

La segunda fase profundizó el ancla monetaria, fijando un límite estricto a la base monetaria amplia y eliminando completamente los pasivos remunerados del BCRA. Además, el Régimen de Regularización de Activos permitió regularizar más de USD 35.000 millones, fortaleciendo reservas y financiamiento privado en dólares.

En abril de 2025 se inició la tercera fase, orientada a una mayor flexibilidad cambiaria y de tasas. En ese marco, el 11 de abril se adoptó un régimen de flotación entre bandas móviles, con límites que se ajustan al 1% mensual. También se eliminaron restricciones clave: dejó de operar el dólar blend, se flexibilizaron pagos de importaciones, se levantaron restricciones para personas humanas y se habilitó la libre distribución de utilidades al exterior desde los ejercicios iniciados en 2025.

Reservas, financiamiento externo y normalización del mercado

El informe destaca el respaldo financiero internacional como un pilar del proceso. En 2025 se firmó un acuerdo de facilidades extendidas con el Fondo Monetario Internacional (FMI) por USD 20.000 millones, con desembolsos por unos USD 15.000 millones durante el año. A esto se sumaron programas del Banco Mundial por USD 12.000 millones y del Banco Interamericano de Desarrollo por USD 10.000 millones, con desembolsos efectivos por USD 4.700 millones.

Estos fondos permitieron fortalecer el balance del BCRA mediante el reemplazo de activos ilíquidos por reservas en moneda extranjera líquidas. En mayo de 2025, el Banco Central recibió USD 12.000 millones por la cancelación total de Letras Intransferibles con vencimientos en 2025 y 2026 y una cancelación parcial de la correspondiente a 2029. En agosto se sumaron otros USD 2.000 millones por nuevas cancelaciones, operaciones que también implicaron una reducción de la deuda en dólares del Tesoro.

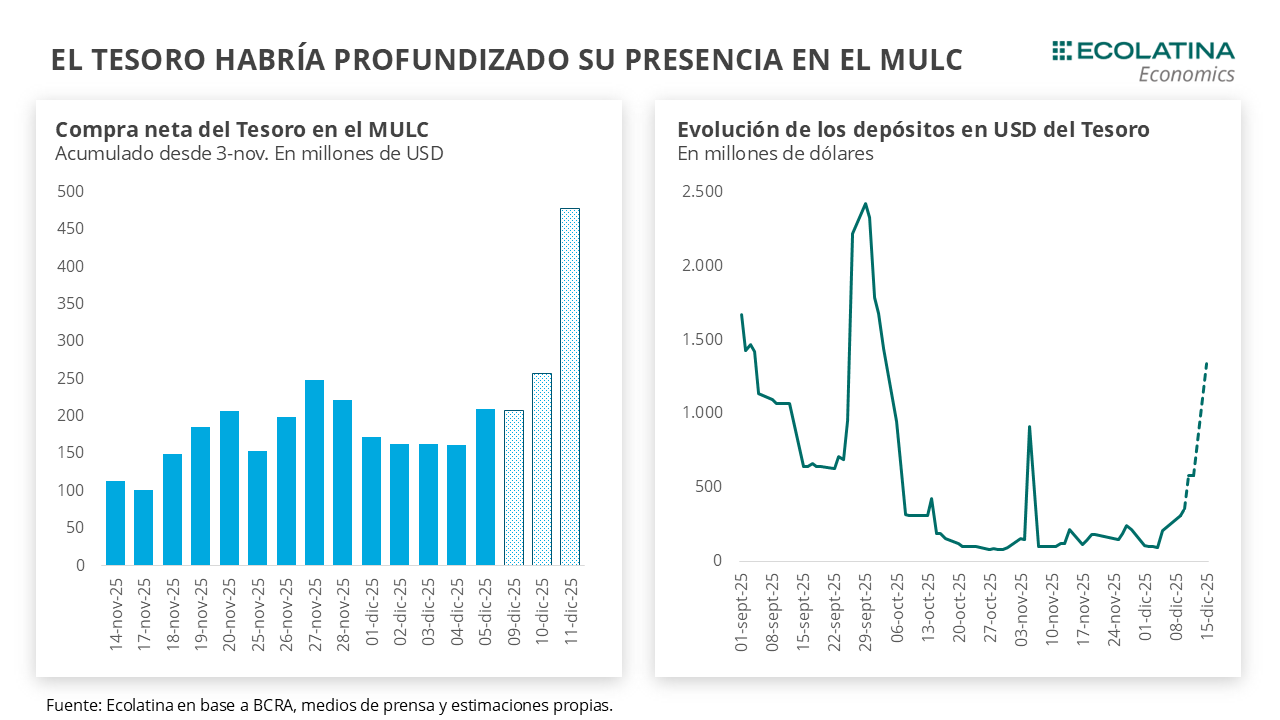

En conjunto, el BCRA y el Tesoro lograron duplicar el nivel de reservas internacionales brutas desde el inicio de la gestión. Las compras netas del Banco Central en el mercado de cambios alcanzaron unos USD 22.000 millones, a las que se sumaron USD 1.500 millones del Tesoro y financiamiento adicional, totalizando más de USD 28.500 millones.

Durante el ciclo electoral de 2025 se registró una volatilidad cambiaria inédita: la demanda de cobertura alcanzó cerca de USD 35.000 millones, equivalente a más del 50% del M2. El BCRA intervino en tres rondas consecutivas por USD 1.110 millones para defender el techo de la banda, mientras el Gobierno eliminó transitoriamente retenciones a granos por hasta USD 7.000 millones y el Banco Central firmó un acuerdo de estabilización cambiaria con el Tesoro de Estados Unidos por hasta USD 20.000 millones.

Objetivos y lineamientos de política para 2026

Para 2026, el BCRA anticipó una nueva etapa centrada en la remonetización de la economía, compatible con la estabilidad de precios y el fortalecimiento del frente externo. La autoridad monetaria anunció que pondrá en marcha un programa de compra de reservas internacionales preanunciado a partir del 1 de enero de 2026, alineado con la evolución de la demanda de dinero y la liquidez del mercado cambiario. En una primera instancia, las compras diarias representarán alrededor del 5% del volumen del mercado de cambios, con posibilidad de operaciones en bloque para evitar disrupciones.

La política monetaria seguirá basada en el monitoreo de agregados monetarios. Mientras la inflación doméstica se mantenga por encima de la internacional, el BCRA sostendrá un sesgo monetario contractivo respecto de la trayectoria prevista en su Programa Monetario 2026. Para administrar la liquidez, se utilizarán operaciones de mercado abierto y repos pasivos con entidades financieras, con tasas de referencia basadas en el mercado secundario de LECAP.

En el plano cambiario, se mantendrá el régimen de flotación entre bandas. A partir del 1 de enero de 2026, el piso y el techo de la banda se ajustarán mensualmente al ritmo del último dato de inflación informado por el INDEC, con un rezago de dos meses. El objetivo, según el BCRA, es limitar movimientos extremos del tipo de cambio sin perder flexibilidad.

El organismo también anunció la normalización gradual de la política de encajes, buscando compatibilizar estabilidad de precios y recuperación del crédito. En materia institucional, retomará la publicación del Informe Trimestral de Política Monetaria desde enero de 2026, con mayor detalle técnico y cuantitativo sobre decisiones y perspectivas.

Pagos digitales y competencia de monedas

Otro pilar del plan 2026 es la profundización de los medios de pago electrónicos. Durante 2025 se registraron casi 15.000 millones de transacciones en pesos y más de 20 millones en dólares, con un crecimiento anual superior al 50% en moneda extranjera. El programa Transferencias 3.0 concentró operaciones equivalentes a casi 95% del PBI.

El BCRA anticipa más interoperabilidad, menor uso de efectivo y avances en competencia de monedas, con cuentas y medios de pago en pesos y dólares funcionando en paralelo.

También se prevé impulsar instrumentos electrónicos como el ECHEQ, la factura de crédito MiPyME y nuevos mecanismos de cobro de cuotas, con foco en seguridad y prevención del fraude.El desafío de sostener la confianza

El mensaje del BCRA para 2026 es claro en los objetivos, pero exigente en la ejecución. La remonetización, la compra de reservas y el ajuste de las bandas al IPC requieren coordinación fina con el Tesoro y acceso sostenido a los mercados internacionales.

Con una inflación que todavía ronda el 30% anual y un mercado atento a cualquier desvío fiscal o cambiario, el programa enfrenta su principal prueba. La estabilidad lograda en 2025 sienta una base sólida, pero el 2026 pondrá a prueba si el esquema puede combinar crecimiento, desinflación y confianza en el peso de manera duradera

Objetivos BCRA 2026 by CristianMilciades

Impacto esperado y proyección institucional

Las definiciones del BCRA tienen implicancias directas sobre el sistema financiero, el sector productivo y los mercados de capitales. La continuidad del control de agregados monetarios y la compra preanunciada de reservas buscan anclar expectativas y reducir la incertidumbre cambiaria, mientras que la mayor previsibilidad favorece la inversión privada y la expansión del crédito.

El informe también anticipa avances en medios de pago, finanzas abiertas y digitalización, con impacto en costos de transacción y eficiencia del sistema. En paralelo, el fortalecimiento de la competencia de monedas y la eventual flexibilización adicional de restricciones cambiarias sobre stocks de dividendos y deudas comerciales podrían mejorar la integración financiera internacional.

En un contexto de consolidación fiscal y reformas estructurales en debate, el BCRA plantea para 2026 un esquema que combina disciplina monetaria, mayor flexibilidad operativa y una estrategia explícita de acumulación de reservas, con el objetivo de consolidar la estabilidad macroeconómica y sentar bases más sólidas para el crecimiento.