Cómo pedir la devolución del 30% de impuestos por gastos en dólares con tarjeta en el exterior

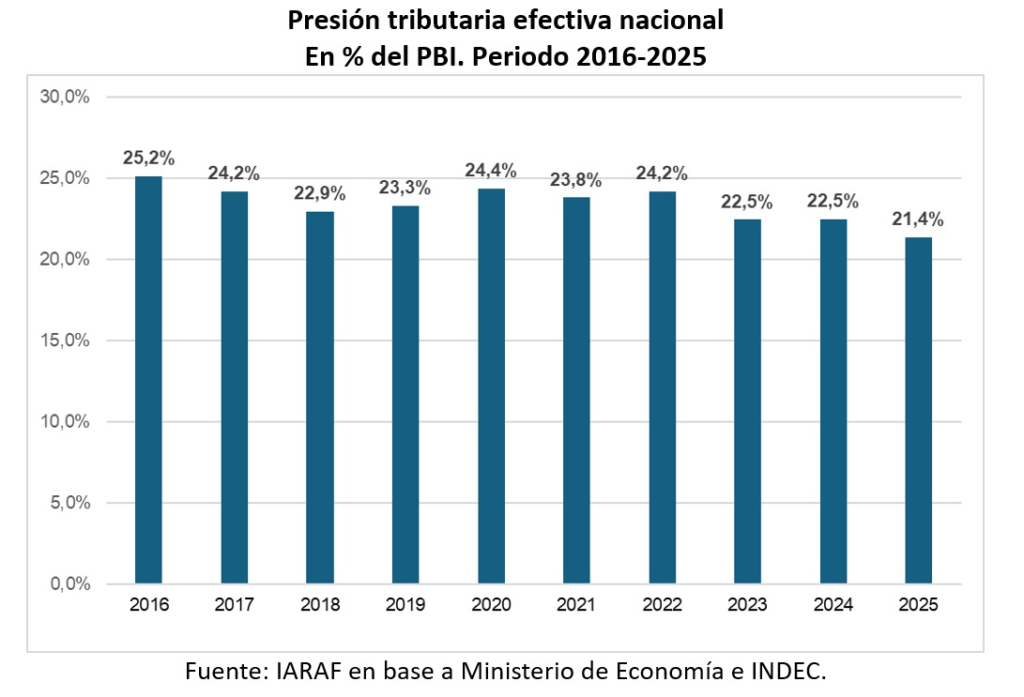

Con el inicio de 2026, la Agencia de Recaudación y Control Aduanero (ARCA) habilitó el trámite para solicitar la devolución del 30% correspondiente a percepciones aplicadas sobre gastos en dólares realizados durante 2025. Se trata de adelantos de los Impuestos a las Ganancias y sobre los Bienes Personales que pueden ser reintegrados a contribuyentes que no estén alcanzados por esos tributos o que registren saldo a favor, en un contexto donde el costo fiscal de consumir en el exterior sigue siendo un factor relevante para hogares y trabajadores.

Qué percepciones se pueden recuperar y a quiénes alcanza

El régimen vigente permite solicitar la devolución de las percepciones aplicadas sobre determinadas operaciones en moneda extranjera, entre ellas la compra de dólar oficial, la adquisición de pasajes y servicios turísticos en el exterior, las compras realizadas fuera del país y la contratación de servicios digitales a proveedores extranjeros. Estas percepciones operan como pagos a cuenta del Impuesto a las Ganancias y del Impuesto sobre los Bienes Personales.

Podrán acceder al reintegro aquellas personas que no estén inscriptas en Ganancias ni en Bienes Personales, siempre que no tengan obligación de hacerlo. En el caso de los empleados en relación de dependencia, el trámite está habilitado para quienes no hayan sufrido retenciones del Impuesto a las Ganancias de cuarta categoría. También pueden gestionarlo quienes, aun habiendo tenido retenciones, hayan soportado percepciones bajo el código 219, correspondiente al Impuesto sobre los Bienes Personales.

ARCA aclara que la devolución procede únicamente cuando las percepciones no pueden ser computadas contra impuestos determinados. En ese sentido, el organismo evalúa la situación fiscal integral del solicitante antes de autorizar el reintegro.

Cómo realizar el trámite online paso a paso

El procedimiento se realiza de manera completamente digital y requiere contar con CUIT y clave fiscal con nivel de seguridad 2 o superior. El contribuyente debe ingresar al sitio oficial de ARCA y acceder al servicio “Devolución de percepciones”, donde se canaliza todo el proceso.

Una vez dentro del sistema, la plataforma muestra de forma automática las percepciones informadas por bancos, emisoras de tarjetas y agencias de viaje. El usuario puede seleccionar las correspondientes al período fiscal 2025 y remitirlas para su validación. Si alguna percepción no figura, existe la opción de incorporarla manualmente.

El paso a paso operativo consiste en ingresar con clave fiscal, seleccionar el servicio “Devolución de percepciones” —que puede añadirse desde “Mis Servicios” si no está visible—, crear una nueva solicitud desde la opción “Nuevo”, indicar el año y mes correspondiente y verificar los datos cargados. Luego, se debe hacer clic en “Presentar” para finalizar la gestión.

El estado de la solicitud puede seguirse dentro del mismo servicio. ARCA realiza controles automáticos y verificaciones posteriores; si la solicitud no supera esas instancias, el organismo notificará el rechazo a través del Domicilio Fiscal Electrónico. En caso de aprobación, el monto se acredita en la cuenta bancaria asociada a la CBU declarada.

Alternativas y consideraciones prácticas

Como alternativa a la posterior solicitud de devolución, ARCA recuerda que los consumos en dólares pueden pagarse directamente en esa moneda antes del vencimiento del resumen de la tarjeta. Para ello, el contribuyente puede adquirir dólares oficiales mediante su entidad bancaria o utilizar dólares obtenidos vía MEP, evitando así la aplicación de percepciones.

La habilitación de este trámite vuelve a poner en foco el impacto de las percepciones impositivas sobre el consumo en moneda extranjera y la necesidad de una correcta planificación fiscal para quienes realizan gastos fuera del país o contratan servicios del exterior.