Finanzas superó los vencimientos y captó más de $10 billones en la licitación

La Secretaría de Finanzas logró este martes un rollover del 124,2% en la licitación de deuda en pesos y dólares, al adjudicar $10,34 billones frente a vencimientos del día, tras recibir ofertas por $11,17 billones. El resultado refuerza la estrategia oficial de financiamiento en el mercado local y consolida la capacidad del Tesoro para cubrir compromisos sin recurrir a emisión monetaria, en un contexto de tasas reales elevadas y fuerte concentración de colocaciones a tasa fija y ajustadas por inflación.

Rollover positivo y fuerte demanda por instrumentos en pesos

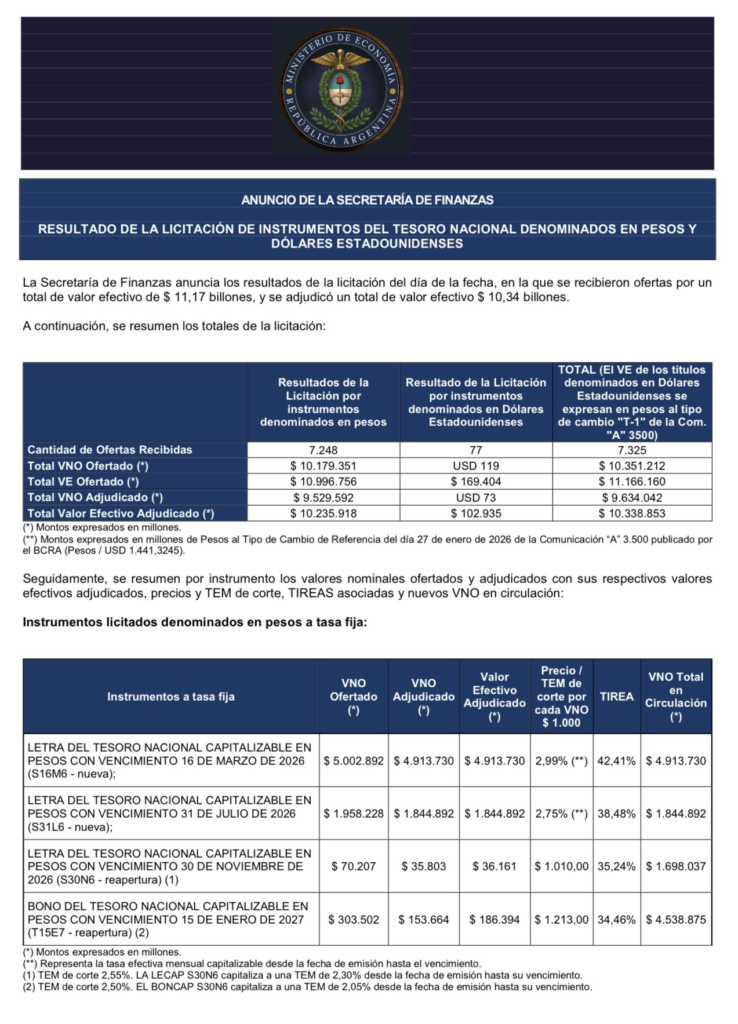

Según informó oficialmente la Secretaría de Finanzas, en la licitación realizada el 28 de enero de 2026 se recibieron 7.325 ofertas, por un valor efectivo total de $11,17 billones, de los cuales se adjudicaron $10,34 billones, lo que implicó un rollover del 124,20% sobre los vencimientos del día.

Del total adjudicado, la mayor parte correspondió a instrumentos denominados en pesos, con un valor efectivo de $10,23 billones, mientras que los títulos en dólares estadounidenses sumaron el equivalente a $102.935 millones, calculados al tipo de cambio de referencia de la Comunicación “A” 3500 del BCRA, que fijó el dólar en $1.441,3245.

En términos de estructura, el Tesoro volvió a concentrar la demanda en LECAP y BONCAP a tasa fija, que absorbieron más de $6,9 billones, con vencimientos escalonados entre marzo de 2026 y enero de 2027. La LECAP S16M6, con vencimiento el 16 de marzo de 2026, fue el instrumento más demandado, con adjudicaciones por $4,91 billones, a una tasa efectiva mensual (TEM) de 2,99%, equivalente a una TIREA del 42,41%.

Le siguieron la S31L6, con vencimiento el 31 de julio de 2026, por $1,84 billones a una TEM de 2,75% y TIREA del 38,48%, y la S30N6, con vencimiento el 30 de noviembre de 2026, que captó $0,04 billones. En tanto, el BONCAP T15E7, con vencimiento el 15 de enero de 2027, sumó $0,19 billones.

CER, TAMAR y dólar linked: cobertura inflacionaria y cambiaria

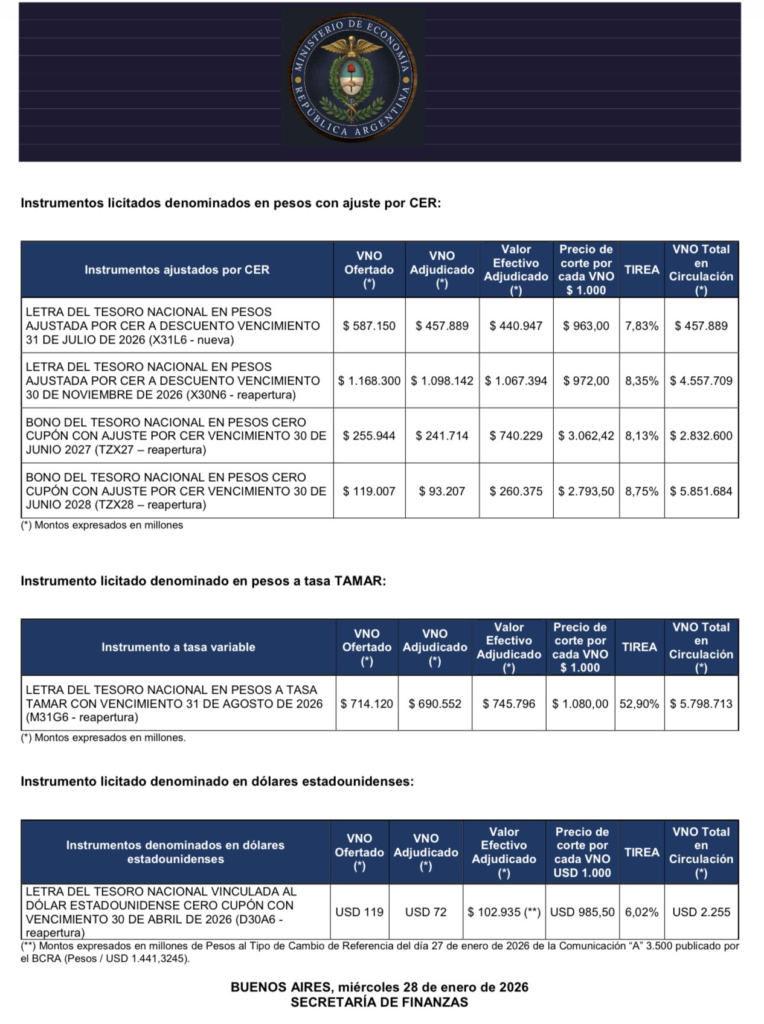

Además de la tasa fija, la licitación mostró una participación relevante de instrumentos ajustados por CER, que en conjunto captaron más de $2,5 billones, reflejando la persistente demanda de cobertura frente a la inflación.

Entre ellos se destacó la LECER X30N6, con vencimiento el 30 de noviembre de 2026, que adjudicó $1,07 billones a una TIREA del 8,35%, y la X31L6, con vencimiento el 31 de julio de 2026, por $0,44 billones a 7,83% TIREA. A plazos más largos, los bonos TZX27 y TZX28, con vencimientos en junio de 2027 y junio de 2028, sumaron en conjunto $1 billón, con tasas reales que oscilaron entre 8,13% y 8,75%.

Por su parte, el instrumento a tasa variable TAMAR, la LETRA M31G6 con vencimiento el 31 de agosto de 2026, adjudicó $0,75 billones, con un margen del 6,24%, consolidando su rol como alternativa para inversores que buscan cobertura frente a eventuales movimientos de tasas.

En dólares, el Tesoro reabrió la Letra dólar linked D30A6, con vencimiento el 30 de abril de 2026, que adjudicó USD 72 millones, equivalentes a $102.935 millones, a una TIREA del 6,02%, manteniendo activa la oferta de cobertura cambiaria dentro del esquema de financiamiento.

Señal al mercado y sostenibilidad del financiamiento

El resultado de la licitación refuerza la señal de confianza del mercado en la estrategia de deuda del Tesoro, en un escenario donde el Gobierno busca sostener el financiamiento en pesos y evitar desvíos del ancla fiscal. La magnitud del rollover, superior al 120%, permite no solo cubrir los vencimientos inmediatos sino también generar un excedente de liquidez, clave para la administración de caja.

No obstante, el costo del financiamiento sigue siendo elevado, con tasas efectivas anuales que superan el 40% en los tramos cortos, lo que plantea desafíos hacia adelante en términos de sostenibilidad, especialmente si el contexto inflacionario y financiero no muestra una desaceleración significativa.

La combinación de instrumentos a tasa fija, CER, TAMAR y dólar linked confirma una estrategia diversificada, orientada a captar distintos perfiles de inversores y a extender, de manera gradual, el horizonte de vencimientos del Tesoro.