La situación fiscal de las provincias: luces y sombras

Buenos Aires y La Rioja están entre las más complicadas, según un informe que sigue a las 14 jurisdicciones que tienen deuda emitida en el mercado.

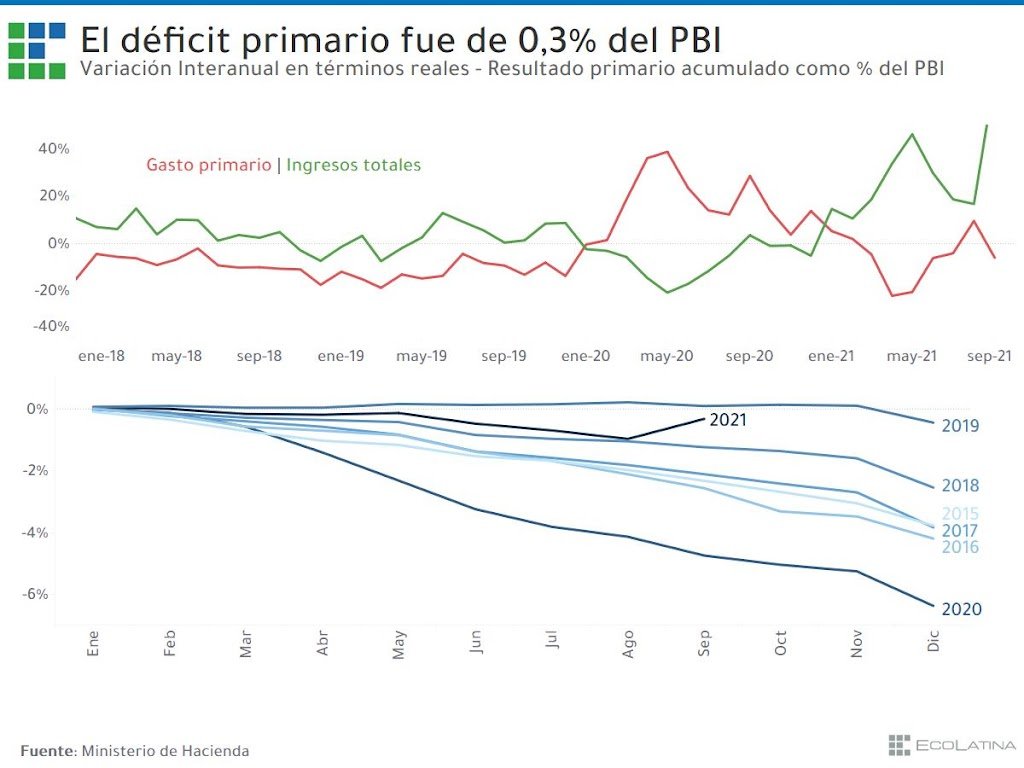

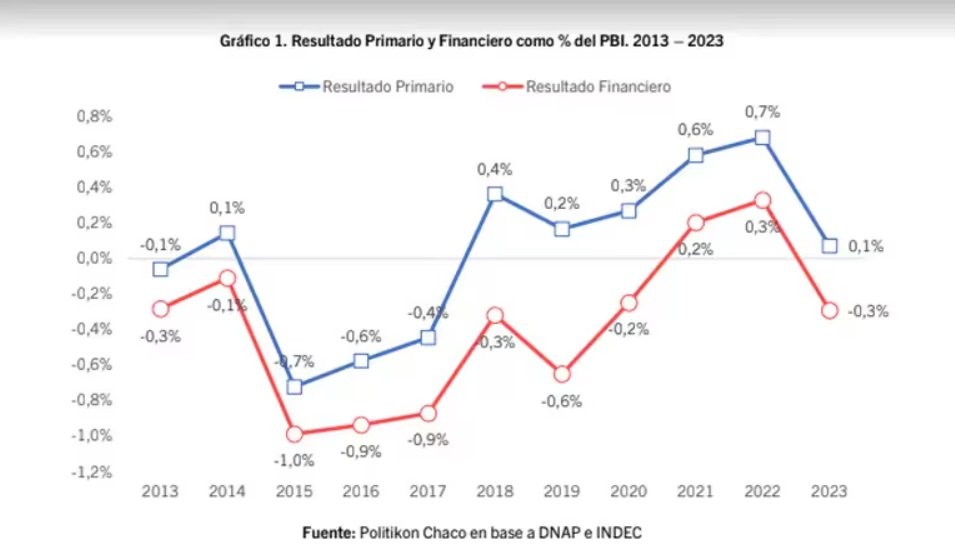

Las provincias argentinas lograron encadenar seis años consecutivos de superávit primario consolidado entre 2018 y 2023. Sin embargo, los datos del último año muestran un deterioro en las cuentas: el superávit primario de 2023 fue de apenas 0,1% del PBI, contra 0,7% de 2022, y hubo un déficit financiero de 0,3%.

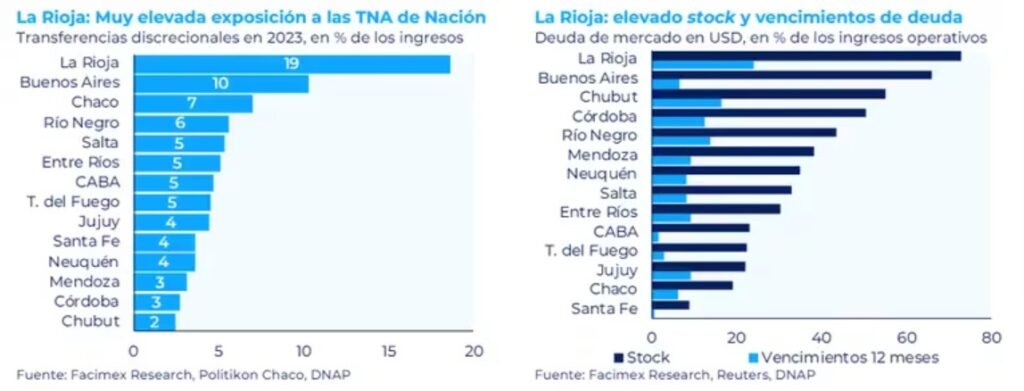

Un informe del bróker Facimex Valores califica la situación como “desafiante”. La devaluación de diciembre de 2023 disparó el tipo de cambio real, lo que ha llevado a un aumento del apalancamiento a su mayor nivel en 15 años. Al cierre del cuarto trimestre de 2023, el stock de deuda de las provincias alcanzó el 9,4% del PBI (frente al 5,2% en el mismo período de 2022) y la deuda neta de depósitos llegó al 6,5% del PBI (2,8%).

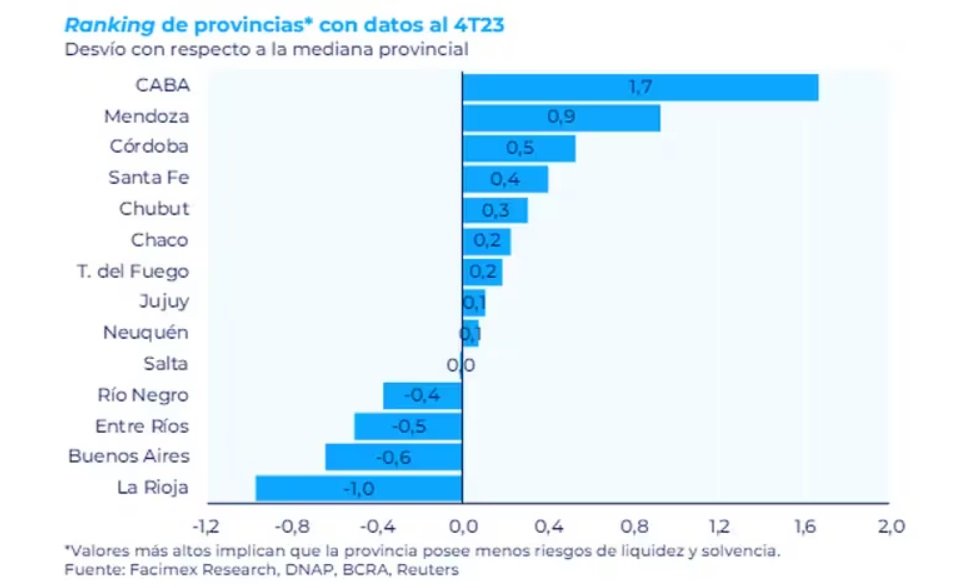

El informe de Facimex Valores analiza en detalle las 14 jurisdicciones que emiten deuda de mercado y las clasifica en un ranking de vulnerabilidad fiscal. Las provincias top en este ranking son CABA, Mendoza, Córdoba y Santa Fe, mientras que La Rioja, Buenos Aires y Entre Ríos son las más vulnerables.

Las provincias más vulnerables: características comunes

- La Rioja: Flojo resultado operativo, baja autonomía de ingresos, elevado apalancamiento neto y un perfil de vencimientos desafiante.

- Provincia de Buenos Aires: Flojo resultado primario y elevada deuda neta.

- Entre Ríos: Flojo resultado operativo y primario.

- Río Negro: Floja composición del gasto.

Un futuro con menos recursos

A la situación actual se suma el recorte de las transferencias a las provincias por parte del Gobierno de Javier Milei. En el período enero-mayo de 2024, las transferencias no automáticas cayeron más de 80% real interanual y las automáticas cerca de 10%.

Las provincias más sólidas

CABA, Mendoza, Córdoba y Santa Fe se destacan en el ranking de Facimex Valores por sus sólidos indicadores:

- CABA: Altos registros en todos los indicadores a excepción del gasto en personal.

- Mendoza: Mejores indicadores que la mediana provincial en todos los frentes, destacándose por su elevado gasto de capital y su posición de liquidez (transitoria).

- Córdoba: Excelente trayectoria fiscal y favorable composición del gasto.

- Santa Fe: Bajo apalancamiento, perfil de vencimientos despejado y sólida posición de liquidez.

Fuente: Politikon Chaco, Bloomberg.