Acuerdo UE–Mercosur, la carne vacuna argentina ganaría acceso clave al mercado europeo

Tras más de 25 años de negociaciones, el Acuerdo entre la Unión Europea y el Mercosur recibió luz verde para su rúbrica final y abre un escenario de alto impacto para el comercio agroindustrial, en particular para la carne vacuna argentina. En un contexto internacional signado por la incertidumbre geopolítica y la vulnerabilidad comercial, el entendimiento entre ambos bloques aparece como un hecho histórico que promete redefinir el acceso al mercado europeo, con ventajas arancelarias sustanciales para el Mercosur.

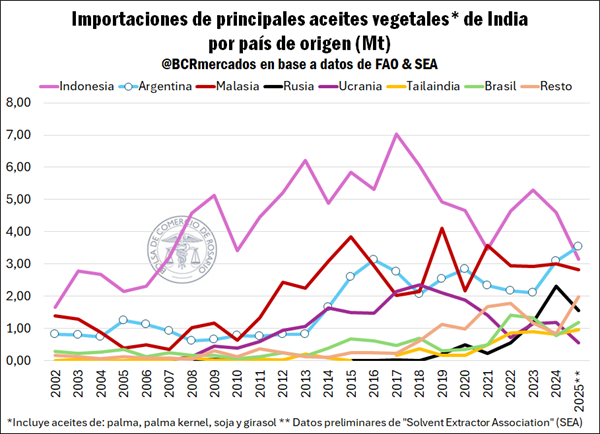

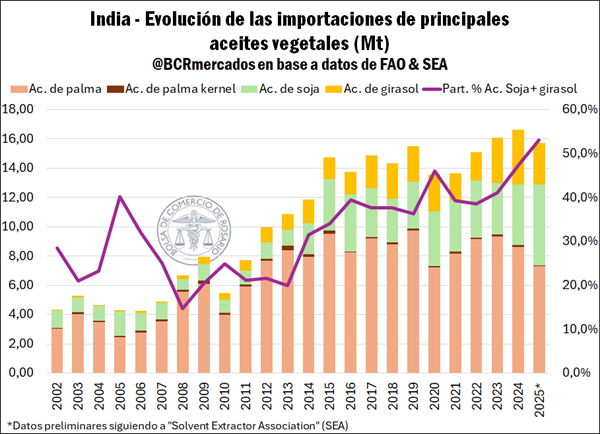

Según un informe de la Bolsa de Comercio de Rosario, el acuerdo permitiría eliminar aranceles a más del 90% del comercio bilateral, favoreciendo a la Unión Europea en exportaciones industriales —vehículos y maquinaria— y ampliando de forma significativa el acceso de productos agropecuarios sudamericanos al mercado comunitario. Dentro de ese esquema, la carne vacuna surge como uno de los bienes más beneficiados, con efectos directos y cuantificables sobre la competitividad exportadora de la Argentina.

Un acuerdo histórico con tensiones y salvaguardias para el agro europeo

El proceso de negociación estuvo atravesado por fuertes resistencias internas en la Unión Europea, particularmente del sector agropecuario, que —con el respaldo activo del Gobierno francés— manifestó su preocupación frente a la competencia de productos sudamericanos elaborados bajo marcos normativos percibidos como menos exigentes.

Como resultado de estas tensiones, el texto final del acuerdo incorpora medidas de salvaguardia orientadas a reforzar el control del mercado europeo y evitar perturbaciones derivadas de las importaciones provenientes del Mercosur. Estas cláusulas fueron clave para destrabar el consenso político necesario y permitir que el acuerdo obtuviera la votación favorable de una mayoría cualificada de los Estados miembros, quedando así habilitado para su firma final por los presidentes de ambos bloques.

Desde el punto de vista institucional, el acuerdo se inscribe en una estrategia más amplia de fortalecimiento de las relaciones diplomáticas y comerciales entre regiones, en un escenario global marcado por la fragmentación de mercados y la revisión de las cadenas de suministro.

El impacto directo sobre la carne vacuna: cupos, aranceles y ventajas competitivas

Dentro del sector agropecuario, la carne vacuna aparece como uno de los productos con mayor potencial de impacto inmediato. En primer lugar, la eliminación de aranceles prevista en el acuerdo afectaría directamente al contingente Hilton, que actualmente tributa un arancel del 20% al ingresar a la Unión Europea.

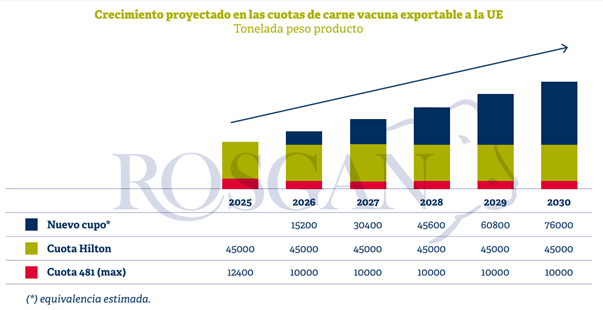

Además, el acuerdo asigna al Mercosur un nuevo cupo anual de 99.000 toneladas equivalente carcasa, lo que representa aproximadamente 76.000 toneladas peso producto, a implementarse de manera gradual durante los próximos cinco años. Este contingente estará sujeto a un arancel intracuota del 7,5%, frente a un arancel consolidado fuera de cuota cercano al 50%.

Se trata de un cupo adicional que se sumará progresivamente a los regímenes ya vigentes —Cuota Hilton y Cuota 481—, con diferencias relevantes en sus condiciones. A diferencia de estos esquemas, el nuevo cupo no impondrá restricciones sobre el tipo de alimentación del ganado, ya sea a grano o a pasto. No obstante, sí establece exigencias en materia de conservación, fijando un límite del 55% para productos enfriados, mientras que el volumen restante deberá comercializarse exclusivamente como carne congelada.

Un aspecto aún pendiente es la distribución interna del cupo entre los países del Mercosur. Su administración deberá ser acordada entre Brasil, Argentina, Uruguay y Paraguay, una definición que todavía no fue abordada y que podría convertirse en un nuevo foco de tensión previo a la implementación efectiva del acuerdo.

Un aumento significativo del acceso y un ahorro arancelario inmediato

Considerando los distintos contingentes, el volumen total de acceso al mercado europeo para la carne vacuna del Mercosur quedaría conformado por unas 45.000 toneladas anuales de la Cuota Hilton, hasta 10.000 toneladas de la Cuota 481, y las 76.000 toneladas peso producto del nuevo cupo adicional a partir del quinto año de implementación.

En conjunto, este esquema implicaría que el cupo total de acceso con aranceles de entre 0% y 7,5% se incremente de manera significativa durante los próximos cinco años, con un aumento promedio estimado del 26% anual.

El contraste con las proyecciones europeas resulta elocuente. En su Outlook Agrícola de enero de 2025, la Unión Europea anticipaba importaciones de carne vacuna prácticamente estancadas hacia 2035, con un crecimiento marginal del 0,12% anual. La ampliación del acceso para el Mercosur sugiere, en cambio, una mayor participación de la carne sudamericana en el mercado europeo, apalancada en una ventaja arancelaria decisiva.

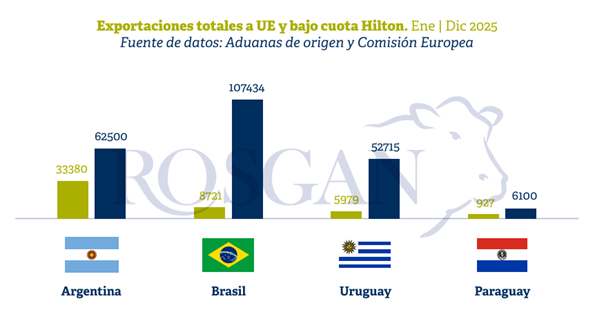

Los datos de ejecución refuerzan esta lectura. Según la Comisión Europea, al 31 de diciembre de 2025, el grado de cumplimiento del contingente alcanzaba el 69,3% en la primera mitad del ciclo comercial 2025/26, frente al 45,8% registrado en igual período del ciclo 2024/25.

Al consolidar ambos ciclos comerciales, se observa que durante 2025 los países del Mercosur exportaron en conjunto aproximadamente 49.000 toneladas bajo la Cuota Hilton, sobre un total estimado de 229.000 toneladas embarcadas a la Unión Europea. Esto implica que cerca del 80% de los envíos ingresaron por fuera de cuota, pagando aranceles significativamente más altos.

En el caso de Argentina, que cuenta con una asignación dominante de 29.500 toneladas por ciclo comercial dentro de la Cuota Hilton, las exportaciones fuera del contingente duplicaron en 2025 a las realizadas bajo cuota. Para otros orígenes, especialmente Brasil, los excedentes resultaron aún más significativos.

Estos números muestran que el beneficio del acuerdo sería directo e inmediato, sin necesidad de redireccionar saldos exportables. En una primera etapa, se generaría un ahorro del 20% por la eliminación del arancel Hilton. En una segunda fase, con la incorporación de los nuevos cupos, el ahorro por tonelada podría superar el 40% respecto del arancel consolidado vigente.

Firma, ratificación y un escenario estratégico para 2026

De acuerdo con los últimos comunicados oficiales, el sábado 17 de enero sería la fecha prevista para la firma del texto final del Acuerdo por parte de la presidenta de la Comisión Europea, Ursula von der Leyen, y su par del Mercosur, Santiago Peña. Luego, el tratado deberá ser aprobado por los respectivos cuerpos parlamentarios, un proceso que podría concretarse recién durante el segundo semestre del año.

Más allá de los plazos institucionales, el informe destaca que 2026 se perfila como un año de especial trascendencia para el sector de ganados y carnes de la región y, en particular, para la Argentina. Este escenario se potencia por la solidez de los vínculos comerciales con otros mercados clave, como China y Estados Unidos, que junto con la Unión Europea conforman el principal tándem importador de carne vacuna a nivel global.

En ese marco, la eventual concreción de los acuerdos en curso, en línea con una estrategia de apertura comercial, permitiría no solo reducir aranceles y mejorar la competitividad del producto argentino, sino también proyectar un horizonte de mayor certidumbre, previsibilidad e incentivos para la inversión a lo largo de toda la cadena cárnica.