Baja el dólar oficial, pero la escasez de pesos sigue intacta

La nueva fase de re-monetización avanzó durante la última semana con una baja del dólar oficial y una mayor presencia compradora del Banco Central en el mercado de cambios. Sin embargo, según un informe de la consultora Ecolatina, la estrategia no logró recomponer la liquidez en pesos: el mercado sigue ajustado, las tasas muestran mayor volatilidad y el sistema financiero opera con un colchón de liquidez más estrecho. El dato es relevante porque condiciona el costo del crédito, la dinámica financiera y el margen de maniobra de la política monetaria en el inicio de 2026.

El tipo de cambio spot finalizó en $1.430, con una caída del 2,4% respecto del viernes previo, y amplió la distancia al techo de la banda cambiaria hasta el 8,1%, ubicado en $1.546,18, el mayor desvío desde el 17 de noviembre de 2025. A su vez, el dato de inflación de diciembre implicó que las bandas se deslicen a ±2,8% en febrero, lo que llevaría el techo a $1.607 en la última rueda hábil del segundo mes de 2026, un 3,2% por encima del nivel que habría resultado bajo el esquema previo de ajuste mensual del 1%.

Reservas estables, pero deterioro en la posición neta

Los últimos datos monetarios permitieron evaluar el impacto del pago de cupones por USD 4.400 millones realizado la semana anterior. Pese a ese egreso, las Reservas Brutas se mantuvieron prácticamente inalteradas, en torno a los USD 44.000 millones, gracias a tres factores compensatorios.

En primer lugar, el ingreso de USD 3.000 millones por el REPO constituido por el BCRA con bancos privados, de los cuales el Tesoro compró al Central USD 2.319 millones. En segundo término, el aumento de encajes bancarios por USD 1.231 millones, como contrapartida del crecimiento de los depósitos en dólares tras el pago de cupones: el 9 de enero, el stock de depósitos aumentó USD 675 millones en el sector privado y USD 396 millones en el sector público. En menor medida, también contribuyeron las compras de divisas realizadas por el BCRA en el mercado.

El panorama cambia al observar las Reservas Netas. El REPO tiene un plazo apenas superior a un año, por lo que ya corresponde comenzar a descontar su vencimiento de la medición. Además, se conoció la cancelación del tramo del swap activado con Estados Unidos por USD 2.500 millones, a cambio de deuda con organismos internacionales. Aunque aún no se difundieron los detalles y será necesario esperar la publicación del 23 de enero de la planilla de reservas que el BCRA informa al FMI, el efecto ya se refleja en los cálculos.

En concreto, tras el pago, las Reservas Netas (Brutas – Encajes – Swap – Organismos Internacionales – REPOs – SEDESA) pasaron de un nivel cercano a +USD 2.000 millones a un rojo de -USD 1.700 millones. La medición más exigente, que además descuenta los depósitos del Tesoro en dólares y los vencimientos de BOPREAL, se deterioró desde -USD 2.300 millones hasta -USD 4.100 millones.

Más compras de dólares, pero liquidez en pesos ajustada

En este contexto, Ecolatina destaca como una señal positiva que el BCRA sostenga la postura compradora en el MULC. La autoridad monetaria acumuló USD 469 millones en la semana, hilando dos semanas consecutivas de compras, con un máximo diario de USD 187 millones el miércoles —la compra más elevada desde el 12 de marzo de 2025— y USD 125 millones en la última rueda. Desde el lunes 5, el total asciende a USD 687 millones, lo que implica un ritmo diario de USD 69 millones que, de mantenerse, derivaría en compras cercanas a USD 1.400 millones hacia fin de mes.

La contrapartida de estas operaciones es una inyección de pesos que resulta acotada e insuficiente para un mercado con liquidez tensada. El aumento estacional de la demanda de dinero en diciembre se reflejó en un crecimiento de los agregados monetarios, estancados desde mediados de 2025. Descontando el factor estacional, tanto el M2 Privado (circulante más cajas de ahorro) como el M3 Privado (M2 más plazos fijos) crecieron 1,6% mensual, cortando una racha de dos meses consecutivos de caída.

El crédito al sector privado avanzó 1,1%, recuperando parte de la baja de noviembre, impulsado por los préstamos comerciales: los adelantos crecieron 2,2%. Sin embargo, los préstamos al consumo —personales y tarjetas, que representan cerca de la mitad del stock— acumularon cuatro meses consecutivos a la baja. Detrás de esta dinámica aparecen una tasa más volátil y en alza y el deterioro de la mora de las familias, que en octubre de 2025 se ubicó en 7,8% de los préstamos, el valor más alto de la serie iniciada en enero de 2010.

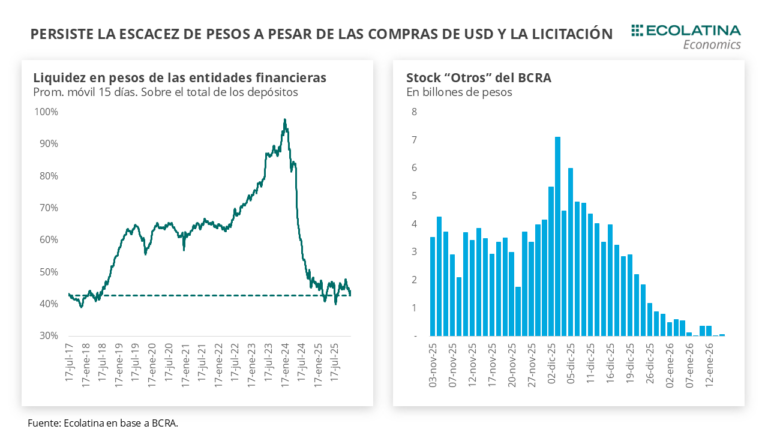

Como resultado, las entidades financieras cerraron diciembre con una marcada escasez de liquidez. A fines de 2025, la liquidez en pesos descendió al 42,8%, un nivel similar al observado en julio y agosto de 2025, en pleno desarme de las LEFIs. En consecuencia, las tasas comenzaron a deslizarse al alza, con cauciones a un día negociándose por encima del 100% TNA en algunas ruedas. La estrechez también comprimió el margen diario de los bancos con el BCRA vía pases: la absorción neta de pesos cayó desde $4 billones el 31/11/2025 a $0,8 billones el 30/12/25, y se ubicó en apenas $0,06 billones el 14/01/26, ya en medio de las compras de divisas, equivalentes a una inyección de $0,7 billones en esa fecha ($1 billón a valores actuales).

Menor rol del Tesoro y tasas más sensibles

En este escenario, el Ministerio de Finanzas cerró la licitación de la semana con un rollover del 98%, en una primera subasta de 2026 marcada por la falta de liquidez y una posición en pesos del Tesoro de $3,1 billones. Esa posición se vio afectada por la compra de dólares al BCRA (-$3,4 billones), que consumió la inyección previa desde bancos públicos (+$2,4 billones) realizada antes del pago de cupones.

El Tesoro adjudicó $9,37 billones frente a vencimientos por $9,59 billones. La demanda se concentró en instrumentos a tasa fija (69%), especialmente en los tramos cortos de la curva, con las LECAPs más cercanas explicando la mayor parte de lo adjudicado. Los títulos dollar linked representaron apenas el 2% del valor efectivo adjudicado, mientras que los instrumentos ajustados por CER explicaron el 14% y la tasa variable el 15%. Finanzas convalidó tasas superiores a las del mercado secundario, con rendimientos de 3,39% TEM (S27F6), 2,86% TEM (S29Y6), 2,51% TEM (S30N6) y 2,58% TEM (T30J7).

El informe concluye que, aun priorizando la acumulación de reservas, el Gobierno optó por sostener niveles ajustados de liquidez. Al mismo tiempo, mostró disposición a intervenir de forma discrecional —incluida la compra de LECAPs— para evitar picos de volatilidad. Mientras el BCRA compra dólares y ofrece cobertura cambiaria en el mercado secundario, el apetito por cobertura permanece lejos de los niveles observados en el contexto electoral.

Dólar oficial a la baja y brecha estable

El movimiento del spot fue acompañado por los dólares alternativos. El dólar minorista cayó 2,0% hasta $1.483, el MEP con AL30 bajó 1,2% a $1.467, el CCL con CEDEARs descendió 0,3% a $1.521, y el blue se mantuvo estable en $1.505. De este modo, la brecha cambiaria promedio se ubicó en torno al 5%.

Los futuros de dólar acompañaron el movimiento: los contratos entre enero y marzo retrocedieron 2,2%, mientras que los vencimientos desde abril de 2026 bajaron 2,0%. Las devaluaciones implícitas cerraron en +1,4% para enero, +4,1% para febrero y +7,0% para marzo.