Con inflación en alza, el régimen de bandas empuja el techo del dólar por encima de los $1.600

La aceleración de la inflación de diciembre reconfiguró la dinámica del régimen de bandas cambiarias y llevará al techo del dólar oficial por encima de los $1.600 hacia fines de febrero. El dato del IPC, informado por el INDEC, impacta de manera directa en la indexación automática que aplica el Banco Central desde 2026 y reabre el debate sobre atraso cambiario, intervención oficial y costos macroeconómicos, en un contexto de tasas extremadamente volátiles y un delicado equilibrio entre acumulación de reservas y absorción de pesos.

El Índice de Precios al Consumidor (IPC) de diciembre marcó un incremento del 2,8% mensual, por encima de las expectativas del mercado (2,3%), y se convirtió en una variable clave para la evolución del tipo de cambio. Desde enero de 2026, el Banco Central (BCRA) abandonó el esquema de crawl del 1% mensual y pasó a indexar las bandas cambiarias al último dato de inflación disponible, lo que acelera el desplazamiento de los límites sin que necesariamente el dólar acompañe ese ritmo.

Bandas indexadas, inflación en alza y un techo que se aleja

El mecanismo de ajuste establece que las bandas se actualizan a comienzos de cada mes tomando como referencia la inflación de dos meses previos, dado que es el último dato oficial disponible. Por este motivo, al cierre de enero el techo de la banda se incrementará 2,5%, en línea con el IPC de noviembre.

Con ese ajuste, el 31 de enero el precio máximo alcanzará los $1.564,30. Luego, al incorporarse el dato de inflación de diciembre, el límite superior se corregirá otro 2,8% y llegará a $1.608,10 al 28 de febrero.

En contraste, el dólar oficial mayorista se ubica actualmente en $1.457, lo que implica que debería subir 10,3% en el próximo mes y medio para acercarse al techo de la banda. Ese escenario es el que el Gobierno busca evitar, incluso recurriendo a herramientas de intervención directa, con el objetivo de contener las presiones cambiarias y evitar un traslado a precios.

La brecha entre el tipo de cambio efectivo y el límite superior vuelve a instalar el debate sobre el atraso cambiario, un fenómeno que parecía haber quedado atrás, pero que reaparece a medida que la inflación acelera y el dólar oficial se mueve con extrema parsimonia.

Inflación, dólar contenido e intervención oficial

El informe del INDEC mostró que la inflación de diciembre estuvo impulsada principalmente por carnes y precios regulados, como combustibles y transporte. Si bien se trata de un mes estacionalmente más alto, el IPC acumuló su séptima aceleración consecutiva.

Mientras tanto, el tipo de cambio oficial apenas se deslizó 1% en el último mes, profundizando la desconexión entre precios y dólar. Esta dinámica alimenta expectativas de corrección futura, sobre todo cuando el techo de la banda se mueve de forma automática al ritmo de la inflación.

Sin embargo, el comportamiento del mercado en enero mostró otra cara. El dólar oficial registró su mayor baja diaria del año, alejándose del techo de la banda. En el Banco Nación, la cotización cayó $5 hasta $1.485, mientras que en el segmento mayorista retrocedió $10,50 hasta $1.457, quedando a 5,8% del límite superior, ubicado en $1.542. Se trata de la mayor distancia con el techo en casi dos meses.

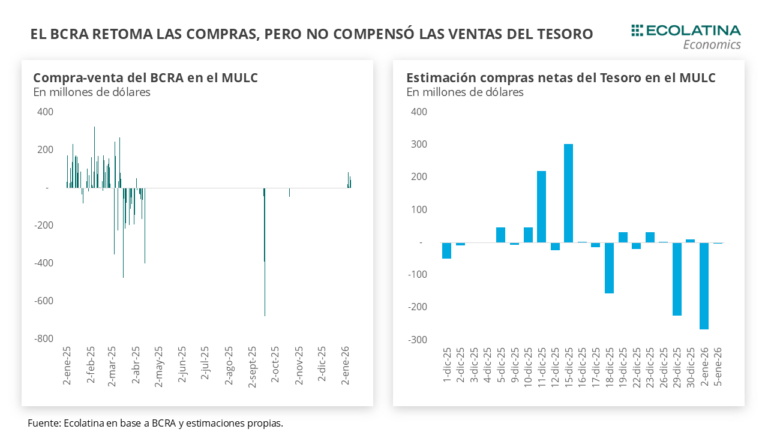

En paralelo, el BCRA compró u$s55 millones y encadenó su séptima rueda consecutiva con saldo positivo. En lo que va de enero, acumula u$s338 millones, con un promedio diario de u$s41 millones. No obstante, las reservas brutas cayeron u$s88 millones, hasta los u$s44.680 millones, por la baja en la valuación de activos del balance.

Desde Balanz Research señalaron que la inflación de diciembre “sorprendió al alza”, impulsada por los precios regulados (+3,3%), aunque sin modificar el escenario base de desaceleración para los próximos meses. Con este dato, la inflación cerró 2025 en 31,5% interanual, muy por debajo del 117,8% de 2024.

Tasas al límite y un Gobierno que prioriza el dólar

El control del tipo de cambio tuvo costos evidentes en el mercado de pesos. Las tasas cortas volvieron a niveles extremos, con la caución a un día tocando picos del 150% TNA, en un contexto de fuerte demanda de pesos y escasez de liquidez.

Según 1816, el BCRA “sigue retirando más pesos vía ventas de Lelink que los que inyecta con sus compras en el mercado de cambios”, mientras que Cohen Aliados Financieros informó que la caución promedió 35,2% TNA y la tasa Repo 33,1% TNA.

Desde Econviews sintetizaron la estrategia oficial con claridad: “Entre que no hay una tasa de política monetaria y que ni el BCRA ni el Tesoro hicieron mucho para suavizar la suba de tasas, quedó confirmado que, por ahora, el que manda es el dólar”. El mensaje implícito es que el Gobierno prefiere tolerar tasas altas y volatilidad financiera antes que una corrección cambiaria.

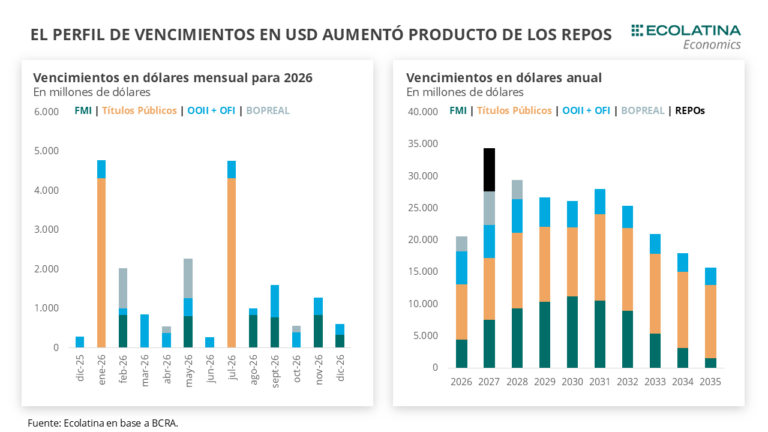

La tensión se profundizó por las necesidades del Tesoro. Si bien logró reunir los dólares para afrontar vencimientos por u$s4.400 millones, el BCRA debió tomar un REPO por u$s3.000 millones con bancos internacionales, complementando los u$s2.200 millones disponibles. Esa operatoria implicó una fuerte absorción de pesos del sistema, que luego debió ser parcialmente compensada con intervenciones del Central en el mercado secundario.

Mercado financiero, riesgo país y expectativas

En este contexto, los activos argentinos reflejaron la combinación de factores locales y globales. El riesgo país se ubicó en torno a los 581 puntos básicos, su nivel más alto desde el 15 de diciembre de 2025, mientras que el S&P Merval en dólares perforó los 2.000 puntos, al cerrar en 1.994,52.

Las acciones líderes mostraron caídas generalizadas y los ADRs retrocedieron hasta 3,5%, en un escenario de mayor volatilidad global. Aun así, algunos analistas destacan que, con un dólar contenido y tasas elevadas, se abre una ventana táctica para instrumentos en pesos, siempre que la inflación retome una senda descendente en el primer trimestre.

Una definición clave hacia febrero

Con un techo de la banda que superará los $1.600, una inflación que mostró señales de aceleración y un mercado de tasas bajo estrés, el Gobierno enfrenta una definición central: seguir dejando que el límite superior se aleje del dólar efectivo o permitir una corrección gradual del tipo de cambio, incluso vía compras de reservas.

La decisión no es menor. De ella dependerá no solo la estabilidad cambiaria de corto plazo, sino también la credibilidad del esquema de bandas, el comportamiento de las expectativas y el delicado equilibrio entre desinflación, actividad y financiamiento del Tesoro.