Con $9,6 billones en vencimientos, el Tesoro sale a renovar deuda y prueba la demanda por pesos

El Tesoro Nacional enfrenta esta semana un desafío central para la estabilidad financiera: renovar vencimientos por $9,6 billones mediante una licitación que pone 11 títulos sobre la mesa y vuelve a medir la confianza del mercado en la deuda en pesos. En un contexto de liquidez ajustada, tasas exigentes y expectativas cruzadas sobre inflación y tipo de cambio, la operación se convierte en un termómetro clave para el arranque del calendario financiero del año.

Vencimientos concentrados y una licitación que marca el pulso del mercado

El calendario financiero de enero vuelve a tensionar la agenda del Tesoro. Esta semana deberá afrontar pagos por aproximadamente $9,6 billones, con el mercado atento a la capacidad oficial de sostener el roll over, administrar el costo financiero y evitar episodios de estrés en pesos.

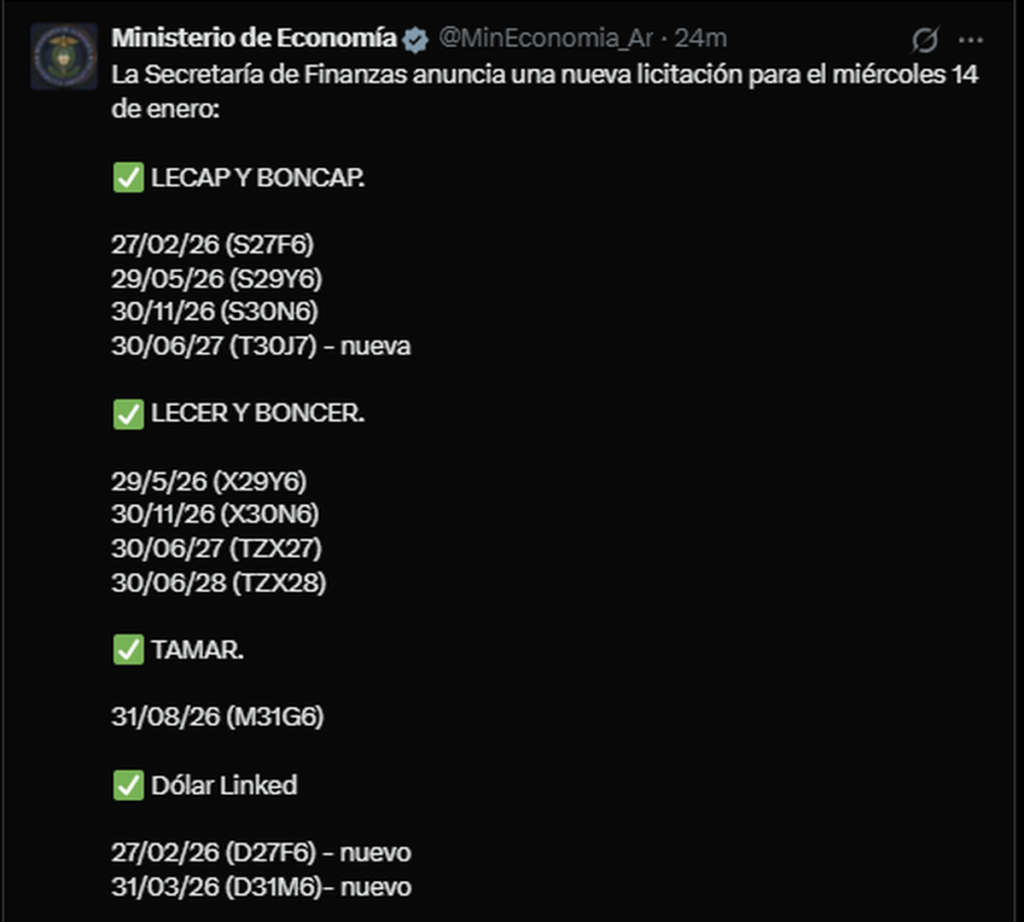

Con ese objetivo, la Secretaría de Finanzas, dependiente del Ministerio de Economía, lanzó la primera licitación del año, que se realizará el miércoles 14 de enero, con liquidación prevista para el viernes 16. La estrategia combina letras y bonos en pesos, instrumentos ajustados por CER, títulos a tasa TAMAR y letras vinculadas al dólar, en un intento por captar demanda en distintos perfiles de inversores.

El diseño de la oferta apunta a diversificar vencimientos, estirar duration y sostener la demanda por instrumentos en moneda local, incluso si eso implica convalidar rendimientos elevados. La recepción de ofertas se abrirá a las 10 y cerrará a las 15 del miércoles 14.

Los 11 títulos en juego: pesos, CER, tasa y dólar linked

La licitación incluye nueve instrumentos en pesos y dos letras vinculadas al dólar, combinando reaperturas y emisiones nuevas:

Instrumentos en pesos

- Letra del Tesoro capitalizable con vencimiento 27 de febrero de 2026 (S27F6 – reapertura).

- Letra del Tesoro capitalizable con vencimiento 29 de mayo de 2026 (S29Y6 – reapertura).

- Letra del Tesoro capitalizable con vencimiento 30 de noviembre de 2026 (S30N6 – reapertura).

- Bono del Tesoro capitalizable con vencimiento 30 de junio de 2027 (nuevo).

- Letra del Tesoro a tasa TAMAR con vencimiento 31 de agosto de 2026 (M31G6 – reapertura).

- Letra del Tesoro ajustada por CER a descuento con vencimiento 29 de mayo de 2026 (X29Y6 – reapertura).

- Letra del Tesoro ajustada por CER a descuento con vencimiento 30 de noviembre de 2026 (X30N6 – reapertura).

- Bono cero cupón ajustado por CER con vencimiento 30 de junio de 2027 (TZX27 – reapertura).

- Bono cero cupón ajustado por CER con vencimiento 30 de junio de 2028 (TZX28 – reapertura).

Instrumentos en dólares

- Letra del Tesoro vinculada al dólar cero cupón con vencimiento 27 de febrero de 2026 (nueva).

- Letra del Tesoro vinculada al dólar cero cupón con vencimiento 31 de marzo de 2026 (nueva).

La combinación de instrumentos busca capturar expectativas heterogéneas: cobertura frente a inflación, apuestas a tasas reales positivas y resguardo cambiario en un contexto de transición del esquema macroeconómico.

Liquidez ajustada, tasas en la mira y el desafío del roll over

La licitación se da en un escenario donde la liquidez del sistema en pesos luce ajustada, lo que eleva la atención no solo sobre el menú de instrumentos sino también sobre las tasas que el Tesoro esté dispuesto a convalidar.

“La licitación se da en un contexto en que aún la liquidez del sistema en pesos luce ajustada, por lo que la expectativa estará no sólo sobre qué instrumentos se ofrecen sino también en la licitación propiamente dicha, sobre las tasas convalidadas”, señalaron desde SBS.

El test llega, además, luego de que el Gobierno afrontara el pago de u$s4.200 millones a bonistas privados, lo que convirtió a esta licitación en la segunda gran prueba financiera del año. El foco del mercado estará puesto en si la administración central logra un roll over favorable, condición clave para evitar mayor presión sobre tasas, financiamiento monetario o nuevas tensiones en el mercado de deuda en pesos.

En ese marco, la operación funciona como un termómetro de confianza: no solo mide la disposición de los inversores a renovar posiciones, sino también el costo al que el Tesoro puede financiarse en el inicio del año y la viabilidad de su estrategia para ordenar el frente financiero sin sobresaltos.