Las monedas digitales de los bancos centrales pueden impulsar la inclusión financiera y la eficiencia de los pagos en Oriente Medio

|

Getting your Trinity Audio player ready...

|

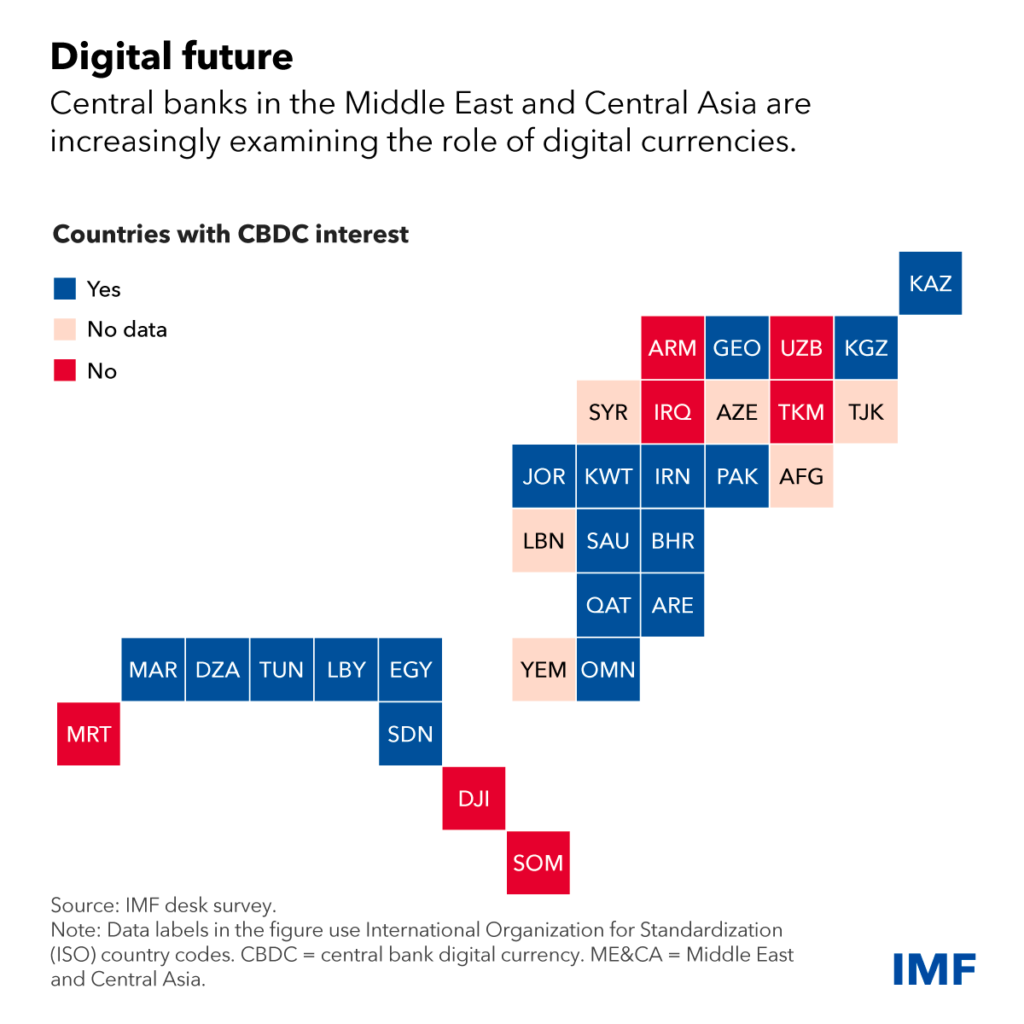

Escriben Serpil Bouza, Marcello Miccoli y Borislava Mircheva – Las monedas digitales de los bancos centrales pueden impulsar la inclusión financiera y la eficiencia de los pagos en Oriente Medio19 países de Oriente Medio y Asia Central están estudiando la posibilidad de emitir una CBDC

Casi dos tercios de los países de Oriente Medio y Asia Central están explorando la posibilidad de adoptar una moneda digital emitida por un banco central como forma de promover la inclusión financiera y mejorar la eficiencia de los pagos transfronterizos.

Sin embargo, la adopción de una CBDC requiere una consideración cuidadosa. Los países de estas regiones, que abarcan un grupo diverso de economías que se extienden desde Marruecos y Egipto hasta Pakistán y Kazajstán, deben sopesar cada uno su propio conjunto de circunstancias particulares.

Muchos de los 19 países que actualmente exploran la posibilidad de una CBDC se encuentran en la etapa de investigación. Bahréin, Georgia, Arabia Saudita y los Emiratos Árabes Unidos han pasado a la etapa más avanzada de “prueba de concepto”. Kazajstán es el más avanzado después de dos programas piloto para el tenge digital.

Las CBDC pueden ayudar a mejorar la eficiencia de los servicios de pago transfronterizos. Esta parece ser una prioridad importante para los exportadores de petróleo y los países del Consejo de Cooperación del Golfo (Baréin, Kuwait, Omán, Qatar, Arabia Saudita y los Emiratos Árabes Unidos). Esto se debe a que los pagos transfronterizos tienden a tener fricciones, como formatos de datos y reglas operativas variables en las distintas regiones y controles de cumplimiento complejos. Las CBDC que aborden estas ineficiencias podrían reducir significativamente los costos de transacción.

Algunos países ya han introducido plataformas tecnológicas transfronterizas para abordar estos problemas y promover los pagos en moneda digital entre países. Un ejemplo es el sistema de pago transfronterizo Buna, creado por el Fondo Monetario Árabe en 2020.

Las CBDC pueden promover la inclusión financiera al fomentar la competencia en el mercado de pagos y permitir que las transacciones se liquiden de manera más directa y con menos intermediación, lo que a su vez reduce el costo de los servicios financieros y los hace más accesibles. A diferencia de los bancos comerciales, los bancos centrales también pueden ayudar a mantener los costos más bajos, ya que no les preocupa obtener ganancias. De manera similar, la mayor competencia resultante en el mercado de pagos de una CBDC también podría alentar la modernización de las plataformas tecnológicas y la eficiencia de los servicios de pago, ayudando a que los servicios financieros lleguen a más personas. Los países del Cáucaso y Asia Central, Oriente Medio y el norte de África importadores de petróleo, y los países de bajos ingresos están especialmente interesados en este beneficio potencial.

Sin embargo, si no se remedian algunas de las barreras para un mayor uso de las cuentas y los pagos digitales (baja alfabetización digital y financiera, falta de identificación, desconfianza en las instituciones financieras y baja riqueza), la adopción de una CBDC puede tener solo beneficios marginales.

Contención de riesgos

Los depósitos representan una gran proporción de la financiación bancaria en la región, alrededor del 83 por ciento. Debido a que una CBDC puede competir con los depósitos bancarios, podría afectar las ganancias y los préstamos bancarios y tener implicaciones para la estabilidad financiera. Sin embargo, los prestamistas de la región generalmente tienen niveles de capital, márgenes de ganancia y reservas de liquidez adecuados, y su concentración relativamente alta puede limitar las tensiones sobre los depósitos. Los bancos grandes son especialmente dominantes en los países del Consejo de Cooperación del Golfo.

Para la política monetaria, las CBDC podrían fortalecer la transmisión a las tasas de depósito al aumentar la competencia entre los bancos. Una CBDC también podría fortalecer el canal de préstamos bancarios de la política monetaria. Sin embargo, como subraya nuestro documento, el impacto probablemente sería específico de cada país y es difícil de estimar porque la adopción de CBDC es limitada hasta ahora.

Los responsables de las políticas pueden mitigar los riesgos potenciales para la estabilidad financiera. Si bien no hay requisitos previos claros para la adopción de CBDC, un sistema bancario saludable, un sistema legal sólido y una fuerte capacidad de supervisión y regulación son los más importantes para reducir los riesgos. También podrían ayudar las características de diseño para limitar la competencia con los depósitos bancarios, como el uso de restricciones cuidadosamente calibradas sobre los saldos y transacciones de las CBDC.

Las características de diseño son una consideración importante. Nuestra encuesta muestra que la selección de características apropiadas para la implementación de las CBDC es un desafío clave para los responsables de las políticas regionales. El logro de los objetivos de política de promover la inclusión financiera y la eficiencia del sistema de pagos dependerá de las opciones de diseño pertinentes. Por ejemplo, diseñar CBDC para que funcionen sin conexión podría promover la inclusión financiera en áreas con un servicio móvil deficiente, como en los países de bajos ingresos y los estados frágiles y afectados por conflictos. De manera similar, el uso de CBDC para transferencias transfronterizas podría ayudar a reducir el costo del envío de remesas y acelerar los tiempos de transferencia.

En última instancia, la introducción de monedas digitales será un proceso largo y complicado que los bancos centrales deben abordar con cuidado. Los responsables de las políticas deben determinar si una CBDC sirve a los objetivos de su país y si los beneficios esperados superan los costos potenciales, los riesgos para el sistema financiero y los riesgos operativos para el banco central. Además, la adopción puede no ser esencial para alcanzar los objetivos de política previstos, y abordar las limitaciones subyacentes podría ser una alternativa más práctica, como la adopción o mejora de otros sistemas de pago digitales.

Por su parte, el FMI está ayudando a los países a explorar las CBDC. A través del desarrollo de capacidades y la vigilancia, apoyamos a los responsables de las políticas a evaluar la necesidad de emitir una CBDC y los ayudamos a diseñar políticas y marcos regulatorios sólidos que puedan minimizar los riesgos para la estabilidad monetaria y financiera. El FMI también está publicando nuevos capítulos de nuestro manual sobre CBDC, guiados por preguntas específicas de desarrollo de capacidades de los países sobre la evaluación de la necesidad y los riesgos, y el desarrollo de planes concretos para emitir una CBDC.

Este texto se basa en el reciente documento departamental, Monedas digitales de los bancos centrales en Oriente Medio y Asia central.

Serpil Bouza, Serpil Bouza es economista senior del Fondo Monetario Internacional y actualmente trabaja en el Departamento de Medio Oriente y Asia Central (MCD)

Marcello Miccoli, es experto sénior en el sector financiero del Fondo Monetario Internacional, en el Departamento de Mercados Monetarios y de Capital, donde analiza el impacto de las monedas digitales en la política monetaria y el sistema financiero y dirige misiones de desarrollo de capacidades sobre los temas de las monedas digitales de los bancos centrales.

Borislava Mircheva, es economista senior del Departamento de Medio Oriente y Asia Central (MCD) del FMI y tiene un doctorado en Economía de la American University.