El crédito comercial e hipotecario lideran la expansión del financiamiento en Argentina

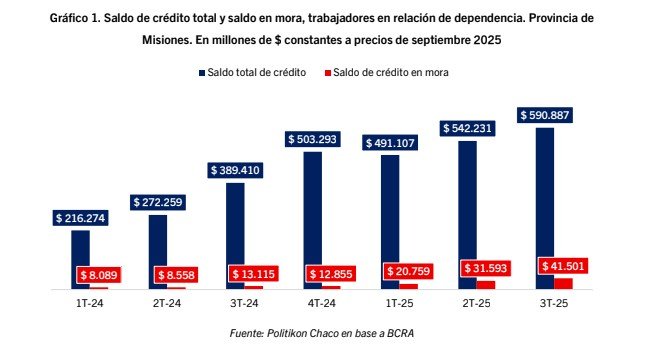

El crédito en pesos al sector privado registró en diciembre un aumento de 1,1% s.e. en términos reales, impulsado principalmente por los préstamos comerciales, según el informe Monetario Mensual del Banco Central de la República Argentina (BCRA). En términos interanuales, el crédito exhibió un aumento de 29,6% real y medido en términos del PBI alcanzó 8,8%, 1,8 puntos porcentuales superior al nivel observado a fines de 2024.

Si se consideran también los préstamos en dólares, el ratio de crédito total al sector privado alcanzó el 11,6% del PBI.

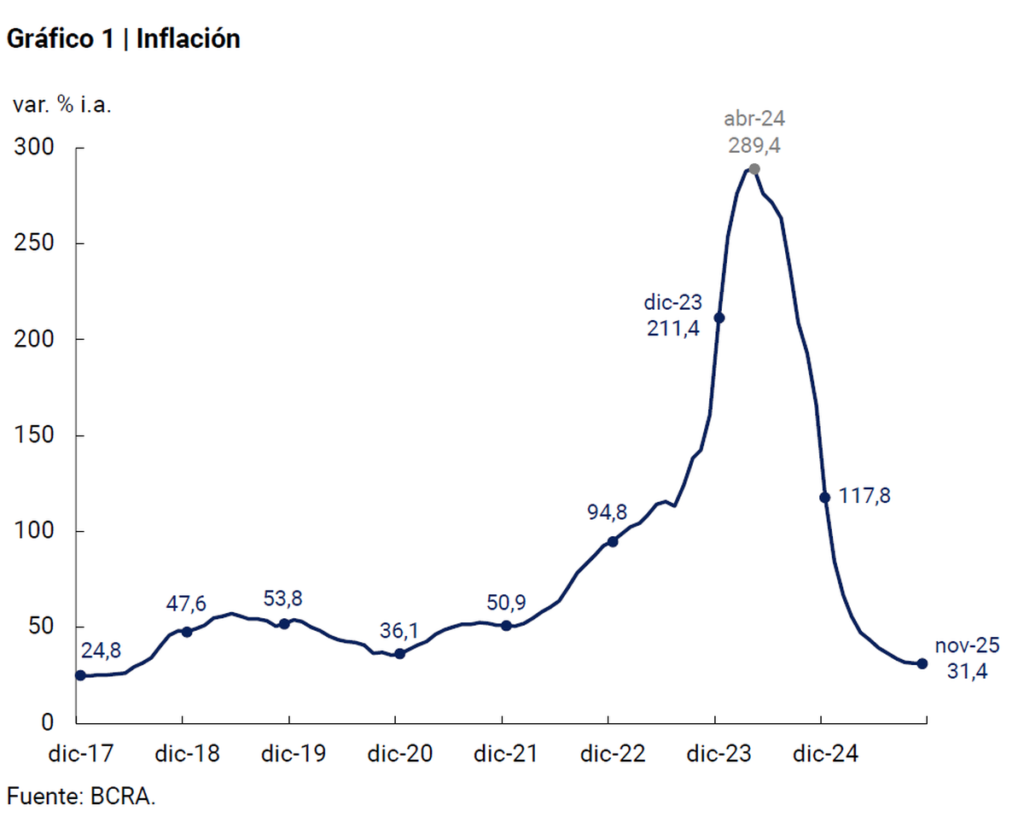

Julián Sanclemente, CEO y cofundador de Alprestamo, entiende que esta dinámica es parte de un reordenamiento del sistema financiero. “El BCRA plantea una etapa de remonetización donde la oferta monetaria acompaña la recuperación de la demanda de dinero, con control de agregados y acumulación de reservas como anclas del programa”, detalla.

Desde la óptica de bancos y fintechs, esto “implica que podría haber más fondeo en pesos disponible para intermediación, siempre y cuando la desinflación se consolide”, sostiene, aunque advierte: “no esperamos un proceso lineal: la expansión del crédito va a depender de que la inflación, la liquidez y las expectativas se alineen”.

El crédito al consumo continúa su contracción

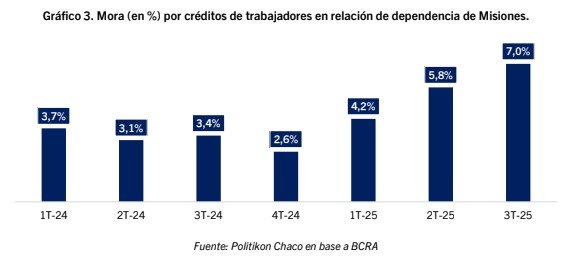

Los préstamos personales registraron una caída a precios constantes de 0,7% s.e., aunque mantienen un aumento interanual de 47,1%. Las financiaciones en tarjetas de crédito mostraron una contracción de 0,6% s.e. en términos reales, aunque en los últimos 12 meses acumulan un aumento de 15,8% real.

Para Sanclemente, esta debilidad se atribuye a tres factores principales: “Prudencia del hogar: aun con baja de tasas, muchas familias priorizan liquidez y reordenamiento financiero; precio y selectividad del crédito: la oferta sigue siendo exigente en perfiles y condiciones; y sustitución parcial del financiamiento: promociones comerciales y cuotas fuera del sistema bancario absorben parte del consumo”.

El CEO de Alprestamo anticipa que “el cambio de tendencia suele aparecer cuando se consolidan baja inflación, tasas reales más amigables y mayor previsibilidad, algo que el propio informe sugiere para los primeros meses del año, tras las tensiones estacionales de diciembre”.

Los créditos que lideran la expansión

Los préstamos comerciales presentaron una suba mensual de 3,6% s.e. a precios constantes, revirtiendo la caída de noviembre y superando el registro de octubre. La expansión fue generalizada por tipo de instrumento, en un contexto en que la mayoría de las tasas de interés de estos instrumentos continuaron con el descenso iniciado tras las elecciones de medio término.

Los adelantos en cuenta corriente crecieron 2,1% s.e. real, mientras que los documentos descontados aumentaron 4,4% s.e. real. Los documentos a sola firma registraron un crecimiento de 2,1% s.e. real.

Por su parte, los préstamos con garantía real mantuvieron su trayectoria positiva, registrando el crédito hipotecario un crecimiento de 2,4% s.e. real frente a noviembre. Los préstamos para la compra de vivienda acumulan un incremento de 186,4% en los últimos 12 meses, con el grueso del crecimiento explicado por los créditos hipotecarios ajustables por UVA.

Los préstamos prendarios, sin embargo, registraron una caída de 2,4% s.e. a precios constantes, encadenando dos meses consecutivos de contracción tras crecer de manera sostenida desde mayo de 2024. No obstante, se mantienen 40,3% por encima del nivel de un año atrás en términos reales.

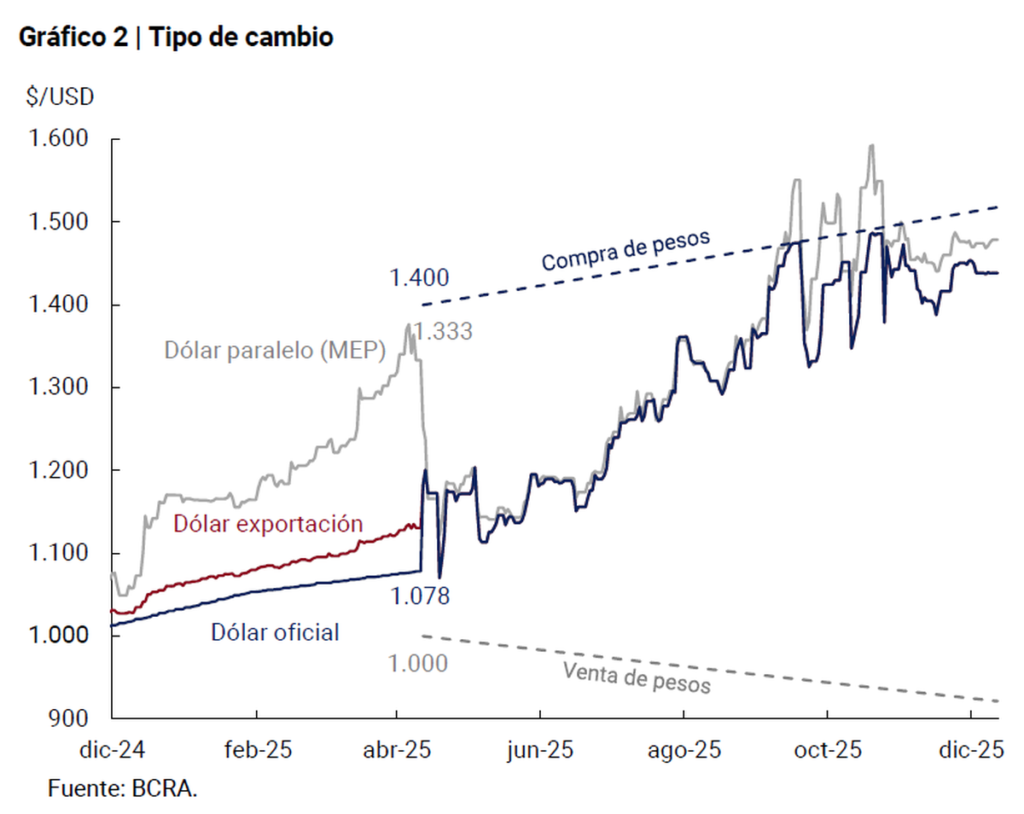

Régimen de flotación entre bandas y acumulación de reservas

En materia cambiaria, el BCRA anunció que el mercado de cambios continuará operando bajo un régimen de flotación entre bandas y puso en marcha un programa de compra de reservas internacionales. Para Sanclemente, estas medidas tienen un impacto positivo en la confianza. “El régimen de flotación entre bandas apunta a reducir el riesgo de movimientos extremos del tipo de cambio, lo cual baja la incertidumbre para decisiones de largo plazo. Sumado a esto, el programa de acumulación de reservas y fortalecimiento del balance del BCRA mejora la percepción de solvencia externa”, explica. “En conjunto, estos factores favorecen la confianza para créditos de mayor plazo, como hipotecarios y prendarios, donde la previsibilidad es clave”.

En diciembre, la Base Monetaria registró una contracción promedio mensual de 7,6% s.e. en términos reales y se ubicó en 4,1% del PBI. Sobre la cuenta corriente de las entidades en el BCRA impactó la disminución de la exigencia de efectivo mínimo integrable en pesos que comenzó a regir en diciembre.

Sin embargo, Sanclemente advierte que esta liberación de liquidez no se traduce automáticamente en crédito al consumo. “En general, primero se observa reordenamiento de liquidez, recomposición de portafolios, y expansión de crédito comercial. El crédito minorista suele reaccionar con rezago, cuando mejora la demanda, el apetito de riesgo y la percepción de estabilidad”, detalla.

Datos de la demanda en Alprestamo

En línea con la dinámica del crédito y el contexto de diciembre, el CEO y cofundador de Alprestamo compartió datos sobre la evolución de la demanda en la plataforma durante el mes:

- Volumen de consultas: “A nivel sistémico, el BCRA reporta una contracción real de los préstamos personales. En Alprestamo, en cambio, la demanda y la oferta se mantuvieron firmes”, señala Sanclemente. El volumen de consultas fue similar al de noviembre, aunque en un contexto de mayor selectividad y prudencia.

- Ticket promedio: el ticket promedio solicitado se mantuvo estable dentro de la estacionalidad típica de fin de año. “El aguinaldo aportó liquidez transitoria que moderó la demanda de tickets muy bajos, mientras que las fiestas impulsaron solicitudes en montos medios, asociadas a consumo puntual, viajes y gastos estacionales”, explica Sanclemente.

- Perfil demográfico: las búsquedas de crédito se concentraron principalmente en usuarios de 25 a 45 años, con participación de género equilibrada, y mayor volumen en AMBA, seguido por Córdoba, Santa Fe y Mendoza. Esto refleja dónde se concentra la demanda digital y dónde existe mayor competencia entre bancos y fintechs por captar usuarios.

“Hoy vemos un sistema más prudente, usuarios más informados y un marco macro que empieza a ordenar expectativas. Si la estabilidad se consolida, el crédito vuelve. Y cuando vuelve, lo hace primero donde hay competencia, transparencia y capacidad de comparar condiciones”, concluye Sanclemente.