Balance financiero 2025: qué inversiones superaron a la inflación y cuáles quedaron atrás

Un informe de la Bolsa de Comercio de Rosario (BCR) analizó el desempeño de las principales alternativas de inversión financiera durante 2025 y concluyó que, entre las colocaciones más habituales para el ahorrista minorista, el plazo fijo en pesos resultó más rentable que la tenencia de dólares, mientras que el mercado accionario local atravesó un año de correcciones selectivas. En paralelo, los CEDEARs, algunos Fondos Comunes de Inversión y ciertos criptoactivos mostraron rendimientos destacados, aunque con elevada volatilidad.

El análisis, elaborado por Belén Maldonado, Bruno Ferrari y Emilce Terré, se enmarca en un año atravesado por cambios en el régimen cambiario y monetario, reordenamiento macroeconómico y elevada incertidumbre asociada al escenario electoral, factores que redefinieron las decisiones de ahorro e inversión.

Dólar, inflación y tasas: el plazo fijo ganó la carrera

El año 2025 estuvo marcado por distintos esquemas cambiarios. Durante el primer trimestre rigió un sistema de controles de cambios, con múltiples cotizaciones y un tipo de cambio oficial administrado bajo un esquema de crawling peg, que avanzó al 2% mensual hasta fines de enero y al 1% mensual desde febrero.

El 11 de abril, el Gobierno anunció el levantamiento de la mayoría de las restricciones cambiarias para personas humanas a partir del 14 de abril, tras la aprobación de un acuerdo con el Fondo Monetario Internacional (FMI). Desde entonces rige un esquema de flotación administrada dentro de bandas, que se ajustan al 1% mensual y que, a partir de enero, comenzarán a hacerlo según el último dato de inflación.

En ese contexto, el dólar minorista del Banco de la Nación Argentina (BNA) subió 40,6% entre fines de 2024 y fines de 2025, superando a la inflación estimada del 30,6%. Sin embargo, el dólar financiero MEP, de libre acceso durante todo el año, avanzó 26,5%, quedando por debajo del nivel de precios y reflejando una apreciación real del peso.

En contraste, los instrumentos en pesos lograron mejores resultados. Los plazos fijos tradicionales a 30 días rindieron un 39,2% acumulado en el año, superando ampliamente la inflación, mientras que los plazos fijos UVA a 90 días alcanzaron un retorno estimado del 33,8%.

CEDEARs, acciones y FCI: ganadores y un mercado selectivo

Entre las alternativas bursátiles, los CEDEARs ETF se destacaron como una de las opciones más rentables en términos de pesos. El mejor desempeño correspondió a GLD, vinculado al oro, con una suba del 113%, impulsada por tensiones geopolíticas, recortes de tasas de la Reserva Federal de Estados Unidos y la debilidad del dólar.

Le siguieron EWZ, asociado al mercado brasileño, con un alza del 81%, y ARKK, enfocado en innovación tecnológica, con una ganancia del 72%. También mostraron fuertes subas EEM (+67%) y FXI (+63%), vinculados a mercados emergentes y grandes empresas chinas.

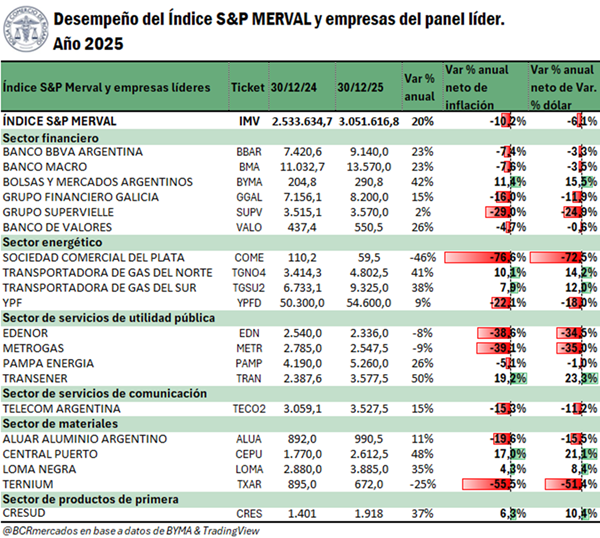

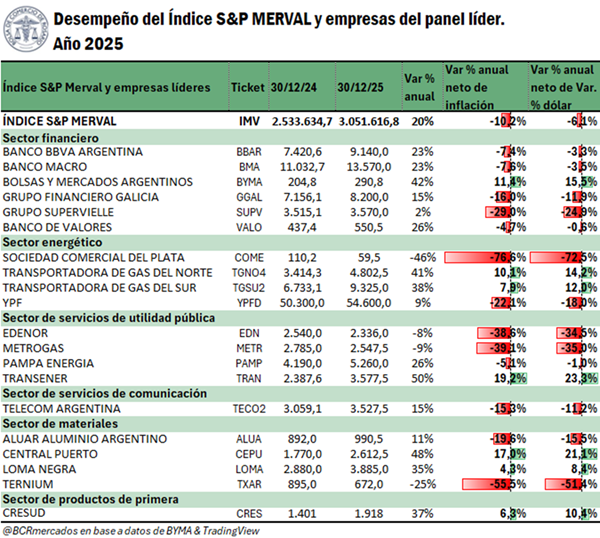

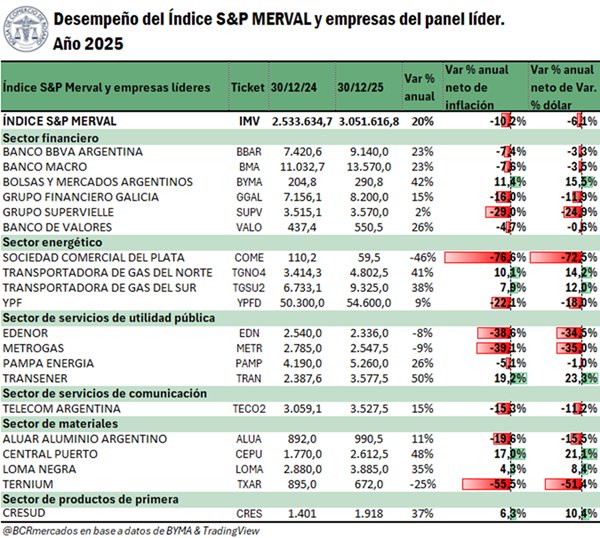

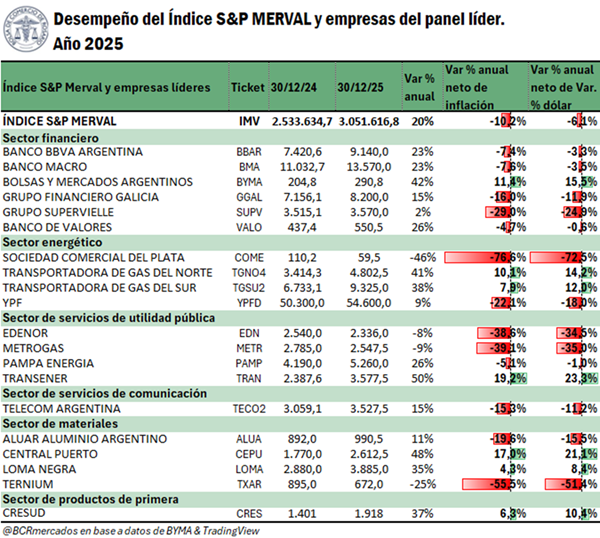

En cambio, la renta variable local mostró un desempeño más moderado. El índice S&P Merval cerró 2025 con una suba nominal del 20%, pero ajustado por inflación o por el dólar MEP arrojó una caída real de entre -6,1% y -10,2%. El informe remarca que fue un año “selectivo”, con más perdedores que ganadores, luego de varios ejercicios de fuertes alzas.

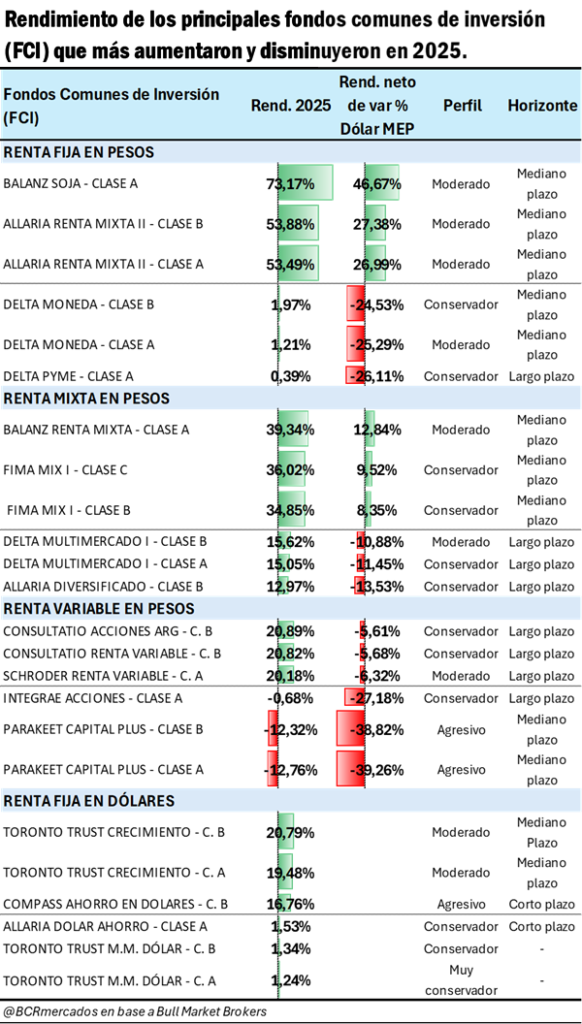

En los Fondos Comunes de Inversión (FCI), los de renta fija en pesos concentraron los mejores rendimientos, aunque también los peores resultados. Los fondos de renta mixta lograron, en algunos casos, superar al dólar, mientras que los de renta variable no consiguieron ganarle a la divisa estadounidense. En tanto, los FCI de renta fija en dólares exhibieron rendimientos positivos generalizados.

Criptomonedas: alta volatilidad y rendimientos dispares

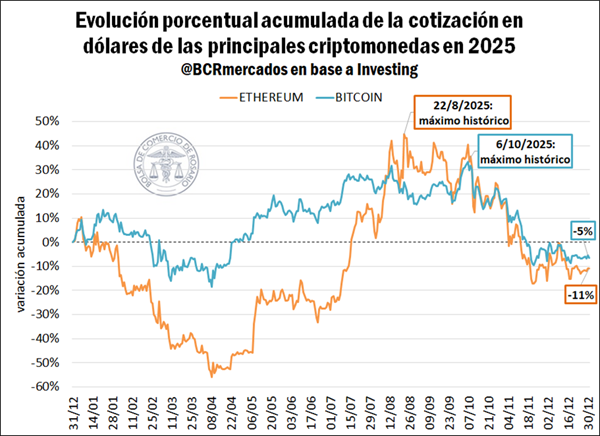

El informe también analizó el desempeño de los criptoactivos, marcado por fuertes oscilaciones. El Bitcoin cerró el año con una caída punta a punta del 5%, aunque entre abril y octubre registró una suba del 63%, alcanzando un máximo histórico. Posteriormente, la cotización retrocedió más del 32%, en un contexto de rescate de fondos institucionales y suba de los rendimientos de los bonos del Tesoro estadounidense.

Por su parte, Ethereum mostró una caída anual del 11%, con movimientos aún más pronunciados: se desplomó 56% en el primer trimestre, luego subió 228% entre el segundo y tercer trimestre y volvió a caer 43% hacia fines de noviembre. El informe destaca que estos activos evidencian que, a mayor riesgo, pueden registrarse tanto ganancias extraordinarias como pérdidas significativas.

Que rindió en 2025 en Inversiones Financieras by CristianMilciades