Arranque de 2026: el BCRA compró USD 218 millones, baja el dólar y crece la atención sobre las reservas

La primera semana completa de 2026 marcó el debut del nuevo año con señales relevantes en el frente cambiario y monetario. El tipo de cambio oficial cerró en $1.465, con una baja semanal del 0,7%, mientras el Banco Central (BCRA) retomó las compras de divisas y acumuló USD 218 millones, en el marco de la nueva Fase de Re-monetización. Sin embargo, el impacto positivo de la intervención monetaria quedó parcialmente neutralizado por las ventas previas del Tesoro, el uso creciente de operaciones REPO y un esquema de liquidez en pesos aún tensionado, según el análisis de la consultora Ecolatina.

Dólar, banda cambiaria y recomposición de reservas: señales iniciales del nuevo esquema

Durante las primeras ruedas de la semana, el tipo de cambio spot mostró una trayectoria descendente y comenzó a recuperar terreno desde el jueves, hasta finalizar en $1.465, lo que lo ubicó 5,0% por debajo del techo de la banda cambiaria ($1.537,58). En paralelo, el dólar informado por el BCRA —bajo la nueva metodología de promedio ponderado— cerró en $1.466, con una caída semanal del 0,2%.

Este comportamiento estuvo directamente vinculado al inicio de la recomposición de reservas por parte del BCRA, tal como estaba previsto en la nueva fase monetaria. Tras no intervenir el 2 de enero, fecha de inicio formal del esquema, la autoridad monetaria volvió al mercado el lunes siguiente con compras por USD 21 millones, las primeras tras ocho meses, y sostuvo la racha durante toda la semana hasta alcanzar USD 218 millones.

Como contrapartida, el Central inyectó $0,32 billones en pesos, equivalentes al 0,7% de la Base Monetaria. La intervención promedio superó el 5% del volumen operado, umbral señalado por el equipo económico para evitar presiones alcistas sobre el tipo de cambio. Si bien las compras del lunes (5%) y miércoles (2%) se mantuvieron dentro de ese parámetro, el martes (14%), jueves (11%) y viernes (8%) lo superaron, con un promedio semanal del 8%, lo que sugiere que el BCRA pudo haber operado parcialmente por fuera del mercado.

Tesoro, REPO y reservas netas: el equilibrio frágil del frente financiero

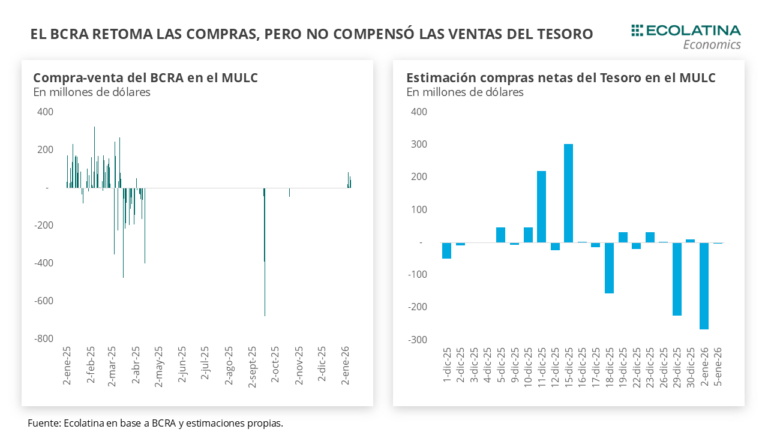

A pesar del retorno del BCRA al mercado, las compras no alcanzaron para compensar las ventas previas del Tesoro. Desde el anuncio de la nueva fase monetaria, Hacienda revirtió su posición compradora en el MULC y, entre mediados de diciembre y comienzos de enero, habría vendido USD 336 millones, concentrando las mayores operaciones el 29 de diciembre (USD 226 millones) y el 2 de enero (USD 266 millones), jornada en la que el Central no intervino.

Así, al consolidar la posición Tesoro + BCRA en lo que va de enero, la intervención neta arroja un saldo negativo de USD 51 millones. El hecho de que el Central haya comprado por encima del 5% del volumen diario refuerza la hipótesis de una recompra indirecta de los dólares previamente vendidos por el Tesoro.

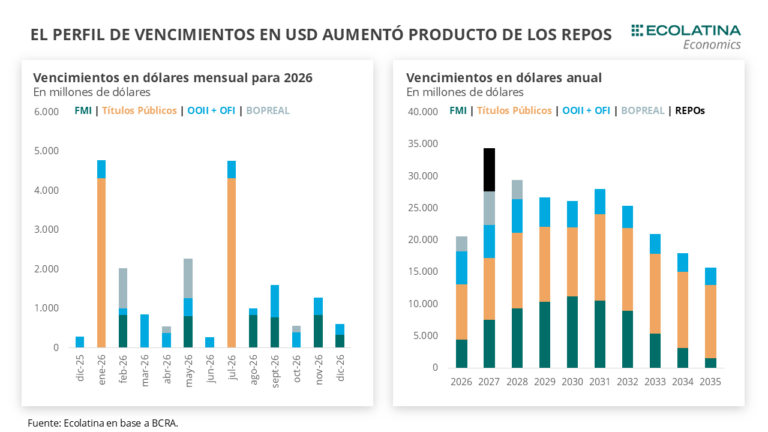

En este contexto se inscriben los pagos de deuda soberana y la constitución de un nuevo REPO. Al 6 de enero, los depósitos en dólares del Tesoro ascendían a USD 2.209 millones, con una suba diaria de USD 533 millones, atribuida al ingreso por privatizaciones de hidroeléctricas. Para afrontar vencimientos por USD 4.300 millones, el BCRA concretó un REPO por USD 3.000 millones con bancos privados, utilizando BONARES 2035 y 2038 como colateral, a 372 días de plazo y una tasa SOFR + 400 puntos básicos, equivalente a un 7,4% anual en dólares.

Si bien la tasa resultó inferior a la de REPOs previos y a la última colocación del Tesoro, la operación incrementa los compromisos futuros: los vencimientos en moneda dura por este instrumento de cara a 2027 se elevan en USD 6.700 millones, monto que deberá ser descontado progresivamente en la medición de Reservas Internacionales Netas (RIN).

En paralelo, el BCRA comunicó la cancelación del tramo activado del swap con el Tesoro de Estados Unidos por USD 2.500 millones, confirmada luego por el secretario del Tesoro norteamericano, Scott Bessent, en la red X. El balance semanal del Central mostró una caída equivalente en la línea de “Otros Pasivos” y un aumento en las obligaciones con Organismos Internacionales, aunque la falta de información impide determinar si la nueva deuda tiene vencimiento menor a un año y, por ende, si debe descontarse de las RIN. La precisión llegará con la planilla mensual de reservas enviada al FMI.

Liquidez en pesos, tasas y expectativas: la clave pasa por la confianza

Para completar el esquema de pagos, el Tesoro habría recurrido al BCRA para adquirir los dólares restantes. Esto se reflejó en un aumento de $2,4 billones en sus depósitos en pesos en el Central, que alcanzaron los $6,5 billones. Tras cubrir la totalidad de los vencimientos, quedaría un remanente de $3,4 billones, con el que llegará a la licitación de Finanzas del miércoles 14 de enero, donde enfrentará vencimientos cercanos a los $9,5 billones.

El dato es relevante en un contexto de escasez de liquidez en pesos, producto del aumento estacional de la demanda de dinero en diciembre. Esta situación volvió a tensionar las tasas, con cauciones negociándose por encima del 100% de TNA, y redujo la capacidad de absorción del BCRA: el rubro “Otros Pasivos” cayó de casi $4 billones a fines de noviembre a apenas $0,12 billones al 7 de enero, reflejando la necesidad de pesos del sistema financiero.

La licitación próxima aparece, así, como una oportunidad para inyectar liquidez, moderar la volatilidad de tasas y aliviar la presión financiera, aunque con la contracara de un rollover menor al 100% y una reducción de depósitos en moneda local.

Brecha cambiaria y futuros: señales de estabilidad relativa

En el cierre de la semana, los dólares alternativos acompañaron la baja del oficial. El dólar minorista retrocedió 0,1% hasta $1.483, el MEP con AL30 cayó 1,0% ($1.486), el CCL con CEDEARs bajó 1,1% ($1.525) y el blue se deslizó -1,6% ($1.505). Con estos valores, la brecha cambiaria promedio se estabilizó en torno al 3%.

Los futuros de dólar también se movieron en línea con el spot: los contratos entre enero y marzo retrocedieron 1,8%, y los vencimientos desde abril 2026, otro 2,0%. Las devaluaciones implícitas quedaron en +1,5% para enero, +4,0% para febrero y +6,7% para marzo.

Reservas, riesgo país y acceso al crédito

Según Ecolatina, el factor decisivo hacia adelante será la confianza del mercado en el esquema económico. Una eventual reinvención de cupones, sumada a una recomposición sostenida de reservas, podría derivar en una baja adicional del Riesgo País, condición necesaria para que el Tesoro vuelva a los mercados internacionales y pueda refinanciar los próximos vencimientos de deuda. El arranque de 2026 deja señales mixtas: una mejora incipiente en el frente cambiario, pero con desafíos estructurales aún abiertos en reservas, liquidez y financiamiento.