Las dos caras del turismo misionero: Iguazú mejora, Posadas sufre por el tipo de cambio

En los últimos dos años, la dinámica del turismo en Argentina cambió de manera significativa. El fuerte encarecimiento en dólares del país alteró los flujos tradicionales, restando competitividad frente a otros destinos regionales y afectando especialmente al turismo receptivo. Al mismo tiempo, la caída del poder adquisitivo redujo la capacidad de viaje de los hogares argentinos, impactando sobre el turismo interno, que históricamente funcionó como amortiguador en contextos adversos.

A ello se sumaron mayores costos de transporte, una recomposición de tarifas en servicios vinculados al sector y un contexto macroeconómico de elevada incertidumbre que condicionó las decisiones de consumo recreativo.

En ese marco, el turismo en Misiones muestra hoy dos caras bien diferenciadas. Por un lado, Posadas evidencia un desempeño más débil, con retracción en la llegada de visitantes y mayores dificultades para sostener niveles de ocupación, en línea con el menor dinamismo del turismo doméstico y la pérdida de competitividad frente a destinos alternativos.

Por el otro, Puerto Iguazú mantiene una trayectoria de mejora, apalancada en su posicionamiento internacional, la fortaleza estructural del atractivo Cataratas y una recuperación más firme del flujo extranjero, lo que le permite amortiguar mejor el nuevo escenario y consolidar su centralidad dentro del mapa turístico provincial.

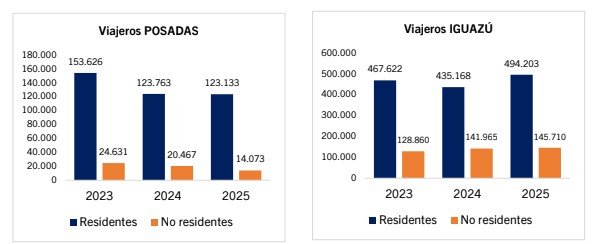

¿Qué nos muestran los datos? Comencemos analizando el flujo de viajeros: hasta noviembre de 2025 (último dato disponible), Posadas recibió a unos 137.206 viajeros, de los cuales el 90% eran turistas nacionales y el 10% extranjeros. Se observa que hubo una marcada pérdida de participación del turista extranjero: en 2023, explicaba el 14% del total de viajeros en Posadas. En relación con igual período del 2024, los viajeros totales registrados en Posadas cayeron 4,9%, aunque dicha baja se explicó fundamentalmente por la caída de los extranjeros (-31,2%) pero el interno también se redujo, aunque levemente (-0,5%). Más grave aún es la situación al comparar con el año 2023: los viajeros totales cayeron 23,0%, con -19,8% para el turista nacional y -42,9% para el extranjero.

En Iguazú, en cambio, el escenario es opuesto: los viajeros crecieron 10,9% en 2025 contra 2024, con mayor fuerza en los turistas nacionales (+13,6%) aunque también con incremento de los extranjeros, pero en menor velocidad (+2,6%). Si se compara contra el 2023, los visitantes totales crecen en 7,3%, aunque en este caso impulsado por el turismo no residente (+13,1%) pero también crecieron los residentes (5,7%).

Dado los atractivos que ofrece Iguazú, naturalmente el peso de los extranjeros es mucho más alto: explicaron el 23% de los viajeros.

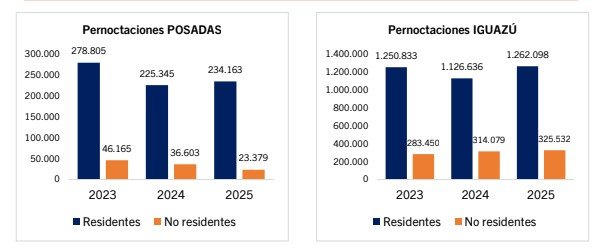

De la mano de las variaciones en la cantidad de viajeros, se ven también cambios en las cifras de pernoctaciones: mientras que en Posadas cayeron 1,7% contra 2024, en Iguazú crecieron 10,2%; en ambos casos, los turistas nacionales tuvieron un desempeño mejor.

Para el caso de la capital provincial, las pernoctaciones de nacionales crecieron 3,9% pero el resultado global cayó por fuertes descensos de los no residentes (-36,1%). En Iguazú, los nacionales crecieron 12,0% y los extranjeros 3,6%.

Contra el 2023, Posadas muestra una caída del 20,7% de las pernoctaciones totales, con baja del 16,0% en los nacionales y de -49,4% en los extranjeros.

En cambio, Iguazú, muestra un alza del 3,5% con mayor empuje de los extranjeros (+14,8% vs. +0,9% de nacionales).

Esta situación, naturalmente, redundó no solo en los niveles de ocupación sino también en las plazas. En Posadas, las plazas disponibles caen 0,6% pero explicadas por una baja en los establecimientos parahoteleros con -5,6%, mientras que los hoteleros crecen 1%.

En cambio, en Iguazú las plazas totales crecieron 6,7% el último año, con especial impulso de los parahoteleros (16,1%) pero con alzas también en los hoteleros (3,1%).

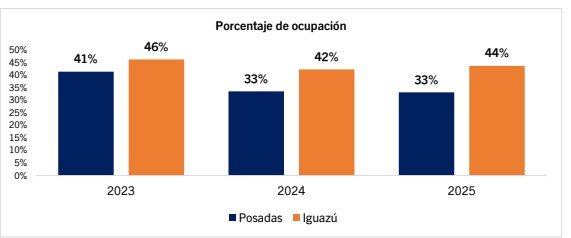

En términos de porcentaje de ocupación, en Posadas era del 41% para el 2023 y cayó al 33% en 2024, sosteniendo igual nivel en 2025; por segmento, los establecimientos parahoteleros tuvieron un 34% de ocupación y 33% en los hoteleros.

En Iguazú, la ocupación total llegó al 44%, mejorando contra 2024 (42%); aquí, los hoteleros tienen mayor nivel de ocupación (48% vs. 33% de parahoteleros).