Arranca 2026 con bandas móviles y un dólar oficial a $1.475, según Ecolatina

Con el inicio formal de 2026, comenzó una nueva etapa del programa económico. Según el análisis de la consultora Ecolatina, las bandas cambiarias comenzaron a deslizarse en función de la inflación pasada correspondiente a noviembre de 2024 (T-2). Como resultado, el techo de la banda se ubicó en $1.529,03 y el piso en $914,78. En este nuevo esquema, el tipo de cambio oficial mayorista cerró en $1.475, con una suba del 1,5% respecto del viernes previo y quedó a apenas 3,7% del límite superior, dejando atrás el equilibrio transitorio de $1.400–$1.450 que había caracterizado al período post-electoral.

El inicio de esta fase marca un punto clave para el mercado cambiario, ya que reabre interrogantes sobre la sostenibilidad del esquema, el comportamiento de las expectativas de devaluación y la capacidad de generar oferta genuina de divisas en un contexto de regulaciones vigentes y estrechez externa.

Bandas móviles y primeras señales del mercado cambiario en 2026

El foco inmediato estará puesto en cómo se reequilibra el mercado cambiario durante las primeras semanas del año. Con un tipo de cambio operando cerca del techo de la banda y una oferta que aún no muestra señales de recuperación, el principal desafío será mantener contenidas las expectativas de devaluación.

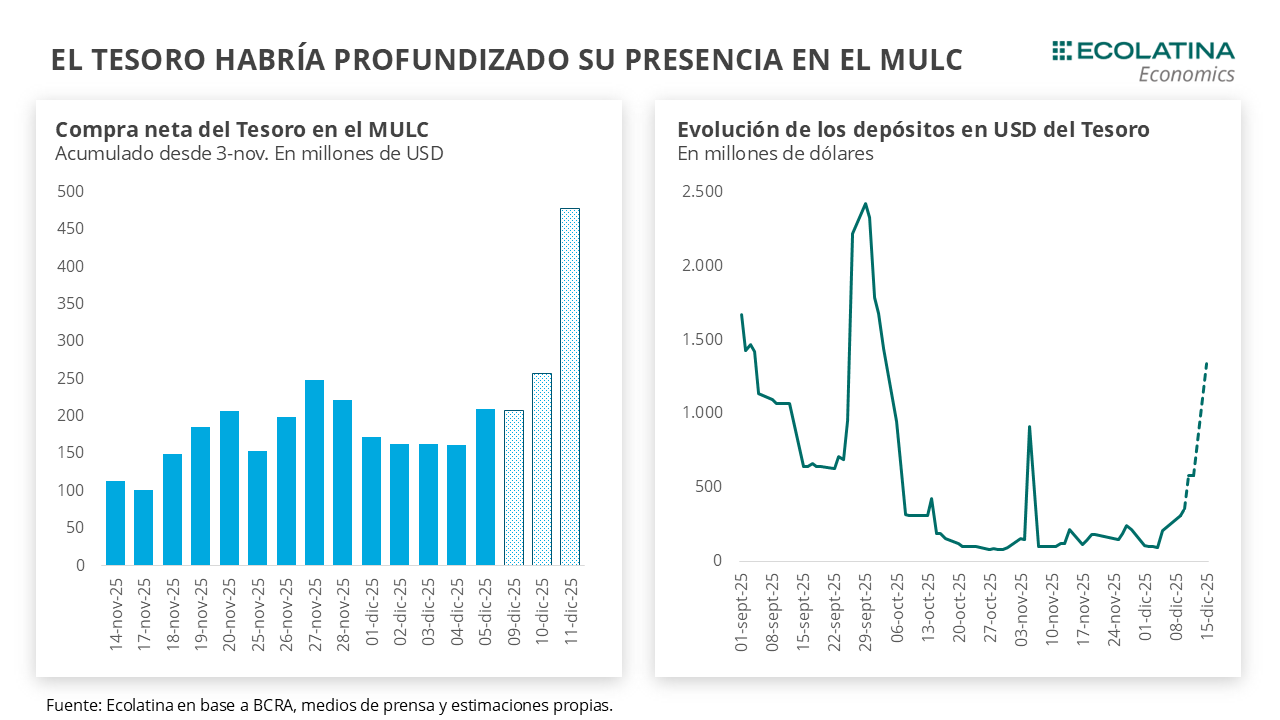

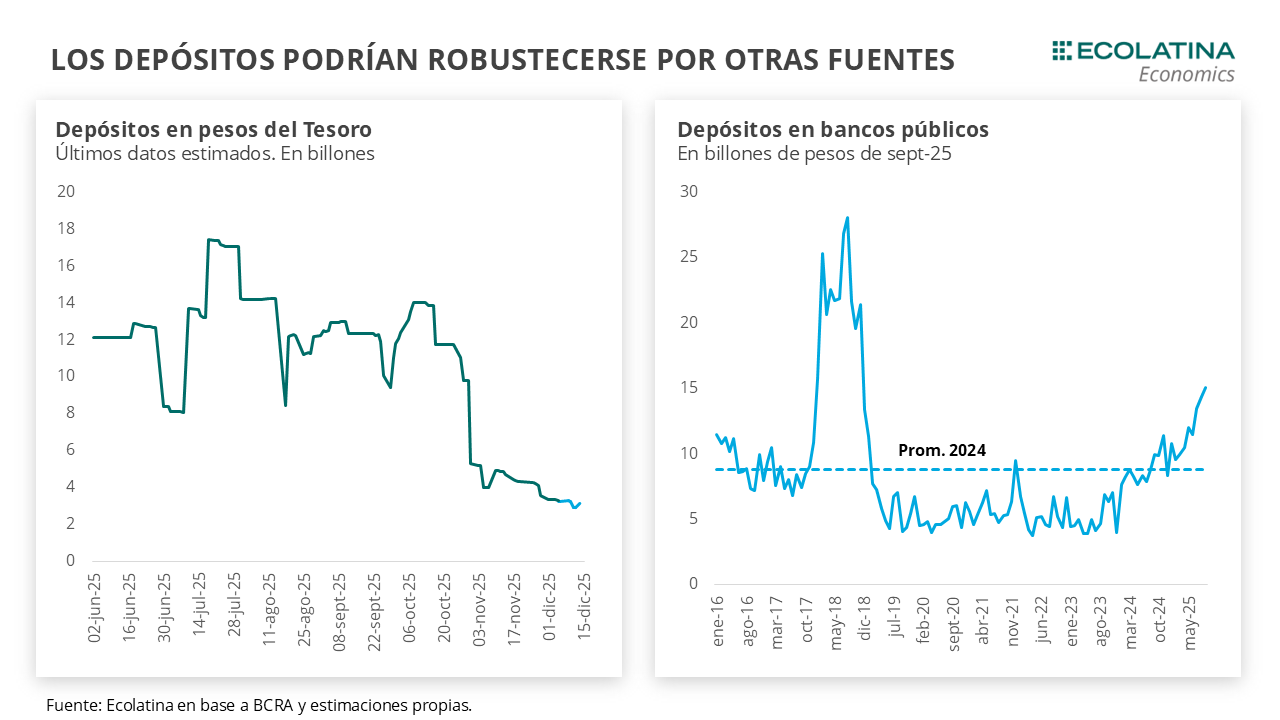

Tras el anuncio de la Fase de Re-monetización del 15 de diciembre, el Tesoro revirtió su postura compradora en el Mercado Único y Libre de Cambios (MULC) para comenzar a contener la cotización del dólar, estableciendo un techo operativo en torno a los $1.450. Con datos parciales hasta el 23 de diciembre, Ecolatina estima que el Tesoro acumuló ventas por USD 124 millones, en contraste con las compras por USD 525 millones realizadas durante la primera quincena de diciembre y los USD 247 millones adquiridos en noviembre de 2025, según el informe del MULC publicado por el BCRA.

Como consecuencia de esta dinámica, los depósitos en dólares del Tesoro se ubicaron en USD 2.187 millones al 26 de diciembre. No obstante, es probable que estos saldos se hayan reducido en las ruedas posteriores, especialmente el 29 de diciembre, cuando el volumen operado en el mercado alcanzó los USD 903 millones, el nivel más alto desde el 22 de octubre, en la semana de las elecciones legislativas. Con estos niveles, los depósitos cubrirían cerca del 50% de los vencimientos de deuda soberana del 7 de enero y podrían acercarse al 70% en caso de concretarse el ingreso de USD 700 millones correspondientes a la privatización de las hidroeléctricas.

Canje de bonos, REPO y el rol del BCRA en la contención cambiaria

En paralelo, el Tesoro y el Banco Central realizaron un canje de títulos públicos con vistas a la licitación en pesos prevista para el 14 de enero. La operación consistió en el intercambio de bonos en dólares bajo legislación local (AL35 y AE38) en manos del Tesoro por bonos CER que estaban en poder del BCRA. Este movimiento habilita la posibilidad de una eventual operación de REPO, ya que los títulos recibidos podrían utilizarse como colateral, tal como ocurrió en operaciones anteriores con BOPREAL serie 1-D.

Según fuentes oficiales citadas por Ecolatina, el BCRA podría constituir un REPO por hasta USD 7.000 millones, lo que permitiría cubrir eventuales faltantes de financiamiento en el corto plazo y atender compromisos de deuda sin recurrir a una mayor presión sobre el mercado cambiario.

En cuanto a la dinámica del MULC, los datos de noviembre ofrecen algunas señales relevantes. El Sector Privado No Financiero fue demandante neto de divisas por USD 453 millones, muy por debajo del rojo de USD 3.700 millones registrado en octubre, en pleno clima de incertidumbre electoral. La Cuenta Corriente volvió a mostrar un déficit de USD 234 millones, afectada por la estrechez del saldo comercial de bienes, que fue de apenas USD 535 millones, luego de la fuerte reducción en la liquidación del agro tras la eliminación temporaria de retenciones en septiembre.

La Cuenta Financiera tampoco logró compensar el déficit, con un rojo de USD 221 millones, aunque mejoró sensiblemente frente al promedio negativo de USD 3.400 millones del bimestre previo. Esta mejora respondió a una menor demanda de divisas para ahorro y a un mayor ingreso neto por préstamos financieros, que sumaron USD 1.379 millones, el valor más alto bajo la actual administración y desde julio de 2017.

Expectativas, brecha cambiaria y señales de sostenibilidad del esquema

En el detalle de la Formación de Activos Externos (FAE), la demanda neta alcanzó los USD 1.119 millones, el nivel más bajo desde el relajamiento de las restricciones cambiarias en abril de 2025. Entre los factores explicativos se destacan una mayor cantidad de personas vendiendo billetes, un mercado más calmo tras el proceso electoral, una menor oferta de divisas y el efecto de la restricción cruzada de 90 días, que redujo la demanda para arbitraje y llevó su participación al 25% de los egresos, frente a más del 40% promedio entre mayo y septiembre.

En diciembre, la estrechez en el ingreso de divisas por bienes continuó predominando. El agro liquidó apenas USD 1.015 millones, según CIARA-CEC, el valor más bajo para un diciembre desde 2009 a precios actuales. Si bien la producción de trigo sería récord, resta evaluar si logra compensar el adelantamiento de liquidaciones ocurrido en septiembre. Por el lado financiero, el ingreso de divisas se moderó: en diciembre se emitieron USD 1.300 millones en obligaciones negociables en dólares, frente a USD 3.600 millones en noviembre.

En este contexto, el tipo de cambio oficial cerró en $1.475, mientras que los dólares financieros también mostraron subas. El dólar minorista alcanzó los $1.485 (+0,6%), el MEP con AL30 operó en $1.502 (+1,1%), el CCL con CEDEARs llegó a $1.543 (+0,8%) y el dólar blue se mantuvo estable en torno a $1.530. La brecha cambiaria promedio se ubicó en la zona del 5%.

Los contratos de futuros acompañaron el movimiento del spot. Los vencimientos entre enero y marzo subieron 4,3%, mientras que los contratos desde abril de 2026 avanzaron 5,4%. Las devaluaciones implícitas cerraron en +2,7% para enero, +5,2% para febrero y +7,8% para marzo.

En suma, la nueva fase no despeja la incógnita cambiaria. En el corto plazo, el equipo económico podrá recurrir a la intervención en futuros, al mercado secundario y a señales de compra por parte del BCRA para contener la presión. Sin embargo, el desafío estructural seguirá siendo aumentar el flujo de oferta real y financiera en el MULC, lo que requerirá un desmantelamiento gradual de las regulaciones cambiarias vigentes y un esquema que resulte sostenible en el tiempo.