Autos 0 km: enero cerró con 66.080 patentamientos

Aunque el patentamiento de vehículos 0 km registró una baja interanual en enero, el arranque de 2026 dejó señales positivas para el sector automotor. Con 66.080 unidades registradas, se trató del mejor enero de los últimos ocho años, impulsado por una fuerte recuperación mensual y expectativas de mayor actividad a lo largo del año, según datos de la Asociación de Concesionarios de Automotores de la República Argentina (ACARA).

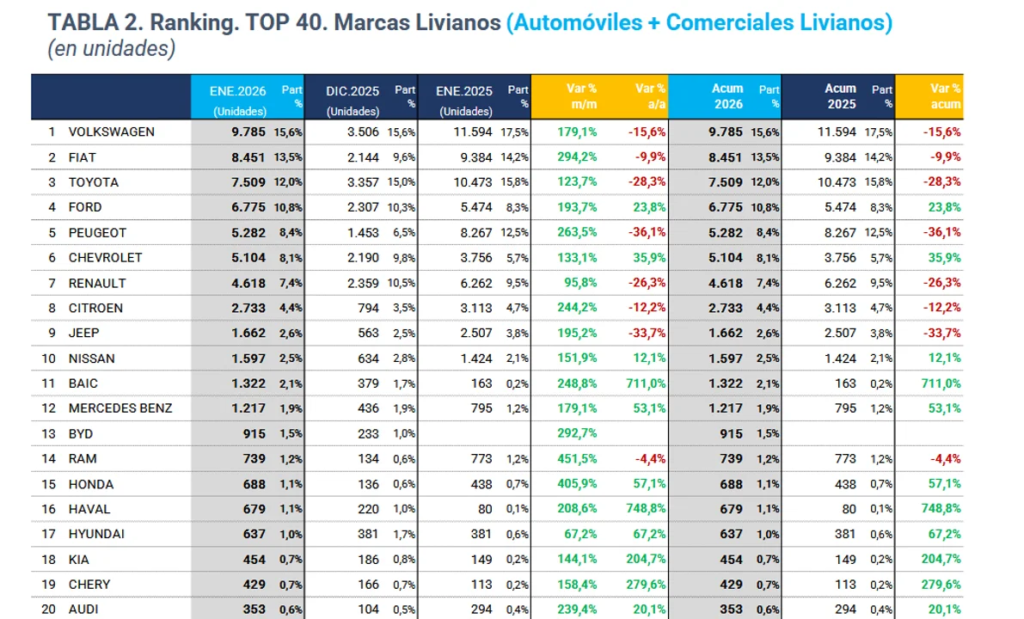

La dinámica del mercado automotor volvió a mostrar contrastes en el inicio de 2026. De acuerdo al informe oficial difundido por ACARA, durante enero se patentaron 66.080 vehículos, lo que representa una caída del 4,9% interanual frente a las 69.520 unidades registradas en enero de 2025. Sin embargo, en la comparación mensual, el salto fue significativo: frente a diciembre de 2025, cuando se habían patentado 24.079 unidades, el crecimiento alcanzó el 174,4%.

Un enero en baja interanual, pero el mejor en ocho años

Pese a la contracción frente al mismo mes del año pasado, el sector destaca el nivel de actividad alcanzado. El presidente de ACARA, Sebastián Beato, subrayó que el desempeño de enero debe leerse en clave estructural y no solo coyuntural.

“Con un día hábil menos, el año se inicia prácticamente con el mismo nivel de actividad del año anterior, y eso es una buena noticia ya que se trata de los mejores eneros de los últimos 8 años”, afirmó el titular de la entidad que nuclea a los concesionarios oficiales de todo el país.

El dato adquiere relevancia en un contexto en el que el mercado automotor venía de un cierre de año con niveles históricamente bajos de patentamientos mensuales, lo que explica en parte la fuerte recuperación respecto de diciembre. La estacionalidad propia del inicio del año, sumada a una mayor normalización de la operatoria comercial, contribuyó a explicar el repunte.

Proyecciones para 2026: financiamiento, estabilidad y carga impositiva

Más allá de la foto de enero, el sector proyecta un 2026 de crecimiento progresivo. Desde ACARA anticipan un año “de menor a mayor”, con una expansión que podría superar el 5% interanual.

“Proyectamos un año que irá de menor a mayor y que finalizará con un crecimiento superior al 5%, cercano a las 640.000 unidades”, sostuvo Beato. En ese sentido, identificó tres factores clave para sostener la recuperación: el financiamiento, la estabilidad macroeconómica y el rol del Estado.

Según el presidente de la entidad, “será clave el rol que siga jugando la financiación, con tasas que tienden a seguir bajando”, en un escenario donde el acceso al crédito resulta determinante para la demanda de vehículos nuevos. A esto se suma la expectativa de continuidad de “una economía estabilizada” y la necesidad de que el sector público acompañe el proceso.

“Un Estado que haga su aporte para estimular la actividad, acompañando este buen momento con medidas fiscales que reduzcan la carga impositiva”, completó Beato, marcando uno de los reclamos estructurales del sector automotor.

Impacto para el mercado

El comportamiento del patentamiento en enero tiene implicancias directas sobre la cadena automotriz, que incluye concesionarios, terminales, autopartistas y servicios asociados. El fuerte repunte mensual sugiere una recomposición del flujo comercial tras el cierre de 2025, mientras que la leve baja interanual refleja un mercado aún sensible a las condiciones macroeconómicas.

Para los concesionarios, el dato de enero funciona como un piso alto en términos históricos, lo que refuerza el optimismo de cara al resto del año. En paralelo, el foco está puesto en la evolución de las tasas de interés, la estabilidad de la demanda y eventuales definiciones en materia fiscal que puedan impactar en el precio final de los vehículos.