Endeudamiento y turismo absorbieron el superávit comercial y dejaron la cuenta corriente en rojo, según CEPA

El balance cambiario del Banco Central cerró 2025 con una fuerte presión sobre las cuentas externas: la Formación de Activos Externos (FAE) y el déficit del turismo demandaron en conjunto USD 42.329 millones, según un informe del Centro de Economía Política Argentina (CEPA), elaborado en base a datos oficiales de diciembre de 2025. El resultado expone una dinámica estructural compleja: superávit comercial insuficiente, salida récord de capitales privados, déficit turístico histórico y un rol central del endeudamiento con organismos internacionales para sostener la acumulación de reservas.

Cuenta corriente en rojo y un superávit comercial que no alcanza

La Cuenta Corriente cambiaria registró en diciembre de 2025 su tercer mes consecutivo con déficit, con un saldo negativo de USD 1.565 millones. De este modo, el año cerró con un rojo acumulado de USD 2.223 millones. Si bien la balanza de bienes fue superavitaria, el margen resultó acotado: apenas USD 426 millones en diciembre, con exportaciones por USD 6.118 millones —un aumento interanual de solo 4%— y pagos por importaciones por USD 5.692 millones, un 4% menos que el año anterior.

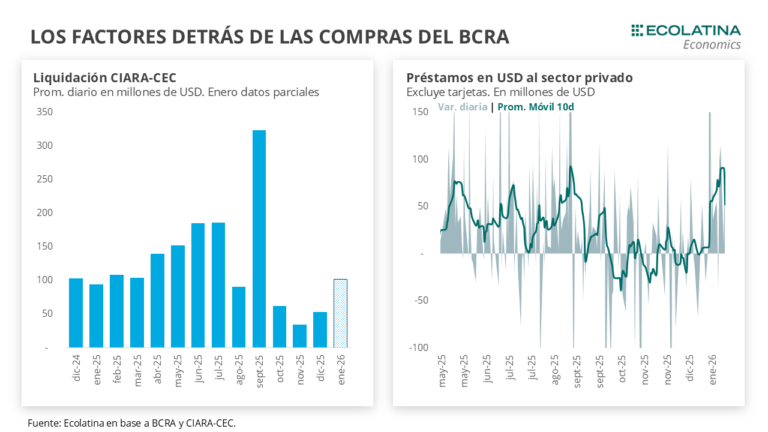

El informe señala que la menor liquidación de divisas volvió a explicarse por el desempeño del sector oleaginoso y cerealero, que en noviembre registró un saldo neto de USD 1.139 millones, con una caída interanual del 44%. En el acumulado de 2025, este complejo aportó un ingreso neto de USD 31.323 millones, un incremento de USD 10.142 millones respecto de 2024, pero aun así el superávit comercial fue absorbido casi en su totalidad por el pago de intereses y el déficit turístico.

Turismo emisivo y fuga de capitales: los principales drenajes de divisas

Uno de los datos más contundentes del balance cambiario es el desempeño de la balanza turística. En diciembre, el saldo por viajes y pasajes —neto de servicios postales— fue deficitario en USD 445 millones, mientras que el cálculo ampliado que incluye consumos con tarjetas, viajes y transporte de pasajeros arrojó un rojo de USD 713 millones. En el acumulado anual, el déficit turístico alcanzó USD 10.052 millones, el más elevado desde 2017, cuando llegó a USD 10.709 millones.

A este desequilibrio se sumó la Formación de Activos Externos del sector privado no financiero, que alcanzó niveles históricos. Solo en diciembre de 2025, la FAE demandó USD 1.822 millones, y en todo el año acumuló USD 32.340 millones, la cifra más alta del siglo. El informe detalla que en ese mes 1,5 millones de personas humanas compraron USD 2.186 millones en billetes. Desde la unificación cambiaria, en apenas siete meses, la demanda totalizó USD 32.871 millones, un monto equivalente al 227% de los desembolsos realizados por el FMI en el mismo período.

Inversión extranjera débil y endeudamiento como ancla financiera

La Inversión Extranjera Directa (IED) mostró un comportamiento errático y no logró revertir su tendencia negativa. En diciembre fue positiva en USD 139 millones, pero el saldo acumulado de 2025 cerró con una salida neta de USD 1.281 millones, mientras que desde diciembre de 2023 el resultado negativo asciende a USD 1.103 millones.

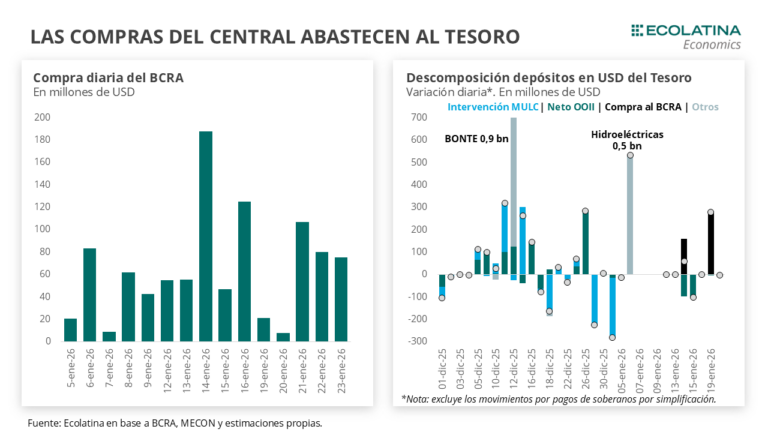

En contraste, el financiamiento externo cumplió un rol clave para sostener la cuenta financiera. El ingreso neto con Organismos Internacionales, incluido el FMI, alcanzó USD 18.677 millones al cierre de 2025. Solo en diciembre, el saldo neto con estos organismos aumentó en USD 1.608 millones, con ingresos por préstamos de USD 4.294 millones y pagos por USD 2.687 millones. El informe menciona que en ese mes se habría producido tanto la cancelación del swap con Estados Unidos como nuevo endeudamiento con otros organismos.

En términos estructurales, CEPA advierte que entre diciembre de 2023 y diciembre de 2025 la balanza comercial de bienes acumuló USD 41.320 millones, pero al descontar la balanza turística (USD -16.027 millones) y el pago de intereses (USD -22.436 millones), el saldo neto se reduce a apenas USD 2.858 millones. En otras palabras, intereses y turismo explican el 93% del superávit comercial acumulado, evidenciando que el esfuerzo exportador resulta absorbido por compromisos financieros y por un tipo de cambio que incentiva el turismo emisivo.

Informe de Balance Cambiario BCRA Enero 2026 by CristianMilciades