Entre el discurso del derrame y la realidad provincial: el semáforo económico de Misiones sigue en rojo

Estamos pronto a iniciar, por decirlo de algún modo, la segunda etapa del gobierno libertario. Transcurridas las elecciones de medio término y tras haber logrado un amplio apoyo en gran parte del país, el Gobierno nacional retomó la agenda y comienza a dar señales sobre hacia dónde podría orientarse la próxima fase del programa económico. “Será el Congreso más reformista de la historia”, dijo Javier Milei, en línea con la intención del Poder Ejecutivo de avanzar, como mínimo, con una reforma tributaria y laboral. Mucho se habla de estos cambios, pero todavía no existe certeza sobre los contenidos específicos ni se conoce el texto que buscarían impulsar.

En este contexto, el Presidente participó del Congreso de Economía Regional realizado en Corrientes, donde respondió a quienes sostienen que “nadie se está ocupando de la micro”. Según sus palabras, “la macro es la suma de todas las micro” y, bajo esa premisa, si la macroeconomía se encuentra relativamente ordenada y estable, entonces la economía real también debería estarlo. Sin embargo, no existe evidencia que respalde esa interpretación. Por el contrario, los propios datos oficiales la contradicen.

Si efectivamente la economía real estuviera ordenada como resultado de un equilibrio macro, no deberían registrarse caídas en el empleo, en la cantidad de empresas, en los salarios (que esta semana el INDEC confirmó en retroceso real) ni en el consumo esencial, que continúa deprimido. Tampoco se observaría el estancamiento o deterioro de los indicadores de actividad sectoriales, que en su gran mayoría no lograron recuperarse en lo que va de la actual gestión.

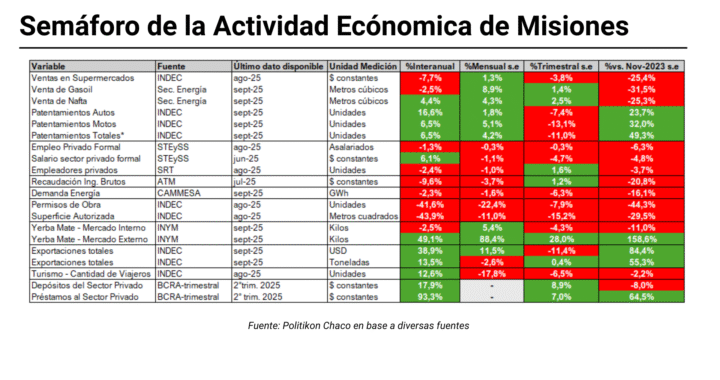

Hacia dentro del país, la situación es diversa, pero la tónica general todavía es negativa. Las provincias no sienten los efectos del presunto orden macro y, mucho menos, cuentan con “micros” que ordenen hacia arriba. Para medir este escenario retomamos el Semáforo de Actividad Económica de Misiones, herramienta que permite evaluar el estado de la economía provincial en función de indicadores clave de actividad. Así podremos corroborar si existe solidez en el argumento presidencial (spoiler: no).

Los indicadores recientes de la actividad económica en Misiones muestran un panorama heterogéneo, y si bien algunos sectores exhiben signos de recomposición, otros que son la mayoría continúan bajo un marcado deterioro. Vayamos evaluando la situación por bloques de actividad para entender en mejor medida el panorama actual en la provincia.

El consumo sigue altamente contraído. Las ventas en supermercados continúan en terreno negativo: en agosto (último dato disponible) sigue la baja en la comparación interanual (-7,7%) aunque se destaca que en la variación mensual desestacionalizada hubo una mejora (+1,1%).

Sin embargo, se trata de un dato aislado que no responde a una tendencia de corto plazo: si observamos la variación del último trimestre móvil (junio, julio y agosto vs. marzo, abril y mayo) este indicador presenta baja de 3,8%. Pero también en el mediano plazo se ve el deterioro: contra noviembre de 2023, mes previo al cambio de gobierno, las ventas en supermercados aún están 25,4% por debajo.

Otro indicador de ventas, que corresponde en este caso a los combustibles, presenta quizás un panorama algo más optimismo, aunque aún no del todo: en septiembre (último dato disponible) el gasoil cayó 2,5% interanual pero +8,9% mensual desestacionalizado, logrando cerrar el trimestre móvil en +1,4%; por ende, la mejora mensual de septiembre acompañó un proceso de recomposición incipiente que debe continuar de manera muy sostenida durante un buen lapso de tiempo debido a que todavía está -31,5% contra noviembre de 2023.

Algo similar se ve para las naftas: en el último mes creció 4,4% interanual, +4,3% mensual y +2,5% trimestral, por lo que aquí está más fortalecido este proceso de recomposición, pero aun así sigue siendo incipiente y leve dado que el retroceso acumulado todavía es fuerte: está -25,3% respecto a noviembre de 2023.

Por el lado del consumo de los durables, los patentamientos vienen a buen ritmo pero presentan una pequeña alerta de corto plazo. En el caso de autos, mostró mejoras interanuales y mensuales en septiembre y están muy por encima de noviembre de 2023 pero en el último trimestre móvil cayó 7,4%, que se deduce podría haber sido resultado del ruido económico pre-electoral que tiró arriba el tipo de cambio y encareció notablemente el crédito. Lo mismo se ve para las motos: tiene números positivos a nivel interanual, mensual y vs. noviembre de 2023 pero retroceso trimestral móvil (-13,1%), afectado por las mismas razones que los autos. Si vemos los patentamientos totales (autos, motos, acoplados, transporte y carga y MAVI) el escenario es idéntico. Dado que la caída trimestral está muy apoyada en las condiciones mencionadas previamente, la estabilidad post-elecciones, el ordenamiento de las expectativas y una reducción de la volatilidad de las tasas de intereses podrían volver a impulsar estos indicadores.

En resumen, el consumo muestra dos vías: caídas generalizadas en bienes esenciales (supermercados y combustibles) y mejor situación en durables (vehículos), una situación que se ve en todo el país.

Vamos a otro aspecto de análisis: el empleo. Sobre esto, cabe decir que el mercado laboral continúa evidenciando importantes tensiones. El empleo registrado en el sector privado no logra, siquiera, estabilización ya que aún continua la merma de empleos. El semáforo de este indicador es completamente rojo: en agosto, último dato disponible, cayó a nivel interanual (-1,4%), mensual desestacionalizado (-0,3%), trimestral móvil desestacionalizado (-0,3%) y vs. noviembre de 2023 (-6,3%). En ese contexto de achicamiento laboral, tampoco el salario presenta mejoras necesarias para sostener calidad de vida: si bien hay mejores interanuales (+6,1% en junio, último dato disponible), cayó mensualmente (-1,1%), presentó una tendencia a la baja de orden trimestral (-4,7%) y está -4,8% contra noviembre de 2023. También esto se ve afectado por la cantidad de empleadores en la provincia: caen 2,4% contra el año anterior, -1,0% vs. mes previo y -3,7% en la era Milei, aunque hay una leve señal positiva trimestral (1,6%).

Hay también deterioros en materia fiscal: la recaudación tributaria de Ingresos Brutos mantiene un retroceso del 9,6% interanual en términos reales y también cayó a nivel mensual y se ubica muy lejos de noviembre de 2023 en moneda constante. Se observa así que el impacto de la caída del consumo masivo y la inestabilidad de la actividad económica siguen afectando las cuentas públicas, aunque el dato trimestral desestacionalizado muestra un leve crecimiento del 1,2%.

Los sectores energéticos y de construcción exponen dinámicas divergentes. La demanda de energía muestra rojos en todos los niveles comparativos: en septiembre quedó -2,3% interanual, -1,6% mensual, -6,3% trimestral y -16,1% vs. noviembre del 2023, interpretado esto como un indicador aún débil de actividad. En la construcción, los permisos de obra y la superficie autorizada muestran descensos muy marcados, también con rojos en todos sus niveles comparativos.

Las exportaciones de Misiones, en cambio, brindan una señal positiva. Las exportaciones totales crecieron 38,9% interanual medidas en dólares, con un aumento también mensual del 11,5% y una suba acumulada del 84,4% respecto de noviembre de 2023, aunque en el último trimestre redujo la velocidad. Si se mide en cantidades, también las exportaciones provinciales presentan buenos números. Parte de este buen desempeño se explica por el buen comportamiento del complejo yerbatero, donde el mercado externo creció 49,1% interanual pero, en contraste, el consumo interno de yerba mate continúa débil, con una baja del 2,5% interanual y -11,0% contra noviembre 2023.

El turismo receptivo también muestra una dinámica mixta. La cantidad de viajeros (consolidado de Posadas y Puerto Iguazú) registró en agosto 2025 un crecimiento interanual del 12,6%, aunque está todavía -2,2% contra el 2023.

Finalmente, los datos del sistema financiero revelan una reaparición del crédito, aunque aún en niveles moderados. Al segundo trimestre, los depósitos del sector privado subieron 17,9% interanual en términos reales, y los préstamos un significativo 93,3%, aunque posiblemente veamos una disminución importante hacia el tercer trimestre producto de la inestabilidad financiera y el encarecimiento de tasas vistas en ese período, sumado a un crecimiento de la morosidad.

¿Qué podemos concluir de todo esto? La economía misionera muestra señales heterogéneas y todavía insuficientes para sostener el argumento presidencial de una macro que, por el mero efecto derrame, ordena a las micro, ni mucho menos que sea un proceso inverso. Existen dinámicas positivas en comercio automotor, exportaciones y turismo, pero persisten debilidades profundas en consumo esencial, empleo, ingresos laborales, recaudación y construcción. La recuperación, si se consolida, será gradual y no exenta de tensiones, y difícilmente pueda explicarse bajo el supuesto simplificador de que un orden macro garantiza automáticamente bienestar general.

El desafío, entonces, para la etapa que inicia el gobierno nacional será reconocer la complejidad real de las economías provinciales y diseñar políticas que atiendan, de manera específica y sostenida, sus necesidades productivas, sociales y fiscales.