5×1: El negocio financiero y la fuga de dólares

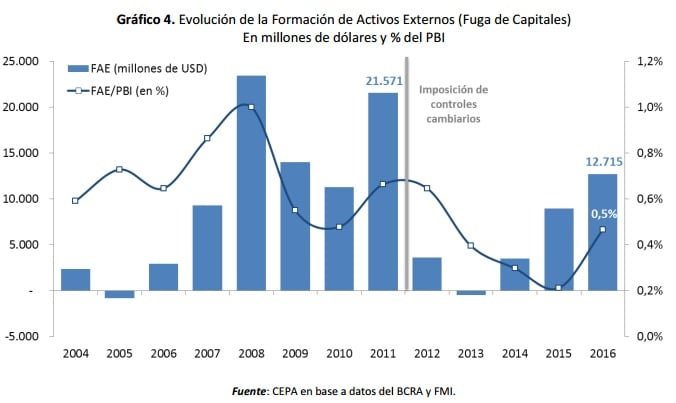

El año 2016 representó un fuerte quiebre de la tendencia mostrada por la fuga de capitales en relación al PBI. Dicho ratio se redujo de manera inequívoca desde la imposición de los controles cambiarios hacia fines de 2011, llegando a representar el 0,2% de la riqueza anual del país en 2015 (que incluso considera el mes de diciembre donde la Formación de Activos Externos –FAE- se incrementa bruscamente producto de la “liberación del cepo”), pero duplicándose hasta el 0,5% en 2016. Siempre en términos netos, es decir restando los ingresos de dólares por la misma operatoria, la Formación de Activos Externos alcanzó los USD 12,7 mil millones, casi un cuarto de las reservas.

Al observar la radiografía completa, se evidencia que por cada dólar ingresado como IED, se fugaron 5 dólares (5×1). Este esquema implica que el endeudamiento es colectivo pero la fuga es privada.

…la fuga de capitales es “esperable” en un modelo donde el Estado es el prestador del servicio de endeudamiento, tal como sucedía en el modelo de Valorización Financiera (1976-2001). Lo que el BCRA indica no es más que lo que hemos advertido desde hace tiempo: el Estado toma deuda para que los grandes actores de la economía puedan fugarlos.

El primer año del gobierno de Cambiemos se caracterizó por un fenomenal proceso de endeudamiento externo encarado desde el Estado, que posicionó al país como el principal tomador de crédito externo entre los países emergentes. Incluso, la colocación de abril de 2016 para “cerrar” el conflicto con los fondos buitre (unos USD 16,5 mil millones) fue consagrada como la más importante en la historia de un país emergente, record que sólo fue superado por Arabia Saudita unos meses después.

El festival de deuda no cesó en 2017 y el gobierno continuó endeudándose en dólares con bancos privados (a través de REPO), actores locales (con LETES) e internacionales (a través de la colocación de bonos a 5 y 10 años).

A esta altura, la caracterización de este proceso es por todos conocida: el gobierno pretende zanjar la brecha externa por la vía del endeudamiento, pero recorriendo a la vez, un camino distinto al desafío que implica la industrialización y el cambio estructural necesario para atacar el problema histórico de la restricción externa en un país periférico como la Argentina. Sin embargo, surge la pregunta ¿por qué hay brecha externa en una economía que no crece? Para ello basta hacer un somero repaso de dos cuestiones centrales en el frente externo actual: la evolución de la inversión extranjera y la fuga de capitales.

Lluvia de inversiones

Durante 2016, la tan mentada “lluvia de inversiones” sólo permitió volver a los niveles de inversión de 2013, algo mayores a 2015 pero muy por debajo de 2011 y 2012. Esto no resulta un tema menor si se tiene en cuenta que se pretende dinamizar la economía con dichas inversiones.

Esta performance resulta aún más abrumadora cuando se analiza el desempeño de nuestro país durante 2016 en relación al resto de los países de la región: Argentina fue el que ostentó el ratio inversión extranjera/PBI más bajo, sólo apenas superando a Ecuador.

En efecto, la evidente negativa del capital internacional de instalarse en nuestro país aceleró bruscamente el proceso de endeudamiento. Esta manifiesta necesidad derivó en costos de financiamiento aún muy elevados. En esa categoría -referida a los costos de la financiaciónArgentina es el país más castigado apenas por detrás de Ecuador, con la salvedad de que, a diferencia del modelo de Cambiemos, el crecimiento ecuatoriano no es dependiente del endeudamiento externo (menos aun considerando que se trata de una economía dolarizada). Como ya advertimos en trabajos anteriores1 , el gobierno no logra convencer a los mercados internacionales ni al mercado local sobre la consistencia del “cambio” en términos económicos y políticos. Las constantes rectificaciones de rumbo y la seguidilla interminable de pésimos indicadores en los 15 meses de gobierno que ya lleva su gestión no hacen más que agravar esta situación. Incluso, el poder financiero transnacional aún le reclama al gobierno el hecho de endeudarse por fuera de la plaza internacional (a través REPO, Letras locales, etc.), a tal punto de que algunas firmas nacionales lograron financiarse a una mejor tasa que la obtenida por el propio Estado Nacional.

Recapitulando, el magro desempeño inversor cristaliza una dinámica externa crecientemente consolidada como eje del esquema macroeconómico: los dólares sólo ingresan por endeudamiento y a un costo medio superior al que paga cualquier país de la región. Este segundo punto podría ser anecdótico, pero redundará en dato central a la hora de estimar qué tan caro saldrá el “retorno al mundo”, cuando haya que pagarlo. Menos inversiones, más fuga El año 2016 representó un fuerte quiebre de la tendencia mostrada por la fuga de capitales en relación al PBI.

Dicho ratio se redujo de manera inequívoca desde la imposición de los controles cambiarios hacia fines de 2011, llegando a representar el 0,2% de la riqueza anual del país en 2015 (que incluso considera el mes de diciembre donde la Formación de Activos Externos –FAE- se incrementa bruscamente producto de la “liberación del cepo”), pero duplicándose hasta el 0,5% en 2016. Siempre en términos netos, es decir restando los ingresos de dólares por la misma operatoria, la Formación de Activos Externos alcanzó los USD 12,7 mil millones, casi un cuarto de las reservas.

Al observar la radiografía completa, se evidencia que por cada dólar ingresado como IED, se fugaron 5 dólares (5×1). Este esquema implica que el endeudamiento es colectivo pero la fuga es privada. El modelo: las penas son de nosotros, los dólares son ajenos Queda aún en el tintero la pregunta: ¿para qué necesita dólares una economía en recesión? Tal como han manifestado las autoridades económicas en varias oportunidades, el camino a recorrer es hacia un esquema puro de tipo de cambio flexible, donde la variable de ajuste ante shocks externos es la cotización del dólar. En ese modelo, las reservas no tienen mayores utilidades dado que el BCRA no opera de manera directa en el mercado cambiario. Por ello, el único fin del endeudamiento es el financiamiento artificial de la fuga de capitales. En palabras del propio BCRA: “El sector público no financiero se constituyó como el principal tomador de crédito externo, dada la estrategia de reducción gradual del déficit fiscal heredado. En un régimen de tipo de cambio flexible como el elegido por el BCRA para darle sostenibilidad al proceso de desinflación, es esperable que el sector privado se transforme en quien adquiera las divisas ingresadas por el sector público (tanto para la formación de activos externos como para el giro de utilidades, transacciones que se encontraban restringidas anteriormente).” Informe de Política Monetaria del BCRA, Enero de 2017, Pag. 19; Énfasis añadido Como se desprende de la cita anterior, la fuga de capitales es “esperable” en un modelo donde el Estado es el prestador del servicio de endeudamiento, tal como sucedía en el modelo de Valorización Financiera (1976-2001). Lo que el BCRA indica no es más que lo que hemos advertido desde hace tiempo: el Estado toma deuda para que los grandes actores de la economía puedan fugarlos.