Se flexibiliza el acceso a importadores

En un informe de Kevin Pagnotta de la consultora Ecolatina hace foco en las nuevas normas sobre las importaciones.

Queda atrás una semana relativamente tranquila en el plano cambiario-monetario. La brecha cambiaria, si bien levemente al alza, se mantuvo estable en torno al 21% y los contratos de futuros de dólar volvieron a retroceder, con una variación esperada ubicándose por debajo del 3% mensual.

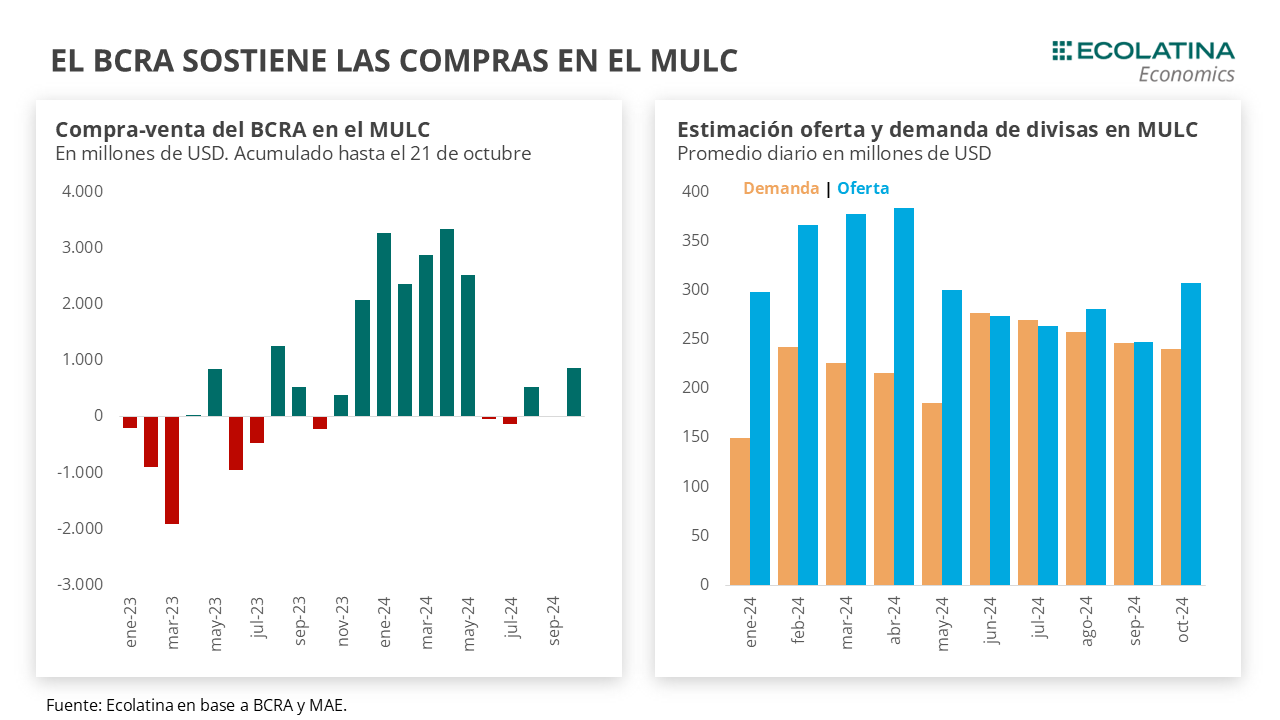

Las buenas noticias siguen por el lado de las compras del BCRA. En la semana, la autoridad monetaria acumuló compras por USD 209 M y totaliza un saldo positivo cercano USD 900 M en lo que va de octubre, algo destacable para un mes donde el organismo suele desprenderse de divisas, en particular en contextos de controles cambiarios. Detrás de ello, se encuentra una liquidación récord de la agroindustria que viene marcando el mejor octubre de los últimos cuatro años. Se le suma el buen desempeño del blanqueo, el cual comenzó a traducirse en una mayor oferta de divisas en el mercado oficial vía un crecimiento de los préstamos en USD durante octubre y la colocación de ONs en dólares por parte de grandes empresas en la búsqueda por captar la mayor liquidez en moneda dura de la economía local. Más allá de ello, la clave se encuentra en una demanda de divisas por debajo de lo esperado producto de una lenta reactivación de la actividad y un acceso incierto por parte de los importadores debido a las restricciones cruzadas entre el MULC-CCL.

La incógnita se centra en si el Gobierno podrá salir de los controles cambiarios evitando un salto disruptivo del tipo de cambio oficial al lograr una convergencia “desde arriba” de las variables nominales. En lo que resta de 2024, el panorama en el MULC luce poco alentador a raíz de una demanda creciente de divisas que se solapará con una temporada alta de la liquidación llegando a su fin, lo que pondrá a prueba al esquema actual una vez el agro deje de aportar USD para recomponer reservas y contener la brecha. Por tal motivo, un repunte de los préstamos en USD sería una herramienta clave para contener la sangría de divisas del BCRA.

Queda atrás una semana relativamente tranquila en el plano cambiario-monetario. La brecha cambiaria, si bien levemente al alza, se mantuvo estable en torno al 21% y los contratos de futuros de dólar volvieron a retroceder, con una variación esperada ubicándose por debajo del 3% mensual.

Las buenas noticias siguen por el lado de las compras del BCRA. En la semana, la autoridad monetaria acumuló compras por USD 209 M y totaliza un saldo positivo cercano USD 900 M en lo que va de octubre, algo destacable para un mes donde el organismo suele desprenderse de divisas, en particular en contextos de controles cambiarios.

Varios son los factores que ayudan a explicar este comportamiento. Por un lado, las liquidaciones de la agroindustria siguen muy elevadas a pesar de estar en octubre, mes donde la estacionalidad no suele jugar a favor. Para dimensionar, computando la parte que se vuelcan al CCL por el dólar blend y medida a términos corrientes, la liquidación acumulada supera los USD 1.500 M para las primeras tres semanas de octubre (a falta de conocer las liquidaciones del 18/10) y es la más elevada de los últimos cuatro años.

Por el otro, se suma el buen desempeño del blanqueo. El ingreso de los dólares impulsó a los depósitos privados en moneda dura hacia los USD 30.500 M, el más elevado desde el 2019. En un ambiente de apaciguamiento de las expectativas de devaluación, la mayor posición de liquidez en moneda extranjera por parte de los bancos privados comenzó a traducir en un mayor otorgamiento de préstamos en USD (los cuales se liquidan en el MULC). De esta forma, los créditos crecieron más de USD 200 M en octubre (15/10 último dato disponible) y cerca de USD 1.200 M desde el inicio del blanqueo.

A la vez, el blanqueo representó una oportunidad para captar liquidez por parte de las empresas locales. En el marco de un mejor clima financiero, que se tradujo en una reducción sustancial del riesgo país hundiéndose hacia los 1.000 p.b., una serie de grandes empresas encontraron terreno fértil para obtener financiamiento mediante la colocación de ONs en dólares (que se liquidan en el mercado oficial) y ofrecer una oportunidad de inversión para los individuos adheridos al blanqueo.

No obstante, cabe destacar que los depósitos privados en USD acumulan una caída del USD 950 M en los primeros días de octubre (al 15/10). En este sentido, en lo que va del mes estaría primando la salida de USD por parte de los depositantes minoristas (desde el 1 de octubre se habilitó el retiro sin un pago de alícuota para aquellos que ingresaron al sistema hasta USD 100.000) por sobre la extensión de la primera etapa del blanqueo (terminaba en septiembre y se postergó hasta fines de octubre). Más allá de ello, el retiro de los depositantes minoristas era algo esperable y anticipado por las entidades financieras, que optaron por mantener el grueso de los nuevos depósitos en efectivo en las sucursales. De hecho, pese a la merma reciente del blanqueo se sostienen sus efectos positivos en el frente cambiario.

En este marco, se observa una demanda de divisas por debajo de lo esperado. Si bien creciendo a lo largo de octubre, la demanda de moneda extranjera por parte de los importadores se encuentra más baja de lo previsto luego de la reducción del esquema de pago de importaciones a 2 cuotas.

¿Qué puede estar explicando esto? En primer lugar, a pesar de las señales de rebote de la actividad, la reactivación viene mostrando señales heterogéneas y siendo más lenta de lo esperada. En segundo lugar, a pesar de la reducción de los plazos, el acceso efectivo al MULC es incierto en tanto dependerá de si los importadores se volcaron a los dólares financieros en los meses previos (recordar que existe la restricción cruzada CCL-MULC). A su vez, los plazos no implican acceder de forma obligada. En este sentido, no descartamos que los importadores hayan optado por aprovechar oportunidades de hacer carry en USD en un contexto de menor volatilidad cambiaria y desaceleración de la inflación.

Justamente, en la jornada del jueves el BCRA dio un nuevo paso en la flexibilización del cepo comercial. La autoridad monetaria estableció que desde el 21 de octubre el plazo de acceso al mercado de cambios para las importaciones de bienes pasará de 60 a los 30 días. De esta manera, se unifican los tiempos de acceso para el grueso de los productos importados, sin importar el tamaño de la empresa importadora.

De esta forma, la medida apunta a dos objetivos en simultáneo. De un lado, se busca continuar atrayendo una demanda de divisas desde los dólares financieros al mercado oficial, apuntando a darle mayor sostenibilidad en el tiempo a la pax cambiaria de las últimas semanas. De otro lado, abona al objetivo de reducir los precios locales al flexibilizar y abaratar (mediante bajas de aranceles) las importaciones, al tiempo que imprimiría mejores condiciones a la recuperación de la actividad económica.

Más allá de ello, en lo que sigue la demanda de divisas se tornará creciente producto del nuevo esquema. Por caso, luego de un agosto marcando la mayor caída en términos mensuales desde el cambio de gestión (incluyendo diciembre), en septiembre las importaciones devengadas sin estacionalidad crecieron 27% mensual y alcanzaron el valor más elevado del último año (USD 5.700 M), indicando el freno a las compras externas inducido por la espera en la reducción del Impuesto PAIS.

En este marco, la incógnita se centra en si el Gobierno podrá salir de los controles cambiarios evitando un salto disruptivo del tipo de cambio oficial al lograr una convergencia “desde arriba” de las variables nominales. En lo que resta de 2024, el panorama en el MULC luce poco alentador a raíz una demanda creciente de divisas que se solapará con una temporada alta de la liquidación llegando a su fin, lo que pondrá a prueba al esquema actual una vez el agro deje de aportar USD para recomponer reservas y contener la brecha. Por tal motivo, un repunte de los préstamos en USD sería una herramienta clave para contener la sangría de divisas del BCRA.

El BCRA compra divisas en el MULC

En la semana, el BCRA sostuvo la postura compradora al hacerse de USD 209 M y acumula compras por USD 877 M en lo que va de octubre. Detrás de ello, actuó una oferta de divisas sostenida, con una liquidación del agro dentro de los mejores octubres de los últimos años, y una demanda apenas por encima respecto a la semana previa. Con todo, las Reservas Netas (sin DEG) se ubican en terreno negativo próximas a los USD 4.800 M al excluirse los depósitos del Tesoro en USD y sin restar el BOPREAL.

La brecha cierra al alza

La brecha cambiaria se mantuvo estable, aunque levemente al alza. En números, el dólar CCL subió 1,5% ($1.195), el MEP aumentó 2,2% ($1.158) y el dólar blue repuntó 3,8% ($1.225). En consecuencia, la brecha cambiaria promedio cerró la semana en 21%, 2 p.p. por encima del viernes previo. De esta forma, la evolución reciente de los USD alternativos se encuentra influenciada por la nueva regla de intervención cambiaria y la dinámica del blanqueo.

Relativa estabilidad en los futuros de dólar

Los contratos a futuro del dólar cierran a la baja en la semana. Puntualmente, los TC implícitos en los contratos con vencimiento entre octubre y diciembre (los más relevantes en cuanto al volumen) promediaron una caída de 0,3%, y misma magnitud para los contratos con vencimiento de enero en adelante. De esta forma, desde octubre hacia fines de año la variación esperada promedia el 2,6% mensual y 2,9% para el primer trimestre de 2025.