En dos años, se achicó el tejido empresario y se perdieron más de 290 mil empleos registrados

Un informe laboral de CEPA, elaborado con datos del sistema de Seguridad Social provistos por la Superintendencia de Riesgos del Trabajo (SRT), reconstruyó la dinámica de empleadores y trabajadores registrados entre noviembre de 2023 y noviembre de 2025. El diagnóstico central marca un retroceso simultáneo del número de empresas con personal registrado y del volumen de empleo formal, con impactos sectoriales muy dispares y una lectura clave: el ajuste no sólo se expresa en el total, sino también en qué sectores pierden más y qué tamaño de empresa concentra la expulsión de trabajadores.

Menos empresas: 21.938 empleadores fuera del sistema

De acuerdo con la comparación del período, la cantidad de empleadores con trabajadores registrados pasó de 512.357 en noviembre de 2023 a 490.419 en noviembre de 2025. La caída neta es de 21.938 empresas, un promedio de 30 empresas menos por día, en una tendencia negativa para el entramado productivo formal.

El trabajo advierte, además, una cuestión técnica sobre la disponibilidad de información: señala que a mediados de febrero de 2026 los datos publicados por la SRT llegaban hasta octubre de 2025, aun cuando el informe se presenta como “datos a noviembre 2025”.

Qué sectores explican la mayor destrucción de empleadores

En términos absolutos, el rubro más golpeado en cantidad de empleadores fue Servicio de transporte y almacenamiento, con -5.239 casos entre 2023 y 2025. Le siguen:

- Comercio (mayorista/minorista y reparación de vehículos): -4.593

Servicios inmobiliarios: -3.101

Industria manufacturera: -2.436

Servicios profesionales, científicos y técnicos: -2.315

Agricultura, ganadería, caza, silvicultura y pesca: -1.928

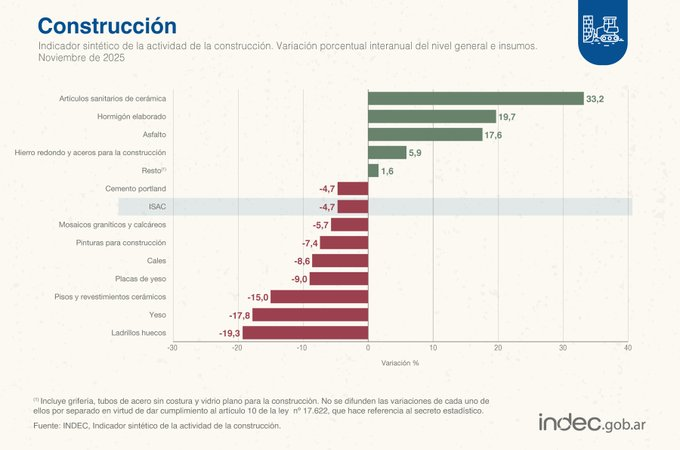

Construcción: -1.737

El relevamiento también muestra que hubo sectores con evolución positiva en cantidad de empleadores: Actividades administrativas y servicios de apoyo (+797) y Servicios de asociaciones y servicios personales (+1.301).

En la lectura relativa, el sector más afectado vuelve a ser Transporte y almacenamiento, con una baja del 13,3% de empleadores.

Empleo formal: -290.600 puestos en unidades productivas

En el mismo período, el informe estima una reducción de 290.600 puestos de trabajo registrados en unidades productivas, con una contracción del orden de -2,95%, lo que equivale a “más de 400 puestos por día”, según la síntesis final del trabajo.

La caída no se distribuye de manera uniforme. Por pérdida absoluta de trabajadores registrados, los principales descensos aparecen encabezados por:

- Administración pública, defensa y seguridad social obligatoria: -130.149

Industria manufacturera: -72.955

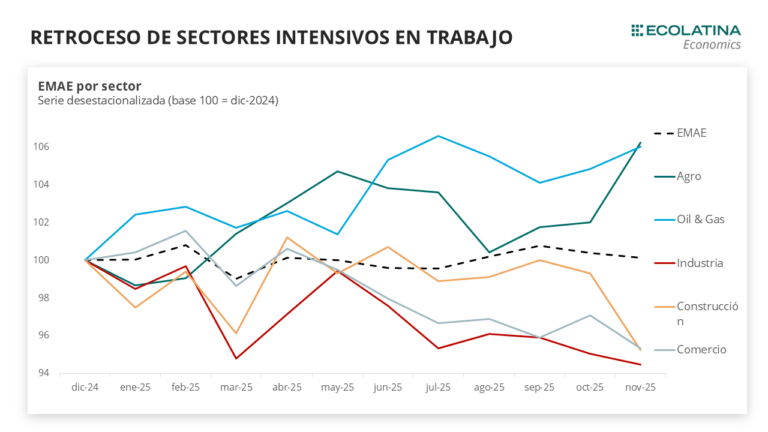

Construcción: -71.573

En el enfoque relativo, el sector con mayor retroceso porcentual de empleo registrado es Construcción, con una baja de -15%.

Un termómetro social: cae el empleo registrado en casas particulares

Uno de los apartados más sensibles del informe se concentra en el trabajo en casas particulares, que CEPA caracteriza como un “termómetro” de la economía doméstica. Allí, el empleo registrado pasa de 629.660 en noviembre de 2023 a 602.868 en noviembre de 2025: son 26.792 personas menos, equivalentes a 36 empleos por día.

El propio informe interpreta que este tipo de empleo, por su estructura y menor cobertura de “grandes empresas” o convenios fuertes, suele reaccionar rápido ante crisis y ajustes de gasto en hogares, con riesgo de mayor informalidad.

Si se suma el empleo en unidades productivas con el de casas particulares, el “empleo privado registrado” total pasa de 10.486.833 a 10.169.441: una reducción de 317.392 personas, equivalente a 434 puestos registrados por día, según el informe.

Cuando el foco se pone sobre la cantidad de empleadores (empresas), la contracción se concentra casi por completo en unidades de hasta 500 trabajadores: representan el 99,63% de los casos de pérdida de empleadores, con -21.856 empresas. En el extremo opuesto, las firmas de más de 501 trabajadores explican -82 casos, es decir 0,37% del total.

En términos relativos, el informe indica que la caída porcentual de empleadores es similar en ambos tramos (alrededor de -4%), aunque la fotografía del tejido empresarial queda dominada por la contracción en el universo de firmas pequeñas y medianas.

El contraste aparece cuando se analiza dónde se perdieron los puestos de trabajo: el informe sostiene que el 67,67% de la caída del empleo registrado (unos -196.659 trabajadores) se produjo en empresas con más de 500 trabajadores, mientras que las de menos de 500 explican el 32,33% (unos -93.941).

En otras palabras: aunque el recorte de “casos” de empleadores se concentra en empresas de hasta 500, la mayor parte de la expulsión de trabajadores se localiza en firmas grandes, un dato que reordena la lectura sobre el impacto efectivo en volumen de empleo.

Un mapa de impactos sectoriales y un debate abierto

En sus conclusiones, CEPA resume el período como un “marcado retroceso” de indicadores del empleo formal, combinando caída del número de empleadores, reducción del empleo registrado en unidades productivas y un deterioro adicional en casas particulares.

Aun con el sesgo técnico sobre la actualización de la base SRT consignado en el propio documento, el informe instala un punto de discusión central: el desempeño del mercado laboral no puede explicarse sólo por el número total, sino por qué sectores pierden primero, cómo se reconfigura el tejido empresario y en qué tamaño de empresa se concentra la pérdida de puestos.