Aseguran que con la toma de deuda se puede tener “controlado” al dólar

|

Getting your Trinity Audio player ready...

|

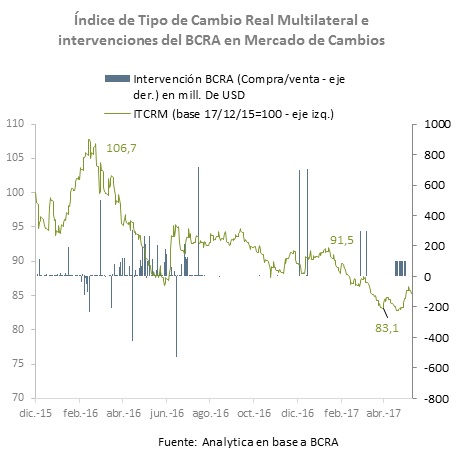

Analytica. La inminente colocación de deuda externa por aproximadamente U$S 20.000 M del Tesoro Nacional garantiza discrecionalidad en el manejo del tipo de cambio por parte de las autoridades monetarias. Hasta ahora, el BCRA se ha mostrado reticente a intervenir excepto en 2 eventos puntuales: i) Mar-16 cuando el tipo de cambio real multilateral (TCRM) se ubicó un 5% por encima del valor de inicio de la gestión cambiemos (17-12-2015). En esa instancia el BCRA subió fuertemente la tasa de referencia para contener la devaluación del peso. ii) Abr-17 cuando el TCRM cayó un 17% por debajo del valor de inicio de la gestión. En ese momento el BCRA comenzó con las intervenciones en el mercado de cambios (MULC), primero a través de la banca pública y luego a través de compras directas. Creemos que el BCRA cuenta con ambos instrumentos para sostener el tipo de cambio en un sendero ascendente controlado, sin saltos discretos, terminando el año en 17.8 $/U$S.

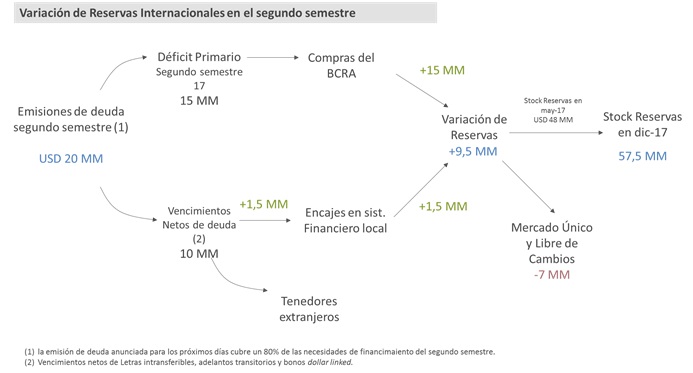

La mencionada colocación de deuda externa implicaría un incremento de reservas internacionales de casi U$S 9.5 MM desde los actuales niveles. Aunque el déficit del Mercado Único y Libre de Cambios se ubicaría en los U$S 7.0 MM en lo que resta del año, las emisiones de deuda por U$S 20 MM cubrirían parcialmente las necesidades hasta fin de año (U$S 15 MM provenientes del déficit primario después de transferencias del BCRA, ANSES y Adelantos transitorios y U$S 10 MM que surgen de vencimientos netos). Del total de la emisión, los U$S 15 MM correspondientes al déficit primario aumentarían las reservas (ya que se estaría utilizando deuda en dólares para pagar gasto primario en pesos) y U$S 1.5 MM de los vencimientos quedarían en el sistema (ya que el 50% de la deuda es interna y de eso 25% se encaja como depósitos de las entidades financieras en el BCRA). Por lo tanto, las reservas (RI) aumentarían por el neto entre esos U$ 16.5 MM que aporta el Tesoro y el déficit del MULC; llevando el nivel de reservas desde U$S 48 MM hasta U$S 57.5 MM. Teniendo en cuenta la dinámica de la base monetaria (BM), el “tipo de cambio de conversión” (BM/RI) pasaría de 16.0 hasta 17.4, en línea con nuestra proyección de $17,8 para fin de año. A su vez, el TCRM se ubicaría en la “zona de confort del BCRA”, entre un 5 y un 10% debajo del inicio de la gestión.

El balance entre oferta y demanda de dólares que fue descripto anteriormente sumado a la potencia de los instrumentos del BCRA (intervenciones directas y tasa de interés) permiten ubicar la tasa de depreciación del tipo de cambio en torno de 13% para 2017 (punta a punta), por debajo de la tasa de inflación (21% dic-dic). Esto es congruente con un proceso de des-inflación en el que el BCRA no tiene suficiente reputación para sostener un traslado a precios de la devaluación similar a los observados en otras economías latinoamericanas (60% en la Argentina vs. 30% en Chile, por ejemplo)[1]. Si esto sumamos que los precios de las tarifas públicas se fijan en dólares y que los salarios en dólares son relativamente rígidos a la baja, la apreciación real parece ser una consecuencia de la estrategia del BCRA. Teniendo en cuenta que posee instrumentos como para implementarla, creemos que optará por controlar fuertes devaluaciones aunque sin bajar la volatilidad de corto plazo del tipo de cambio nominal para desincentivar el ingreso especulativo de divisas.

[1] Las experiencias de Colombia, Brasil y Chile indican que las devaluaciones no se trasladaron a los precios pudiendo obtener devaluaciones reales (el tipo de cambio sube más que los precios domésticos). Esto ha sido posible porque los agentes no forman precios tomando como referencia al dólar sino a la meta del Banco Central. En contextos de elevada inflación como el de Argentina el tipo de cambio se ha convertido en una referencia para formadores de precios de bienes y servicios no transables elevando el traslado a precios de las devaluaciones.