Cómo se aplica el Impuesto al Carbono en Argentina y para que se utiliza

Elaborado por Fernando Aguilera, Mizraim Sierra, Paloma Vázquez y David Colín de la plataforma MÉXICO2

Por Fernando Aguilera, Mizraim Sierra, Paloma Vázquez y David Colín – Según Climate Watch Argentina emitió un total de 398.91 MtCO2e en 2019, ubicándose en el puesto 24 a nivel mundial. El Impuesto al Carbono entró en vigor en 2018 para mitigar sus emisiones de Gases de Efecto Invernadero (GEI) y cumplir con sus metas climáticas.

El impuesto al carbono es una de las medidas más sencillas en política pública para contribuir a las metas de reducciones de emisiones, al establecer un costo por cada tonelada de CO2e contenida en los combustibles fósiles o directamente emitida hacia la atmósfera. Sin embargo, al no establecer un límite a las emisiones, el impuesto no garantiza alcanzar un determinado nivel de reducción en las emisiones.

Un impuesto al carbono, al funcionar como un mecanismo para establecer un precio a las emisiones de carbono, es fundamental para lograr los objetivos de reducción de emisiones de GEI de manera costo efectiva, bajo el Acuerdo de París y las Contribuciones Determinadas a Nivel Nacional (NDC, por sus siglas en inglés) asumidas por los países signatarios, usualmente medidas en toneladas de dióxido de carbono equivalente (CO2e), mediante una tasa o cuota.

Dada su facilidad de aplicación, el impuesto al carbono se ha convertido en una herramienta para diversos gobiernos y jurisdicciones como Canadá (Columbia Británica y Alberta), Estonia, Finlandia, Islandia, Noruega, Suecia, así como en países de Latinoamérica como México, Colombia, Chile y Argentina.

De acuerdo con datos de Climate Watch el país emitió un total de 398.91 MtCO2e en 2019, ubicándose en el puesto 24 a nivel mundial. A fin de desarrollar políticas de mitigación al cambio climático que envíen una señal de precio al carbono, y como parte del paquete de medidas necesarias para facilitar el ingreso del país a la Organización de Cooperación para el Desarrollo Económicos (OCDE), la administración del presidente Mauricio Macri presentó en 2017 una Reforma Tributaria que contenía un impuesto al CO2. El impuesto fue aprobado con modificaciones y se encuentra en vigencia desde enero de 2018.

Hasta antes de este impuesto Argentina no contaba con impuestos verdes como instrumento de gestión ambiental. El impuesto al carbono se encuentra definido dentro de la Ley N° 23.966. Bajo la Reforma Tributaria, se simplificó la carga impositiva a los combustibles pasando de tres impuestos distintos a sólo

dos. El primero es aplicable a los combustibles líquidos, mientras que el segundo grava al CO2e. En términos generales, cada combustible fósil cuenta con una tasa impositiva diferente de acuerdo con la cantidad de CO2e que contienen. Estos montos fijos se actualizan trimestralmente con base en las variaciones del índice de Precios al Consumidor (IPC) suministrado por el Instituto Nacional de Estadística y Censos (INDEC).

Para modificar el impacto tributario del impuesto al carbono, se busca que su implementación no modifique la carga fiscal a la que estaban sujetos los combustibles fósiles. Es decir, se procura que el efecto del impuesto sea neutro, tanto desde el punto de vista económico de los usuarios como de su destino. En primera instancia, los combustibles fósiles que anteriormente no estaban sujetos a impuestos, como el gas natural, carbón y gas licuado de petróleo (GLP), son exentos del impuesto y únicamente serán gravados gradualmente. Esta progresión se hará de manera escalonada iniciando en 2019, aumentando 10% cada año hasta 2028, cuando se complete el 100% de su aplicación.

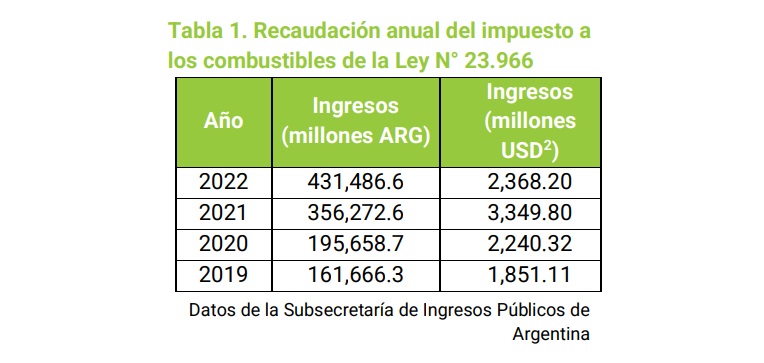

RECAUDACIÓN DEL IMPUESTO AL CARBONO

Actualmente, el monto fijo por litro para los combustibles líquidos va desde ARS 16.074, por ejemplo, para el gasóleo, hasta ARS 52.134 para combustibles con mayor contenido de CO2, como el queroseno y el diésel. De manera similar, el impuesto al CO2 aplicable a todos los combustibles fósiles tiene un rango de ARS 1.597 a 3.666 por litro o kilogramo, dependiendo del tipo de combustible (las tablas completas se encuentran disponibles en el Anexo 1). Esto se traduce a un valor de aproximadamente 10 USD/tCO2e, que a pesar de ser más bajo que la propuesta inicial de 25 USD/tCO2e, es más alto que impuestos similares en otras jurisdicciones. Además, a fin de mantener cierta flexibilidad, las autoridades podrán modificar el monto fijo a los combustibles fósiles en un máximo de 25% al alza o 10% a la baja.

Se estima que la recaudación del impuesto al carbono sea de ARS 11.5 mil millones (USD 415 millones, aproximadamente) para 2028.

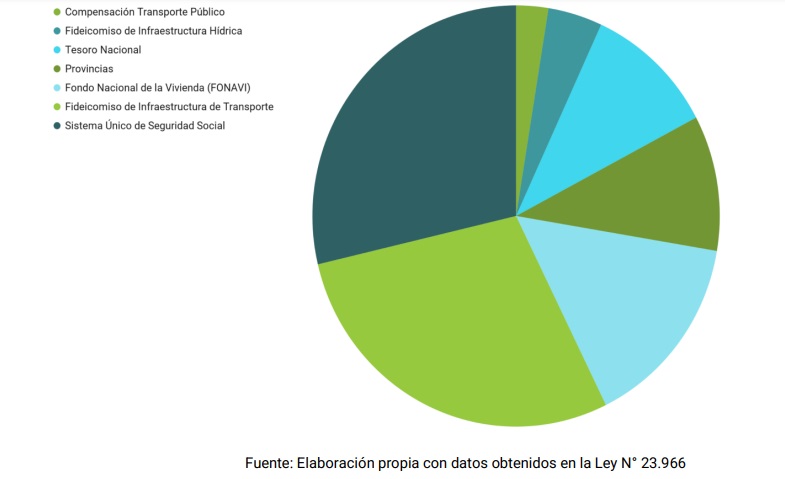

A diferencia de otras jurisdicciones donde los recursos recaudados por este tipo de impuestos son destinados al balance general, Argentina ha establecido disposiciones explícitas sobre la distribución y uso futuro de los recursos obtenidos. Esta distribución (véase Figura 1) es aplicable a los recursos obtenidos por la fiscalización de los siguientes combustibles: nafta sin plomo hasta 92 de octanaje (RON), nafta sin plomo de más de 92 RON, nafta virgen, gasolina natural o de pirólisis; solvente; aguarrás; gasóleo; diésel y queroseno.

Adicionalmente, los fondos destinados para las provincias se distribuyen de la siguiente manera:

▪ 60% a los organismos de vialidad de cada una de las provincias

▪ 30% a obras de infraestructura de energía eléctrica y/u obras públicas

▪ 10% al Fondo Especial de Desarrollo Eléctrico del Interior

El total de los recursos obtenidos por la fiscalización a la gasolina, coque de petróleo y carbón mineral serán dirigidos según lo establecido en la Ley N° 23.548 de Coparticipación Federal de Recursos

Fiscales.

De acuerdo con la normativa legal vigente, el impuesto al carbono se traslada al consumidor final siguiendo la lógica de “el que contamina paga”, buscando internalizar el costo de las externalidades negativas que general el consumo de este recurso, es decir, los daños e impactos que la emisión del mismo produce en primer lugar sobre el clima, pero también sobre las personas y el medio ambiente en general.

La importación de combustibles fósiles también está sujeta a este gravamen. Es importante notar que actualmente no existen disposiciones que permitan que el impuesto sea pagado mediante la adquisición de Reducciones Certificadas de Emisiones (RCE) provenientes de proyectos desarrollados bajo estándares internacionales que garantizan su integridad ambiental.

Anexo 1

Los montos fijos consignados se actualizan por trimestre calendario sobre la base de las variaciones del Índice de Precios al Consumidor (IPC), que suministra el Instituto Nacional de Estadística y Censos.

REFERENCIAS

Gobierno de Argentina (2018) a través del Ministerio de Justicia y Derechos Humanos de Argentina – Información Legislativa y Documental. Ley N° 23.966: Financiamiento del Régimen Nacional de Previsión Social, afectación del I.V.A., Impuesto sobre combustibles líquidos y gas natural, modificaciones a la ley del fondo nacional a la vivienda, derogación de regímenes de jubilaciones especiales. Impuesto sobre los bienes personales no incorporado al proceso económico. Destino de los recursos de privatizaciones. Modificación de la ley de tasas judiciales. Consultado en

http://servicios.infoleg.gob.ar/infolegInternet/anexos/0-4999/365/texact.htm

Alianza para la Preparación de Mercado (PMR, por sus siglas en inglés) (2017). Guía del Impuesto al Carbono: Un Manual para Creadores de Política. Banco Mundial, Washington, DC.

Climate Watch (2023). Argentina: Emisiones de Gases de Efecto Invernadero y metas.

Consultado en https://www.climatewatchdata.org/countries/ARG

Gobierno de Argentina (2023) – Ministerio de Economía y Hacienda – Subsecretaría de Ingresos Públicos. Recaudación tributaria desde 1997 en adelante discriminadas por mes. Consultado en

https://www.argentina.gob.ar/economia/ingresospublicos/pormes

IMPUESTO SOBRE LOS COMBUSTIBLES LÍQUIDOS Y AL DIÓXIDO DE CARBONO. LEY N° 23.966. COEFICIENTES Y MONTOS. RESOLUCIÓN GENERAL Nº 4.257. Consultado en:

http://biblioteca.afip.gob.ar/cuadroslegislativos/cuadroLegislativo.aspx?i=5

Elaborado por Fernando Aguilera, Mizraim Sierra, Paloma Vázquez y David Colín de la plataforma MÉXICO2