El aporte del agro en 2025: con un ojo en los precios y otro en las cantidades

|

Getting your Trinity Audio player ready...

|

Informe de Ecolatina a cargo de Ana Albin sobre el sector agroexportador, donde el desempeño del sector agrícola tendrá una relevancia especial en la hoja de ruta del Gobierno de cara a un 2025 donde la Cuenta Corriente muy probablemente se deteriore y la dinámica de reservas cobre vital importancia.

De cara a 2025, la sostenibilidad del esquema cambiario actual y la eventual flexibilización de restricciones se encuentran en el centro de la escena para la economía argentina. Cualquiera sea el escenario resultante, hay una certeza presente para todos los casos: frente a Reservas Netas aún en terreno negativo, el Gobierno necesitará obtener dólares para cubrir los compromisos del año próximo. En este marco, resulta de vital importancia analizar el desempeño esperado para unos de los sectores más importantes de nuestra economía: el sector agropecuario.

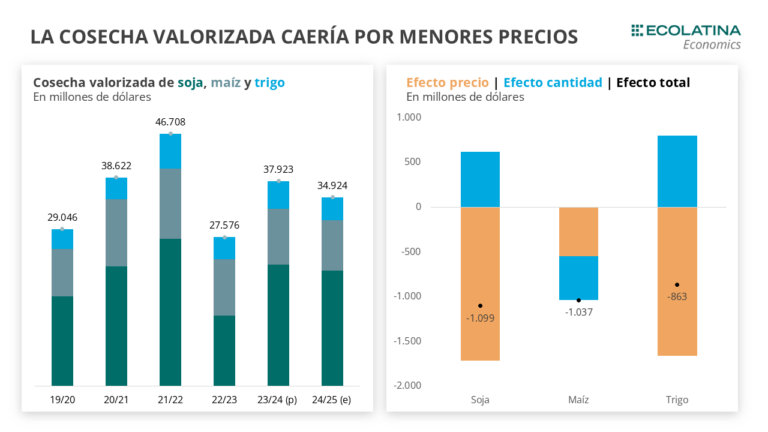

Teniendo en cuenta los precios actuales y las cantidades estimadas por la Bolsa de Buenos aires, la cosecha valorizada para los tres principales cultivos (soja, maíz, trigo) rozaría los USD 35.000 M y sería casi USD 3.000 M menor a la pasada (-8% i.c.), donde el efecto cantidad jugaría a favor (por el trigo y en menor medida la soja), pero no llegaría a compensar la magnitud de la caída en los precios.

La dependencia argentina con el sector agroexportador genera que la campaña agrícola y la evolución en los precios de las commodities se vuelvan variables económicas con una importancia de primer orden. Entonces, aunque es temprano para tener estimaciones concluyentes, se vuelve fundamental monitorear de cerca el estado de situación ante riesgos que no pueden ser pasados por alto.

El rol del agro en la economía argentina

De cara a 2025, la sostenibilidad del esquema cambiario actual y la eventual flexibilización de restricciones se encuentran en el centro de la escena para la economía argentina. Cualquiera sea el escenario resultante, hay una certeza presente para todos los casos: frente a Reservas Netas aún en terreno negativo, el Gobierno necesitará obtener dólares para cubrir los compromisos del año próximo.

En este marco, resulta de vital importancia analizar el desempeño esperado para unos de los sectores más importantes de nuestra economía: el sector agropecuario. La cadena agroindustrial representa cerca del 17% del PIB; es el principal generador de divisas, concentrando el 65% de las exportaciones totales; y genera en forma directa el 12% del empleo privado registrado del país.

En este sentido, un buen desarrollo de la campaña agrícola tiene multiples efectos positivos sobre la macroeconomía: un incremento en la recaudación por derechos de exportación (retenciones), una incidencia positiva sobre el PIB, una suba en las cantidades exportadas y un aumento en la disponibilidad de divisas que podría traducirse en una acumulación de Reservas o al menos una menor pérdida. Sin embargo, el ciclo 2024/25 presenta diversos desafíos tanto en el frente de los precios como de las cantidades.

Aumento de la soja a expensas del maíz

En el lanzamiento de la campaña gruesa, la Bolsa de Cereales de Buenos Aires (BCBA) proyectó un escenario de mayor cosecha de cara a la campaña 24/25 para los principales cultivos: será +2,6% mayor a la del ciclo 23/24, alcanzando las 130 millones de toneladas (+1,9%). Sin embargo, para la soja y el maíz, la producción sería 1% menor, por lo que el mayor crecimiento sería explicado totalmente por el aumento de la producción de invierno.

Las proyecciones de campaña estiman números en línea con el promedio de los últimos años, con un crecimiento de la soja en detrimento del maíz. En este sentido, la campaña de soja se ubicaría en 52 M/Ton, un crecimiento del 3% en la producción y de casi 10% en la superficie respecto a la campaña previa, un registro sólo 4% por encima del promedio de los últimos cinco ciclos (excluyendo el de sequía).

Por su parte, según la BCBA se sembrarán un 20% menos de hectáreas de maíz y la producción sería 5,1% menor a la del ciclo pasado. La decisión de muchos productores de no sembrar maíz está sustentada en la plaga de la chicharrita, que arrasó en la zona norte agrícola y mermó los rindes del cereal en la última campaña. Gran parte de esas hectáreas antes destinadas a maíz pasan a ser sembradas con soja, y en menor medida con girasol (sobre todo al oeste de la región agrícola).

De esta manera, en la próximo campaña la soja se destaca como el cultivo estrella y abarcaría más de la mitad del área sembrada: no sólo no tiene el riesgo de la plaga de la chicharrita, sino que tiene una relación insumo producto más favorable que el resto de los cultivos, además de una mayor resistencia a la sequía.

Sin embargo, dado que el escenario base de la BCBA supone una situación climática normal, estos números no están exentos de riesgos: (i) En primer lugar, la campaña se desarrollará bajo la presencia del fenómeno climático “La Niña”, que en el país tiende a generar precipitaciones inferiores a las normales en el área agrícola, por lo que una situación de baja disponibilidad de humedad para las plantaciones en períodos críticos podría resultar en menores rindes por hectárea; (ii) En segundo lugar, un rebrote de la plaga de la chicharrita podría recortar los rindes del maíz.

¿Perdiendo terreno contra Brasil? En las últimas décadas se ha registrado un ascenso vertiginoso de la agricultura de Brasil, tanto para soja como para maíz. En oposición, la producción argentina mostró un crecimiento considerablemente menor. Más allá de que el pais vecino pudo expandir su frontera productiva, la implantación tecnológica es de un nivel sustancialmente mayor al nuestro. En números, el rendimiento de la soja argentina en las últimas campañas promedió 2,71 TN por hectárea, prácticamente el mismo nivel que a principios del siglo. En oposición, los rendimientos brasileros han pasado de 2,77 TN/ha a 3,43 TN/ha en las últimas dos décadas (+24%).

Los precios commodities sesgados a la baja

En los últimos años, el sector agroexportador se vio beneficiado producto de distintos factores que empujaron los precios de las commodities hacia arriba, como fueron los cuellos de botella a la salida de la pandemia y el estallido de la guerra en Ucrania.

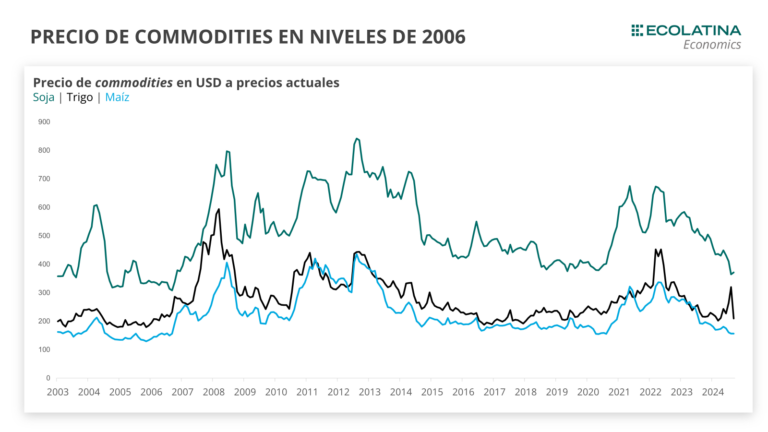

Sin embargo, en los últimos meses los precios se desplomaron y volvieron a mínimos. En este sentido, la siembra de la campaña 24-25 comienza con los menores precios de los últimos 4 años y, de ajustar por inflación, hay que retrotraerse a 2006 para ver un registro de precios similar.

No obstante, los precios de la soja y el maíz se recuperaron levemente estas últimas semanas respecto a los niveles mínimos de este año, aunque siguen por niveles por debajo del año pasado. Por caso, el precio de la Soja cotizó USD 385 la tn en el promedio de la última semana de septiembre, ubicandose 12% por encima de la mínima cotización del año, pero aún casi 25% por debajo del promedio del 2023. En la misma línea, el precio del maiz se ubicó en USD 158 la tn en el mismo periodo, lo cual representó una leve recuperación respecto al minimo (+5%) y se ubicó casi 30% por debajo del promedio del año pasado.

En adelante, distintos drivers presionarán los precios tanto al alza y como a la baja:

Factores alcistas:

- Los fondos especulativos comienzaron a recortar su posición vendedora –que fue casi todo el año la mayor posición vendedora registrada-, aunque todavía no se posicionan como compradores.

- La baja en la tasa de interés de la FED llevada en el mes pasado se acopló a la decisión de política monetaria más laxa del resto del mundo. En este sentido, el debilitamiento del dólar respecto a otras monedas puede afectar positivamente la cotización de las commodities valuadas en dolares en los mercados internacionales.

- Un recrudecimiento en conflictos de geopolítica que afecte las cadenas de suministro globales.

Factores bajistas:

- Abundante oferta mundial de maiz y soja en el mundo, que no está encontrando una mayor demanda pese al crecimiento mundial.

- Estados Unidos está registrando la producción de soja más alta de su historia (125 MT) y el segundo mayor volumen de maíz.

- Stocks finales mundiales elevados. El Departamento de agricultura de Estados Unidos proyecta un stock final de maíz y de soja en niveles altos.

- La CONAB brasilera proyecta la mayor producción sojera de la historia (166 MT, +19 MT respecto al récord del ciclo previo). Sin embargo, se presentan algunos riesgos climáticos que podrían poner este número en jaque y deberán monitorearse.

- La demanda por parte de china de soja sería 2% menor a la del año pasado (USDA), mientras que la de maíz sería 11% menor a la pasada. El gigante asiático representa el 60% de las importaciones globales de soja y una gran proporción de las de maíz.

Consideraciones finales

En este contexto, teniendo en cuenta los precios actuales y las cantidades estimadas por la Bolsa de Buenos aires, la cosecha valorizada para los tres principales cultivos (soja, maíz, trigo) rozaría los USD 35.000 M y sería casi USD 3.000 M menor a la pasada (-8% i.c.), donde el efecto cantidad jugaría a favor (por el trigo y en menor medida la soja), pero no llegaría a compensar la magnitud de la caída en los precios.

No obstante, para determinar el impacto final tanto en cantidades como en precios habrá que seguir de cerca el contexto internacional (donde aparecerán factores alcistas y bajistas que marcarán la dinámica de los precios) y la situación climática.

Por un lado, el clima tendrá la última palabra a la hora de determinar el volumen final de la próxima campaña. De hecho, según el Servicio Meteorológico Nacional las precipitaciones durante toda la ventana de siembra de cultivos gruesos serán inferiores a las normales. Del mismo modo, los precios se moverán de acuerdo a lo que suceda en un contexto internaciona sumamente volátil.

La dependencia argentina con el sector agroexportador genera que la campaña agrícola y la evolución en los precios de las commodities se vuelvan variables económicas con una importancia de primer orden. Entonces, aunque es temprano para tener estimaciones concluyentes, se vuelve fundamental monitorear de cerca el estado de situación ante riesgos que no pueden ser pasados por alto.

En conclusión, el desempeño del sector agrícola tendrá una relevancia especial en la hoja de ruta del Gobierno de cara a un 2025 donde la Cuenta Corriente muy probablemente se deteriore y la dinámica de reservas cobre vital importancia.