Según el Observatorio de Precios del CEPA la carne vacuna registró un aumento del 1,8% en septiembre

El Centro de Economía Política Argentina (CEPA) presentó un informe sobre la evolución del precio de la carne vacuna en el país, correspondiente al mes de septiembre de 2022. Según detallan en el documento, este rubro representa buena parte de los consumos de las y los argentinos, dado que el consumo de carne representa, en la conformación del índice de precios al consumidor (IPC) entre 7% (GBA) y 13,3% (noreste) del total.

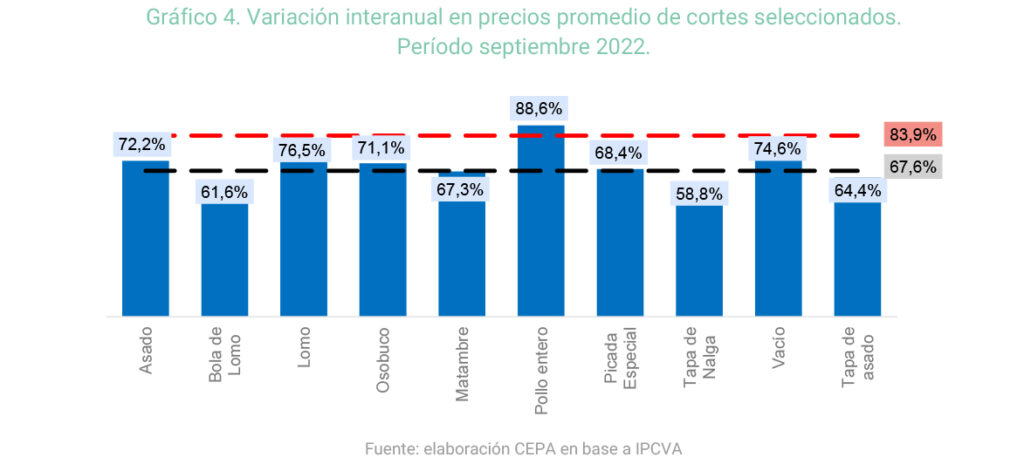

Respecto a los datos recabados por CEPA, los precios de los distintos cortes de carne vacuna registraron una moderada suba (1,8%), en septiembre de 2022 con respecto al mes de agosto. En términos interanuales, estos cortes incrementaron su precio 67,6% situándose por debajo del aumento general de precios estimada de la economía (83,9% i.a).

Haciendo una cronología de lo sucedido en los últimos dos años, es posible mencionar que luego de las subas por encima del 75% de los precios al mostrador de la carne vacuna en 2020, el primer semestre de 2021 comenzó con nuevos incrementos que totalizaron otro 35% de aumento. Ante esta situación, el Gobierno Nacional tomó una serie de medidas para frenar los incrementos generalizados en la cadena de valor. Estas medidas permitieron cortar la dinámica alcista y, entre julio y octubre, los precios retrocedieron 3%.

Sin embargo, noviembre y diciembre, meses donde suele aumentar el consumo, mostraron nuevamente incrementos sensibles en el precio de la carne promediando 11% y 10% respectivamente. Estos incrementos se mantienen de manera más moderada, durante los primeros cinco meses del año acumulando una suba de 29%, por encima de la inflación acumulada en ese periodo (24%). En el periodo junio-septiembre, los aumentos promedios de los diferentes cortes (3%), quedan por debajo de la inflación del mismo periodo (24%), marcando entonces un cambio en la tendencia.

En septiembre puede observarse un impacto heterogéneo de los aumentos con relación a los distintos cortes. A diferencia del mes de agosto los “cortes intermedios” fueron los que más aumentaron sus precios: +2,1%. El resto, “económicos” y “caros” aumentaron +1,6% y + 1,3% respectivamente.

Adicionalmente, es importante destacar la evolución del precio de productos sustitutos a la carne vacuna. El pollo, por ejemplo, por séptimo mes consecutivo, registró un aumento mayor al promedio de la carne vacuna, (3,0%). El indicador que suele representar este proceso y que vincula la evolución del precio del asado en relación con el precio del pollo, muestra un leve aumento que llega a 3,08 el segundo valor más bajo de los últimos dos años, producto del incremento diferencial del pollo.

Si se analiza la cantidad de kilos de pollo fresco que se puede comprar con un kilo del corte vacuno más consumido (el asado), se observa que el asado se había revalorizado fuertemente en relación con el pollo: la brecha entre ambos productos llegó a ser de 4,04 kilogramos en diciembre 2021. Esta relación se acorta en el 2022 alcanzando en septiembre una brecha de 3,08 productos del incremento en el precio del pollo.

A sí mismo, en términos interanuales, las variaciones de los cortes de carne vacuna se encuentran por debajo de la inflación acumulada (+83,9%).

En buena medida, el incremento de precios explica, entre otras razones, la reducción en el consumo de carne bovina en los últimos años habiéndose reemplazado por otros tipos de carnes más económicas, como la aviar o porcina.

Según el monitor ganadero anual de la Bolsa de Comercio de Rosario, el consumo per cápita de carne vacuna continúa perforando el nivel histórico, situándose en septiembre en 46,7 Kg/hab/año. frente a este escenario de caída del consumo, el precio comienza a moderarse en los últimos meses.

La oferta mejora en septiembre

La merma en la demanda de consumo interno, la sequía y el consecuente aumento de oferta (mayor envío de animales a faena) se vio reflejando, en los últimos meses, en el mercado agroganadero y en menor medida en el mostrador.

Si se analiza el comportamiento mes a mes de la oferta en el Mercado de Liniers, el total de hacienda comercializada en septiembre 2022 unas 86.956 cabezas. Si bien se redujo 6% respecto de lo registros de agosto, representa un aumenta 13% respecto a septiembre de 2021. Pero, además, si se analiza en particular el novillo destinado a consumo interno, la oferta incluso crece respecto a agosto 2022: +5,5%.

A su vez, con datos a agosto, es posible confirmar que aumenta también la oferta en faena. De acuerdo con el Ministerio de Agricultura, Ganadería y Pesca, durante el mes de agosto las plantas de faena reportaron una producción de 289.416 toneladas de carne vacuna. Estas cifras muestran un incremento del 8,5% comparado con lo producido en agosto del año pasado (273.498). Asimismo, en lo que va del año, el crecimiento acumulado es del 4,4%, totalizando 2.044.653 toneladas, 85.500 toneladas de carne más que las producidas un año atrás.

Lo interesante de estas de estas cifras es que dicho incremento no sólo se explica por mayor cantidad de animales faenados sino también por un mayor peso logrado por res en gancho. En efecto, en los primeros ocho meses del año, la cantidad de animales enviados a faena alcanza los 8.829 mil vacunos, 3,2% más que en 2021, mientras que los kilos obtenidos por res arrojan un promedio de 232kilos, estos es 2,7 kilos más vs 2021.

Seguramente hay una mayor cantidad de novillos integrando este año la faena que elevan el peso promedio general. De enero a agosto, la faena de novillos creció un 14%, a 104.120 cabezas, las cuales aportaron en promedio más de 7 kilos adicionales por res. El peso promedio por res de novillo faenado este año alcanza los 287 kilos mientras que, un año atrás esta categoría aportaba unos 280 kilos por res.

De todas formas, y tal como venimos advirtiendo los últimos informes de CEPA, en el proceso “largo”, la oferta de cabezas ingresadas al mercado viene declinando en los últimos años, producto de la “competencia por el uso del suelo”. La mayor rentabilidad de los cultivos respecto de la ganadería resultó, desde mediados de los noventa, en un uso más intensivo del suelo y en una relocalización de la actividad ganadera hacia tierras de menor productividad relativa.

La evolución del IPC

La suba en el nivel de inflación (en el orden del 7%) intensifica los históricos reclamos de acompañamiento de precios de la carne vacuna a la par de la evolución de precios de la economía.

Sin embargo, el “retraso” en los precios de hacienda sólo recorta la brecha generada entre estos y la inflación a partir de finales de 2020.

Si tenemos en cuenta la serie que va desde inicios de 2020 se observa que a finales del primer año la curva de precios de novillito y de carne vacuna toman distancia del IPC. Esa brecha (que se reduce hacia finales de 2021 para luego volver a incrementarse) llegó a un punto máximo en mayo de 2022 del orden del 43% y se redujo, en la actualidad, a 9%.

Es decir, si se observa la serie “larga”, el precio de novillo y mostrador se encuentran aún por encima de la evolución del IPC, incluso considerando lo sucedido en los últimos tres meses (estabilidad de precios de los primeros y sustancial incremento de la inflación).

El precio del maíz

El maíz tiene impacto en la determinación de los precios de la carne vacuna, así como en otros productos sensibles como el pollo, huevo o leche, ya que es un insumo utilizado por esta industria.

En septiembre, el maíz incrementó su precio 11%. A pesar de ello, este aumento sólo cerró la brecha con el precio de novillito. En buena medida, este efecto pudo haber tenido que ver con la medida del dólar soja (con mayor presión en pollo y cerdo).

De todas formas, la pregunta que nos debemos hacer es ¿cuál es la incidencia del maíz en el precio de Hacienda? Algunos expertos mencionan que si bien el 70% del ganado que se comercializa pasa por feedlot (donde se utiliza esencialmente maíz), sólo lo hace al final del proceso de engorde (90 días). El precio de la carne se integra, entre otros, por el costo de la vaca, el costo del ternero y el alimento con maíz, por lo que estiman que la incidencia del maíz en el costo de Hacienda alcanzaría valores cercanos al 8% del costo total.

A pesar de lo mencionado anteriormente, se observa una correlación estrecha entre precio internacional del maíz y precio de novillito. En efecto, si bien el maíz no resulta ser el único costo en la formación del precio de la carne en mostrador, lo cierto es que pareciera operar como valor de referencia para la determinación del precio final. En definitiva, el incremento del precio del maíz puede explicar una pequeña parte del incremento del precio de la carne vacuna.

El precio internacional

El precio internacional de la carne medido por FAO marca, en septiembre, una baja de 0,5% en dólares en relación con agosto de 2022, hilando tres caídas mensuales seguidas, luego del máximo histórico alcanzado en junio 2022. Si bien se mantiene 7,7% por encima del mismo mes de 2021, la reducción consecutiva de precios quita presión a los precios internos.

Los precios disminuyeron según FAO debido a la débil demanda interna en algunos de los principales países exportadores, aumentando los suministros de exportación y sumado a un modesto aumento de la oferta australiana.

Demanda externa

A pesar de que se aplicaran restricciones (más adelante se detallan especificidades del tema) las exportaciones, en volumen, de los primeros ocho meses del año (3), superarían en 9,4% a las del mismo período de 2021. Incluso, si se compara el nivel de los primeros 8 meses de 2022, la cantidad supera en 8,5% el volumen de las exportaciones de 2020 y 34% respecto al mismo período de 2019.

Este proceso ya se evidenciaba en mayo último, dado que, con información de IPCVA, si bien el volumen exportado se había reducido en términos interanuales, sólo lo había hecho en 11%, es decir, un nivel poco significativo habida cuenta que se comparaba un período sin restricciones (primeros 5 meses de 2021) contra otro con limitaciones a la exportación (primeros 5 meses de 2022). En este sentido continúa la presión de la demanda externa que escaló exponencialmente cuando en 2016 apenas representaba el 8,6% de la producción nacional.

No sólo se mantienen los niveles de exportación en cantidad, sino que, además, las exportaciones de carne bovina argentina correspondientes al octavo mes del año 2022 alcanzaron un valor de USD 329,5 millones, resultando (+32%) superiores a los USD 249,6 millones obtenidos en agosto de 2021. A su vez, el precio promedio de exportación es moderadamente superior (+10,3%) al observado el mismo mes de 2021, y resultó levemente superior al registrado en el mes de julio.

Flexibilización de las exportaciones

En este escenario, a partir de octubre, el cupo para exportar fue flexibilizado, permitiendo exportar hasta 140.000 vacas categoría D y E -conocidas como “vaca conserva”- con destino a China. Ahora bien, si se observa el nivel de faena durante los primeros ocho meses del año, la flexibilización ya estaba dada de hecho. El total de exportaciones acumuladas de enero-agosto 2022 para las vacas de categoría D y E alcanzó las 83.046,7 toneladas. Pero vale mencionar que algunos frigoríficos han exportado más vaca categoría D y E de las que correspondería, sobre todo en los frigoríficos de menores cupos.

El ejemplo más claro de esta situación es el frigorífico Las Heras, que faenó 61 mil vacas con un total exportado de 10.082 toneladas. La inconsistencia es evidente: ni siquiera faenando todo vaca conserva y manufactura lograría llegar a ese valor.

A su vez, en estos últimos cinco meses, la faena de vacas este año ascendió a 1.190 mil cabezas, unas 213 mil cabezas más que las faenadas en igual período del año pasado. Si calculamos entonces, el ingreso adicional obtenido por el productor por estas 213 mil vacas adicionales que ha podido remitir este año a faena, arribamos a unos $28.500 millones adicionales, medido en pesos constantes. En dólares unos USD 190 millones de caja adicional en 5 meses.

Con un mercado más flexible al de 2021, este año los valores para la vaca en pie resultaron significativamente mayores. Con precios corrientes hasta entonces fluctuando entre los $220 y $250 para las categorías inferiores, medido a valores constantes el promedio de la categoría en su conjunto, se vio revalorizada en un 9% respecto de lo registrado durante estos 5 meses de 2021.

Finalmente, es oportuno mencionar que la política de limitación de exportaciones hubiese sido una buena herramienta que permita acordar una política de precios con algunos cortes de consumo masivo en nuestro país (asado, por ejemplo) en vista de la evolución futura de los precios de determinados cortes.

Nivel de concentración en los frigoríficos

La dinámica mencionada se agrava dado los niveles de concentración. En el sector de frigoríficos, un tercio de la faena corresponde a 10 grupos frigoríficos. Las diez mayores empresas y grupos frigoríficos de la Argentina procesaron 3,56 millones de cabezas, con un nivel de participación del 27% sobre el total nacional.

Más de un tercio de la faena en argentina se concentra en un grupo reducido de frigoríficos, lo que marca un sensible nivel de concentración en un eslabón fundamental de la cadena compuesta por: cría, engorde, faena, despostado y venta minorista.

En las etapas iniciales de cría y engorde los datos muestran que predominan los establecimientos de baja escala. Hay alrededor de 205.000 establecimientos. Sin embargo, el 5% (unos 10.000 establecimientos con más de 1.000 cabezas) concentra el 40% de la producción total. En las etapas de faena y despostado intervienen los frigoríficos.

Según los registros de Senasa, hay alrededor de 450 en todo el país, con distintas habilitaciones, y los primeros 10 concentran el 27% mercado. En la etapa de venta minorista los actores se encuentran más atomizados: el 25% del total es comercializado por supermercados y el 75% por carnicerías. Adicionalmente, la concentración viene en aumento. En el 2020 se registró una caída del orden del 18% en la cantidad de establecimientos productivos dedicados de la actividad ganadera.

Por esto mismo, se dio una concentración de stocks en establecimientos más grandes. Mientras en 2019 había casi 130.000 establecimientos con menos 100 cabezas de ganado bovino, a finales de 2020 se acercaban a 88.000. Al compás de ello, se sumaron más establecimientos con más de dos mil cabezas de ganado, pasando de 2.950 a 3.351 en ese mismo período (4).

El sector exportador también se encuentra muy concentrado: los 10 primeros exportadores (6% de las empresas exportadoras) concentran casi 60% de las ventas externas. Si bien los frigoríficos de mayor faena no son estrictamente los principales exportadores, todos tienen participación en el mercado externo, y un conjunto relevante participa de ambos grupos (de mayor exportación y faena).

Tal como hemos descripto, la evolución del aumento de precios de la carne no lo explica ni la evolución de la inflación, ni la falta de oferta, ni la limitación a las exportaciones. Si bien el aumento del maíz y el efecto del ternero como reserva de valor tienen efecto sobre precio, ambas razones no dan cuenta de la sensible alza de precios.

Poca transparencia en la oferta y demanda

El valor de compra a niveles sumamente elevados y en tan corto tiempo por parte de consignatarios, muy por encima del precio de equilibro de los días previos, permite pensar que la dinámica de libre mercado no funciona como debería, y que algunos consignatarios logran mediante operaciones determinadas “recomponer precios” y mantener los márgenes de rentabilidad.

En relación a la falta de transparencia mencionada, también preocupa la dinámica de controles sobre el funcionamiento del Mercado de Liniers (hoy habilitado en Cañuelas) ¿animales caídos terminan desechados en el CEAMSE?

La evolución del precio de la carne vacuna se explica, en buena medida, por el efecto sequía (que mejora la oferta), la caída del consumo y por la situación internacional (donde los precios a la baja evidentemente influyen sobre el mercado local).

En este último aspecto, y tal como mencionábamos hace unos meses, la estabilidad de los precios de la carne vacuna se debe a la evolución del precio del maíz (que, si bien se incrementó, sólo cerró la brecha con el precio de hacienda) y un escenario internacional que exhibe niveles de precios de alimentos a la baja (junto con una demanda decreciente de exportaciones), por lo que el efecto “contagio” sobre las categorías no exportables resulta en movimientos de precios poco significativos.

Respecto de los próximos meses, resulta oportuno seguir de cerca que puede pasar con la demanda china, además de que sucede con la evolución del precio del maíz (la menor cantidad de maíz ofertado hacia finales de año suele generar presiones al alza de los precios de la carne).

A esto se agrega el reclamo reiterado sobre acompasar los niveles de inflación en precios de mostrador. Por lo pronto, la evolución del precio del novillito de 300/390 kg en Hacienda en lo que va del mes de octubre se ha mostrado sin modificaciones sustanciales.