¿Aprobaremos el primer examen con el FMI?

El ultimo informe del Centro de Estudios Sociales y Económicos Scalabrini Ortiz (CESO) hace foco en el acuerdo con el FMI y la letra chica al finalizar el mes de febrero

|

Getting your Trinity Audio player ready...

|

El ultimo informe del Centro de Estudios Sociales y Económicos Scalabrini Ortiz (CESO) hace foco en el acuerdo con el FMI y la letra chica al finalizar el mes de febrero

El gobierno y el FMI definen los detalles del acuerdo para acceder a un crédito de facilidades extendidas que permita pagar el stand-by otorgado a la gestión Macri en 2018. Una vez definida la “letra chica”, el acuerdo deberá pasar por el Congreso donde deberá sortear el primer escollo. Los legisladores del ala izquierda del FTD anticiparon su rechazo a un acuerdo que no resuelve el problema estructural de la deuda, ni tampoco aleja la incertidumbre asociada a un default con el organismo.

A mediano plazo, la reestructuración lograda de la deuda privada junto a un acuerdo de facilidades extendidas de 10 años con el FMI, implican vencimientos por arriba de los USD 15.000 millones anuales entre 2026 y 2032, hecho que hace prever futuras reestructuraciones. En el corto plazo, y tal como mencionamos en el informe de enero “Acordar o no acordar: esa es la cuestión”, el acuerdo implica una altísima incertidumbre económica para los próximos dos años de la gestión del Frente de Todxs en que deberá aprobar 8 revisiones trimestrales para recibir los fondos que le eviten caer en cesación de pagos.

La aprobación del directorio del Fondo, que vendrá a continuación del paso por el Congreso, funcionará como una especie de primera revisión. En la propuesta de memorándum que el Fondo le hizo al gobierno, sobre la cual se hará (o se hizo ya) una contrapropuesta, están definidas “acciones previas” a la firma del acuerdo que deberán estar realizadas antes de marzo. Para pasar ese exámen se vienen aplicando cambios en la política de tasas del BCRA pero todavía no hay avances concretos en la cuestión tarifaria que requiere otro nivel de consenso interno antes de aplicarse.

La tensión entre un incremento de tarifas que permita reducir los subsidios y mejorar las cuentas públicas como exige el FMI, pero a costa de un deterioro del poder adquisitivo de la población y el derrumbe de la bandera contra los “tarifazos” que enarboló el ahora oficialismo cuando era oposición, ya había sido anticipada por el CESO. En su informe de noviembre de 2020 “¿Ceder al programa del FMI o mantener las bases del Frente de Todos?”, señalamos que el Ejecutivo iba a afrontar la disyuntiva entre adoptar un programa con el FMI o fortalecer su esquema político en la base electoral que aporta el sector principal dentro del Frente de Todos.

En términos discursivos, el ejecutivo busca transitar esa contradicción señalando al acuerdo como la alternativa menos mala ante una herencia de endeudamiento impagable. Bajo ese prisma, la negociación de Guzmán habría transitado exitosamente por la cornisa entre una cesación de pagos con el organismo (presentada como una alternativa caótica) y las exigencias de reformas estructurales y fuertes ajustes del ala conservadora del fondo. Pero, si bien lo anunciado hasta ahora no tiene los condimentos tradicionales y más duros de los programas de ajuste, tampoco alcanza para aliviar la incertidumbre del default. Al respecto, un futuro incumplimiento de las metas podría empujar al ejecutivo a tomar alguna de las alternativas hoy demonizadas. La aprobación de los waivers suele ir acompañada de un endurecimiento de las exigencias del organismo. La no aceptación de dichas exigencias frenaría los desembolsos, derivando en una cesación de pagos.

En términos político-electorales, las encuestas dan cuenta que aún persiste el desconocimiento o desinterés en la población sobre la responsabilidad del endeudamiento. En su anuncio del 28 de enero, el presidente Alberto Fernández contribuyó a la causa al no mencionar al gobierno anterior. Así las cosas, oficialismo y oposición difícilmente pueda desligarse del costo político que implica el actual acuerdo con el FMI, que calaría en un desencanto de la población con las principales ofertas políticas del país. El posicionamiento del ala K del FdT respecto al acuerdo, hay que leerlo en esa clave.

El optimismo de las metas

En un informe especial reciente analizamos las chances de cumplir el acuerdo en función de las metas anunciadas formalmente, que es lo poco que con certeza está establecido hasta el momento. También hay que tomarlo con pinzas porque firmado en un papel, no hay nada. El cumplimiento de la meta fiscal requiere de un sostenido aumento de la recaudación para lo que deberá crecer la actividad económica y, con ello, la demanda de dólares para importaciones. El ministro Guzmán le pone muchas fichas a que esos dólares los aporten otros organismos (CAF, BID, Banco Mundial) porque no hay ningún patriota que esté dispuesto a traerse USD 6.000 millones para compensar las mayores importaciones que implica un crecimiento de 3% este año 1.

El miércoles 22, Economía le dio mucha visibilidad a una reunión entre Guzmán y el presidente del Banco Mundial con un anuncio de financiamiento por USD 2.000 millones. Pero con los vencimientos de USD 1.200 con el mismo organismo, el financiamiento neto es de apenas USD 800 millones. Todavía faltan aportes de dólares más significativos si se quiere cumplir lo anunciado en la conferencia de prensa. A simple vista, como nos sucede hace una década, no aparece ninguna fuente de dólares que permita ser optimista con el crecimiento en el corto plazo, más allá del alza coyuntural de las materias primas exacerbada por el conflicto en Ucrania.

La explotación de recursos primarios (minería, offshore) se topó con resistencia social y un algo de oportunismo político, como el del intendente de General Pueyrredón. La expectativa del hidrógeno verde no es hasta ahora más que una declaración de intenciones sujeta a muchos “si”. A esto se suma que el escenario internacional (precios, tasa de interés de EE.UU, crecimiento de los socios comerciales) y el clima en la pampa húmeda tienen que acompañar. Si alguna de esas variables que el gobierno no controla se vuelve en contra, las chances de cumplir las metas fiscales y de reservas se diluyen.

Tampoco está claro que el gobierno vaya a poder contener los incrementos de costos de la energía producto del déficit hídrico histórico, la menor disponibilidad de gas desde Bolivia y el aumento en el precio del GNL, gasoil y fueloil para la generación eléctrica. No se logra mitigar el impacto de costos manteniendo las tarifas actuales y actualizándolas un 50% al ritmo de la inflación, menos aún aplicando una baja en las tarifas residenciales como la que anunció el gobierno la última semana. Los incrementos en el gas de red residencial alcanzarán un 20% e incluso habrá reducciones nominales del 28% en grandes zonas del país por la ampliación de la zona fría. En electricidad, los aumentos residenciales formalizados implican aumentos del 20% en el AMBA y del 7 % en Córdoba. Falta definir el alcance de la quita de subsidios que alcanzaría al 10% de mayores ingresos. La quita de subsidios implicaría aumentos adicionales del 300% en AMBA y del 70% en Córdoba y equivaldría a un aumento promedio en la tarifa del 74% en todo el año.

Por el lado de las metas financieras, el camino no está mucho más allanado. En 2023, sin el comodín de los otros organismos de crédito, no sólo hay dudas sobre de dónde saldrán los dólares para sostener el crecimiento. Tampoco está garantizado que el mercado financiero local tenga un volumen suficiente para financiar las necesidad del gobierno que se comprometió a recurrir mínimamente al BCRA. Como detallamos en el informe, si el mercado no alcanza a cubrir las necesidades financieras y el gobierno no puede recurrir al Banco Central por la meta comprometida (1% del PBI este año y 0,6% el año que viene), la meta de emisión podría terminar exigiendo una mayor reducción del déficit fiscal.

En el mejor de los casos, se podrán esquivar los waivers – una especie de “pedidos de disculpas” por el incumplimiento de las metas – durante 2022, pero es muy difícil que se evite en 2023. Cuando el directorio del Fondo tenga que dar el veredicto sobre el cumplimiento de las metas, se revivirá la incertidumbre que hubo en la previa al vencimiento del 28 de enero y que viene siendo una constante del escenario económico desde 2018. Estados Unidos (potencia que hegemoniza el FMI) mantendrá el dedo en el gatillo los próximos dos años y medio que duren las revisiones. Ante un incumplimiento, sólo quedará la chance de apostar a la benevolencia del Fondo. Al respecto, es más seguro comprar criptomonedas de un esquema ponzi con las reservas del BCRA que apostar a la benevolencia del Fondo Monetario.

El acuerdo con el FMI en la geopolítica global

Sobre este escenario coyuntural aparecen las cuestiones estructurales de relaciones entre los países centrales y los periféricos. Los países que dominan el FMI, con Estados Unidos a la cabeza, se garantizan la intervención en dos áreas clave de la mano de los “créditos” para países dependientes.

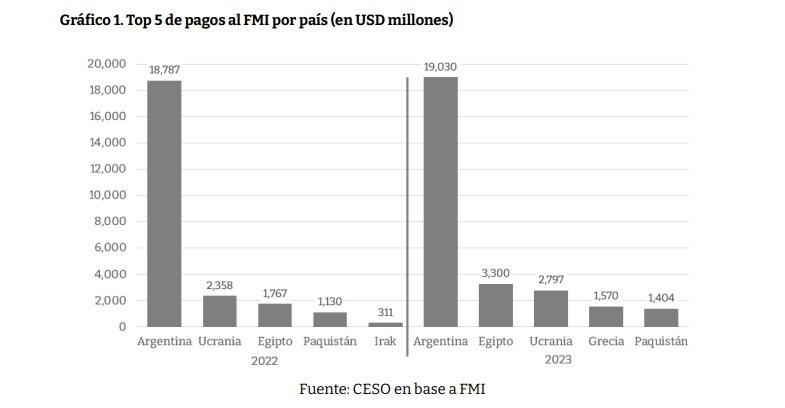

En el caso de Ucrania, este año los vencimientos ascienden a USD 2.358 millones y con esa presión también alinean el posicionamiento del país en el conflicto con Rusia. En el caso de Argentina, los vencimientos con el FMI son ocho veces mayores a los de Ucrania. Con eso, hay suficiente poder para alinear no sólo a nuestro país sino también condicionar al resto de los gobiernos de la región para que no cuenten con la Argentina en el armado de ningún frente continental de centro izquierda que podría concretarse con Lula en Brasil, Lasso en Ecuador, Lopez Obrador en México, Petro en Colombia y Boric en Chile. Este año se ponen en juego las presidencias de Colombia y Brasil, dos países con los que Estados Unidos ha tenido una relación muy cercana en las últimas décadas.

1 Históricamente, las importaciones crecen un 3% cuando el PBI crece 1%. Si el crecimiento es de 3%, las

importaciones crecerían 9%, aproximadamente unos USD 6.000 M.