Cómo piensan los consumidores sobre la inflación

Carlo Pizzinelli es economista del Departamento de Estudios del FMI

Escribe Carlo Pizzinelli* – Una comprensión más profunda de cómo piensan los consumidores sobre la economía ayudaría a los políticos a controlar la inflación

Con la inflación aumentando a niveles no vistos en décadas, los hogares de todo el mundo se preguntan cuánto más pueden esperar pagar por gasolina, comestibles y otras necesidades. Sus respuestas pueden ayudarlos a tomar importantes decisiones financieras personales. ¿Deberían seguir adelante y comprar ese nuevo refrigerador, en lugar de esperar hasta más tarde y arriesgarse a que suba el precio? ¿Deberían pedirle a su jefe un aumento para compensar la pérdida de poder adquisitivo?

Las respuestas no afectarán solo a los hogares individuales, sino a la economía en su conjunto. La razón: los banqueros centrales y los economistas académicos ven la inflación en parte como una profecía autocumplida. Si los consumidores creen que los precios subirán a un ritmo más rápido, es posible que se comporten de una manera (comprando un refrigerador o pidiendo un aumento) que genere más inflación. Más dinero persiguiendo una cantidad fija de refrigeradores hará subir su precio, y más gente pidiendo un aumento hará que los empleadores aumenten los precios de los bienes o servicios que venden para compensar los costos laborales más altos. El presidente de la Reserva Federal, Jerome Powell, expresó esa preocupación en una conferencia de prensa reciente, cuando anunció un aumento de medio punto en la tasa de interés clave de la Fed: “No podemos permitir que ocurra una espiral de salarios y precios”, dijo. “Y no podemos permitir que las expectativas de inflación se desanclen. Es algo que no podemos permitir que suceda”.

La declaración de Powell explica por qué las autoridades hacen un seguimiento cuidadoso de las expectativas de inflación de los hogares y las empresas, medidas a través de encuestas periódicas, en diferentes horizontes temporales. En particular, el aumento de las previsiones de inflación en tres a cinco años indica que las expectativas se están desmoronando y que puede ser necesario un aumento de la tasa de interés para mantener la inflación bajo control. Esto también explica por qué los bancos centrales intentan dar forma a las expectativas del público sobre desarrollos futuros explicando sus políticas actuales y futuras. De hecho, el éxito de las acciones de los formuladores de políticas depende de manera crucial de su capacidad para transmitir el efecto deseado a los hogares y orientar sus expectativas en consecuencia.

Café, gasolina

Todo esto plantea una pregunta importante tanto para los académicos como para los encargados de formular políticas: ¿Qué tan bien entendemos las expectativas de los hogares? Durante la última década, un gran cuerpo de investigación de la economía del comportamiento ha profundizado en esta cuestión. Los principales hallazgos son que los hogares tienen opiniones muy dispares sobre la inflación y tienden a percibirla como más alta y persistente de lo que suele ser. Los consumidores también tienden a estar en desacuerdo sobre las perspectivas de inflación más que los expertos, cambian de opinión con menos frecuencia y, a menudo, confían en algunos productos clave que consumen regularmente, como el café y la gasolina, para extrapolar los cambios en el costo de vida general.

Además, las expectativas individuales están fuertemente correlacionadas con características demográficas que incluyen sexo, edad, educación y orientación política. Por ejemplo, las mujeres y las personas con menos educación o ingresos más bajos tienden a esperar una mayor inflación. Finalmente, las experiencias pasadas, como vivir durante la Gran Depresión o el embargo petrolero de la Organización de Países Exportadores de Petróleo (OPEP) de la década de 1970, que hizo que la inflación aumentara considerablemente, pueden moldear fuertemente las percepciones de las personas sobre la inflación por el resto de sus vidas (Malmendier y Nagel 2016; Weber y otros, de próxima publicación; D’Acunto, Malmendier y Weber, de próxima publicación).

Si bien estos resultados caracterizan la riqueza y complejidad de las expectativas de los hogares, no desglosan completamente cómo se forman esas expectativas. Cuando los no expertos leen noticias sobre política monetaria y fiscal o eventos económicos, ¿cómo tienen en cuenta esa información en sus expectativas de inflación y otros indicadores clave? ¿Es seguro asumir, para la formulación de políticas efectivas y para los modelos teóricos, que los legos forman expectativas de la misma manera que los expertos? Conocer las respuestas a estas preguntas ayudaría a los formuladores de políticas a guiar mejor las expectativas de los consumidores con respecto a los efectos de sus acciones.

En un artículo reciente, mis coautores y yo nos propusimos buscar respuestas (Andre y otros 2022). Realizamos encuestas para medir las creencias de las personas sobre los efectos de los shocks económicos en el desempleo y la inflación. De 2019 a 2021, recopilamos respuestas de muestras de 6500 hogares estadounidenses ampliamente representativos de la población. Por separado, durante el mismo período, encuestamos a 1500 expertos, incluido personal de bancos centrales e instituciones financieras internacionales, profesores y estudiantes de doctorado, y economistas del sector financiero. Para las muestras de la encuesta recopiladas durante la pandemia de COVID-19, ajustamos el cuestionario para garantizar que las expectativas de los encuestados se refirieran a cómo funciona la economía en “tiempos normales” en lugar de durante las circunstancias excepcionales de la pandemia.

Shocks hipotéticos

Usamos la encuesta para arrojar luz sobre cómo piensa la gente sobre la forma en que funciona la economía, o en el lenguaje de los economistas, sus “modelos subjetivos”. Pedimos a los encuestados que consideraran cuatro impactos hipotéticos en la economía de EE. UU.: un fuerte aumento en los precios del petróleo crudo como resultado de la caída de la oferta mundial, un aumento en los impuestos sobre la renta, un aumento en el gasto del gobierno federal y un aumento en la tasa de interés objetivo de la Reserva Federal. . Estos choques se estudian ampliamente en macroeconomía, pero también son conceptualmente comprensibles para los no expertos. Para asegurarnos de que todos los encuestados basaran sus respuestas en la misma información, proporcionamos cifras actuales de las tasas de inflación y desempleo y les pedimos que dieran sus pronósticos para las dos variables durante el año siguiente. Luego les dimos noticias sobre uno de los cuatro choques hipotéticos y les pedimos que hicieran nuevas predicciones para la inflación y el desempleo.

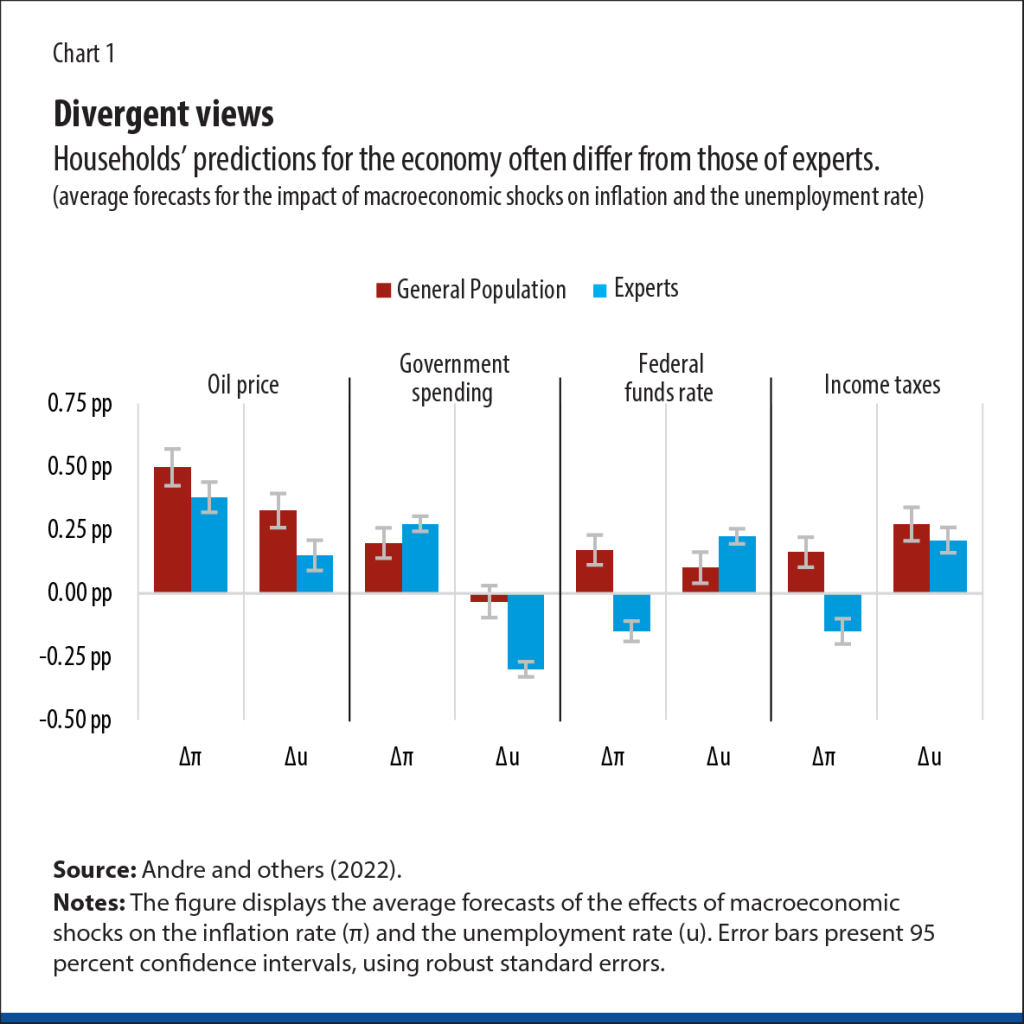

Sus respuestas mostraron que las creencias sobre los efectos de los shocks económicos estaban muy dispersas, con grandes diferencias dentro de nuestras muestras de hogares y expertos y entre los dos grupos. En algunos casos, los hogares y los expertos incluso discreparon sobre si un shock en particular tuvo un impacto positivo o negativo sobre la inflación y el desempleo. Lo más sorprendente es que, en promedio, los hogares creían que un aumento en la tasa de interés de política del banco central y un aumento en los impuestos sobre la renta aumentarían la inflación, en contra de las predicciones de una disminución de los expertos y muchos modelos de libros de texto (Gráfico 1).

En la segunda parte de la encuesta, investigamos los orígenes del desacuerdo entre los expertos y los hogares y dentro de los dos grupos. Parte del desacuerdo parece surgir porque los encuestados piensan que los shocks funcionan a través de diferentes canales de transmisión, en particular, los mecanismos del lado de la demanda versus los del lado de la oferta. Usando un conjunto de preguntas de opción múltiple y cuadros de texto abiertos, les pedimos a los encuestados que describieran lo que estaban pensando cuando hicieron sus predicciones. Encontramos que estas asociaciones explicaban una parte sustancial de las diferencias en los pronósticos. Como era de esperar, era más probable que los expertos confiaran en su conocimiento técnico, utilizando marcos tomados de sus conjuntos de herramientas cotidianos y, a menudo, haciendo referencia directa a modelos teóricos o estudios empíricos. Por el contrario, los hogares recurrieron a una gama más amplia de enfoques para hacer sus predicciones. Era más probable que se basaran en experiencias personales, se dejaran influenciar por puntos de vista políticos o simplemente adivinaran cómo un impacto determinado podría afectar la economía.

Además, cuando los hogares piensan en mecanismos específicos de propagación de choques, a menudo encuentran canales muy diferentes a los de los expertos. Esto, a su vez, explica en parte por qué sus predicciones para algunos shocks difieren tanto de las de los expertos. Por ejemplo, los hogares pensaron más a menudo en el impacto de las tasas de interés más altas en los costos de endeudamiento de capital de las empresas, que se trasladan a los consumidores a través de precios más altos. Por otro lado, los expertos consideraron principalmente el canal canónico del lado de la demanda, que predice una disminución de la inflación en respuesta a tasas de interés más altas a medida que los consumidores gastan menos y ahorran más (Gráfico 2).

Señales contextuales

¿Son estos resultados malas noticias para los banqueros centrales? Si el público en general interpreta un aumento de las tasas de interés como un presagio de una mayor inflación, ¿podrían los bancos centrales tener más dificultades para mantener la inflación a raya? Un resultado final de nuestro ejercicio apunta a la comunicación eficaz de las acciones políticas como solución. Las señales contextuales pueden dar forma a los canales de propagación en los que piensan las personas y, por lo tanto, qué pronósticos hacen. Vimos que los hogares a los que se les instó a pensar en los canales del lado de la demanda antes de hacer sus pronósticos tenían más probabilidades de predecir un efecto de los choques de política monetaria en línea con los expertos.

Es alentador que, si bien los banqueros centrales han sido conscientes durante mucho tiempo del poder de sus declaraciones cuidadosamente elaboradas para guiar las expectativas del mercado, parece que ahora se están enfocando más en hacer que su comunicación sea accesible a un público más amplio. Por ejemplo, Gardt y otros (2021) muestran que, como parte de una estrategia más amplia para ampliar el alcance de su mensaje, en los últimos años el Banco Central Europeo ha construido una presencia en las plataformas de redes sociales y ha utilizado un lenguaje más simple en discursos y declaraciones monetarias. declaraciones de poliza.

Los resultados de nuestro estudio también proporcionan alguna orientación empírica en una dirección diferente pero relacionada. Los modelos macroeconómicos canónicos dependen de manera crucial del supuesto de “expectativas racionales”, según las cuales los hogares basan sus decisiones individuales (sobre cuánto ahorrar, consumir y trabajar) en expectativas sobre el incierto estado futuro de la economía. Estas expectativas, a su vez, son consistentes con la forma en que eventualmente evoluciona la economía. La suposición no significa que los hogares tengan un conocimiento perfecto del futuro. Pero sí implica que si los hogares ven que el banco central aumenta las tasas de interés inesperadamente y creen que esto reducirá la inflación, sus acciones posteriores finalmente conducirán a una disminución de la inflación. Si bien este enfoque para modelar las expectativas a menudo ha sido criticado por ser demasiado estricto o poco realista, decidir la forma adecuada de apartarse de él no es sencillo. Para que sea significativo, cualquier desviación de este pilar de la macroeconomía moderna debe reflejar de manera realista cómo los hogares realmente forman expectativas. Por lo tanto, nuestro estudio proporciona una dirección preliminar para que los modelos macroeconómicos incorporen aspectos de comportamiento de las expectativas de los hogares que se basan en evidencia empírica.

Un esfuerzo de investigación cada vez mayor, encabezado por destacados académicos en el campo, tiene como objetivo utilizar los conocimientos de la economía del comportamiento para incorporar características de comportamiento de la forma en que los hogares forman expectativas en los modelos macroeconómicos y apartarse de los supuestos clásicos de expectativas racionales. Este campo, conocido como macroeconomía del comportamiento, se está expandiendo rápidamente pero enfrenta algunos desafíos importantes. Es intensivo en matemáticas, lo que puede limitar su uso inmediato en el trabajo de política cotidiano. Además, se basa de manera crucial en la evidencia empírica de cómo los hogares razonan sobre la macroeconomía y forman expectativas, que los economistas del comportamiento pueden construir sólidamente solo a través de numerosos y cuidadosos estudios. Sin embargo, tiene el potencial de dar forma fundamental tanto a la macroeconomía teórica como a la formulación de políticas del mundo real en los próximos años, y lo más probable es que la comunicación descubra un papel clave para influir en las expectativas.

*Carlo Pizzinelli es economista del Departamento de Estudios del FMI.

Referencias:

Andre, P., C. Pizzinelli, C. Roth, and J. Wohlfart. 2022. “Subjective Models of the Macroeconomy: Evidence from Experts and Representative Samples.” Review of Economic Studies, February 9.

D’Acunto, F., U. Malmendier, and M. Weber. Forthcoming. “What Do the Data Tell Us about Inflation Expectations?” Handbook of Subjective Expectations.

Gardt, M., S. Angino, S. Mee, and G. Glöckler. 2021. “ECB Communication with the Wider Public.” ECB Economic Bulletin 8:122–42.

Malmendier, U., and S. Nagel. 2016. “Learning from Inflation Experiences.” Quarterly Journal of Economics 131 (1): 53–87.

Weber, M., F. D’Acunto, Y. Gorodnichenko, and O. Coibion. Forthcoming. “The Subjective Inflation Expectations of Households and Firms: Measurement, Determinants, and Implications.” Journal of Economic Perspectives.