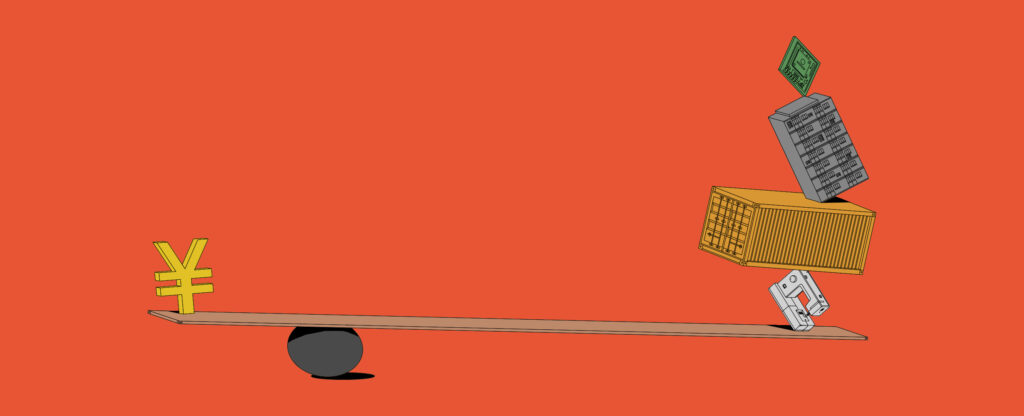

China tropieza, pero es poco probable que caiga

Escribe Eswar S. Prasad en F&D – El crecimiento se desacelera, abundan los riesgos, pero se puede evitar el colapso económico y financiero

El desempeño económico de China ha sido estelar en las últimas tres décadas, con un crecimiento alto notable y persistente que elevó la economía de un estado de ingresos bajos a un estado de ingresos medianos altos. Medido a los tipos de cambio del mercado, el PIB de China fue de 18,3 billones de dólares en 2022, el 73 por ciento del PIB de Estados Unidos y 10 veces más que el 7 por ciento del PIB estadounidense que registró en 1990. El ingreso per cápita de China es ahora de aproximadamente 13.000 dólares, aproximadamente el 17 por ciento del ingreso per cápita de Estados Unidos, en comparación con menos del 2 por ciento en 1990. Durante la última década y media, China ha sido el principal motor del crecimiento económico mundial, representando el 35 por ciento del crecimiento del PIB nominal mundial, mientras que Estados Unidos representó el 27 por ciento.

China logró esto sin muchos atributos que los economistas han identificado como cruciales para el crecimiento, como un sistema financiero que funcione bien, un marco institucional sólido, una economía orientada al mercado y un sistema de gobierno democrático y abierto. Hasta que la pandemia de COVID-19 la sacudió, la economía china atravesó períodos de turbulencias nacionales y mundiales aparentemente ilesa.

Pero los detractores han argumentado durante mucho tiempo que el colapso económico de China era inminente, señalando numerosas fragilidades. El crecimiento del país ha sido impulsado por la inversión en capital físico, especialmente en bienes raíces, que ha sido financiado por un sistema bancario ineficiente. Con los niveles de deuda interna altos y en aumento, el mercado inmobiliario desmoronándose y la fuerza laboral reduciéndose, algunos analistas dicen que finalmente ha llegado el día de la verdad.

Es probable que se equivoquen. Las reformas desequilibradas que han mantenido débil la estructura institucional, un enfoque esquizofrénico del papel del mercado frente al del Estado, y las tensiones en los mercados financieros e inmobiliarios podrían dar lugar a una volatilidad significativa en los próximos años. Pero nada de esto significa que un colapso financiero o económico sea inevitable.

Fuentes de crecimiento

El desempeño económico de China ha dependido en gran medida del crecimiento de la inversión financiado por un sistema bancario ineficiente. Este patrón se intensificó después de la crisis financiera mundial que comenzó en 2008. El aumento de la inversión representó alrededor de dos tercios del crecimiento del PIB durante 2009–10. Debido a que China es una economía rica en mano de obra y tiene una relación capital-mano de obra mucho más baja que la de las economías avanzadas, es probable que sea deseable invertir más, en lugar de menos. Sin embargo, gran parte de la inversión ha sido impulsada por el sector público (estatal) y no por el sector no gubernamental. Esto no es inherentemente un problema. La inversión en empresas del sector privado, especialmente en las más pequeñas, puede ser mucho más arriesgada que en las grandes empresas estatales. Pero en China, las empresas estatales, que colectivamente reciben una parte desproporcionada del crédito bancario, no suelen generar fuertes rendimientos de esas inversiones.

Reconociendo que su modelo de crecimiento ha sido ineficiente y financieramente riesgoso, el gobierno chino se fijó el objetivo de reequilibrar la economía. Esto significa

- Reducir la dependencia del crecimiento impulsado por la inversión y lograr que el consumo de los hogares sea el principal contribuyente al crecimiento del PIB.

- Generar más crecimiento en el sector servicios que en la manufactura de baja cualificación y bajos salarios

- Alejarse del crecimiento intensivo en capital físico de una manera que mejore el crecimiento del empleo

De hecho, en los últimos años, el consumo de los hogares se ha convertido en el principal contribuyente al crecimiento. En la actualidad, el sector de los servicios representa más de la mitad del PIB anual y cerca de la mitad del empleo agregado.

Si bien la trayectoria ha sido desigual, se han logrado avances significativos hacia el objetivo de reequilibrar el crecimiento, ya que el consumo de los hogares se ha convertido en el principal motor del crecimiento y el sector de los servicios ha cobrado más protagonismo que el manufacturero.

Perspectivas de crecimiento

Los pronósticos sobre las perspectivas de crecimiento de China son un ejercicio tenso y, en el mejor de los casos, los pronosticadores pueden utilizar el crecimiento de varios factores que intervienen en la creación del producto como indicadores de lo que podría deparar el futuro.

La fuerza laboral de China, la población en el rango de edad de 15 a 64 años, se está reduciendo. Para 2030, se espera que disminuya alrededor del 1 por ciento al año. Un mayor crecimiento de la inversión podría recuperar parte de la holgura, pero eso conlleva muchos riesgos. La reciente disminución en el crecimiento de la inversión no gubernamental (la inversión estatal representó gran parte del crecimiento de la inversión general en activos fijos fuera del sector inmobiliario en 2022) es una señal de que las empresas privadas desconfían del aumento de la inversión cuando ven que el entorno económico y político es desfavorable.

Eso deja a la productividad, o la cantidad de producción por unidad de insumo, como un motor de crecimiento. A pesar de todas las ineficiencias que impregnan su economía, en las últimas décadas China ha promediado un crecimiento decente del 3% en la productividad total de los factores, que es un crecimiento que no puede atribuirse al aumento de los insumos, como la mano de obra y el capital, y es un indicador general de la eficiencia. Pero el crecimiento de la productividad se ha desacelerado a alrededor del 1 por ciento anual durante la última década. El crecimiento de China encallará si no se produce una mejora en el crecimiento de la productividad.

Reconociendo la necesidad de mejorar la productividad y alejarse de la manufactura de baja calificación, el gobierno articuló recientemente una política de crecimiento de “doble circulación”, que aumenta el compromiso continuo con el comercio y las finanzas mundiales con una mayor dependencia de la demanda interna, la autosuficiencia tecnológica y la innovación local. Pero el enfoque ha tropezado con dificultades. China todavía necesita tecnología extranjera para mejorar su industria, y las crecientes divisiones económicas y geopolíticas con Estados Unidos y Occidente podrían limitar el acceso de China a la tecnología extranjera y los productos de alta tecnología, así como a los mercados para sus exportaciones. Además, la reciente represión del gobierno contra las empresas privadas en sectores como la tecnología, la educación y la salud ha tenido un efecto escalofriante en el espíritu empresarial.

Posibles escollos

Existe la preocupación de que la economía de China se dirija a un colapso similar a los experimentados por otras economías asiáticas de alto vuelo, como Malasia y Tailandia. La deuda total de China ha sido una preocupación importante durante muchos años. Con el tiempo, la deuda ha aumentado en relación con el tamaño de la economía, aunque los niveles de deuda bruta no están fuera de línea con los de otras economías importantes, como Estados Unidos y Japón. Además, el endeudamiento público como porcentaje del PIB nominal es menor en China que en otras economías importantes. China tiene un alto nivel de deuda corporativa, alrededor del 131% del PIB. Pero la mayor parte está denominada en la propia moneda de China y es propiedad de bancos e inversores nacionales, lo que representa una amenaza menor que la deuda contraída con inversores extranjeros y denominada en monedas extranjeras, como el dólar estadounidense.

Sin embargo, hay sectores específicos en los que la concentración de la deuda podría ser un problema, especialmente el sector inmobiliario. La inversión inmobiliaria se ha convertido en un baluarte de la economía, ayudando a mantener el crecimiento en equilibrio cuando otros sectores se tambaleaban. Los funcionarios del gobierno local están ansiosos por vender tierras a los desarrolladores, lo que aumenta los ingresos públicos y permite una variedad de gastos gubernamentales. Por lo tanto, una caída en los precios de los bienes raíces, o la aparición de otros factores que restrinjan la actividad inmobiliaria, podría tener efectos en cadena en otros sectores, las finanzas de los gobiernos locales e incluso la riqueza de los hogares.

La exposición de los hogares al sector inmobiliario ha creado vulnerabilidades adicionales que podrían afectar a la estabilidad económica y social. El acceso más fácil a las hipotecas residenciales, que el gobierno alentó, impulsó la demanda de vivienda y contribuyó a un aumento de la deuda de los hogares, de alrededor del 30 por ciento del PIB hace una década a más del 60 por ciento. La propiedad también se ha convertido en un pilar de la riqueza de los hogares chinos. Los hogares están expuestos de múltiples maneras a las fluctuaciones de los precios de la vivienda. Aun así, la deuda total de los hogares es menor que el total de depósitos de los hogares en el sistema bancario.

Debido a que la acumulación de deuda en China ha sido financiada principalmente por el ahorro interno, el riesgo financiero general es limitado. El Estado es dueño de muchos de los principales acreedores y deudores, lo que significa que es poco probable que un shock financiero desencadene una crisis financiera o un colapso del crecimiento. Las cuestiones más pertinentes son las grandes ineficiencias y el despilfarro debido a un sistema fallido de asignación de capital.

La forma en que se distribuyen la deuda y los activos en toda la economía es importante. La caída de los precios de la vivienda ha provocado que varios de los principales promotores inmobiliarios, como Country Garden y Evergrande Group, tengan problemas financieros recientemente, y muchos otros están expuestos de manera similar, con una deuda elevada y balances vulnerables. También lo son algunas de las instituciones financieras que les prestaron. Pero un colapso sistémico no está en las cartas. La mayoría de los principales bancos chinos están bajo control estatal y pueden proporcionar inyecciones de efectivo a corporaciones en problemas, incluso si eso solo empuja los problemas hacia el futuro. Los tropiezos son inevitables a medida que China trata de dar rienda suelta a las fuerzas del mercado, pero el gobierno tiene suficiente control y recursos para evitar colapsos financieros más amplios.

Riesgos externos

Muchas economías de mercados emergentes se han visto afectadas por altos niveles de deuda externa, en particular deuda en moneda extranjera, que pueden causar problemas en los balances cuando la economía y el tipo de cambio de un país se deterioran simultáneamente. Pero se estima que la deuda externa de China es de un modesto 16 por ciento del PIB, y menos de la mitad está denominada en moneda extranjera.

Sin embargo, la incertidumbre económica y política ha creado preocupaciones sobre la fuga de capitales, lo que podría derribar el sistema financiero y hacer que el valor de la moneda se desplome. Pero este es un escenario poco probable, porque gran parte del sistema bancario es de propiedad estatal y el gobierno probablemente respaldaría todos los depósitos en caso de pánico financiero. Además, debido a que el gobierno controla directamente gran parte del sistema bancario, puede bloquear los conductos para grandes salidas de capital.

Aunque ha habido reformas en los últimos años, muchas de ellas estaban relacionadas con el sector financiero y los mercados de capitales, y muchas menos en otras áreas, como las empresas estatales y el marco institucional. Esta falta de equilibrio crea riesgos.

El gobierno parece haber comprendido la necesidad de reformas y liberalización del sector financiero para promover una mejor asignación de recursos. Arreglar el sistema financiero no se trata solo de gestionar los riesgos y evitar desastres, sino también de asignar capital a las partes más productivas, dinámicas y generadoras de empleo de la economía. El sistema financiero de China sigue estando dominado por los bancos, cuyas carteras de préstamos se concentran en el sector empresarial estatal. Para arreglar el sistema bancario es necesario reconocer y eliminar los préstamos incobrables de los balances de los bancos, así como reformar las propias empresas estatales, incluida la eliminación de su dependencia del crédito bancario.

En los últimos años, mientras lidiaba con episodios de volatilidad del mercado inmobiliario y del mercado bursátil, el gobierno a menudo se vio atrapado en un esfuerzo esquizofrénico por equilibrar el mantenimiento de la confianza en el mercado con permitir que el mercado se disciplinara a sí mismo, lo que tuvo el efecto perverso de aumentar la turbulencia del mercado. Este enfoque intermitente de la intervención a veces ha inyectado una fuerte dosis de incertidumbre sobre el ya frágil sentimiento de los inversores y se ha sumado a la volatilidad del mercado.

Además, las reformas orientadas al mercado pueden ser contraproducentes, aumentando la volatilidad y generando más riesgos si no van acompañadas de reformas más amplias. China necesita más transparencia en su proceso de formulación de políticas, mejores normas de gobernanza empresarial y contabilidad, y más independencia operativa para el banco central y las autoridades reguladoras a fin de complementar sus reformas financieras y otras reformas orientadas al mercado.

El gobierno ha alentado, con razón, el desarrollo de los mercados de acciones y bonos corporativos. Pero ha hecho poco para mejorar el gobierno corporativo de las empresas chinas o sus normas de contabilidad y auditoría. La opacidad resultante ha contribuido a grandes fluctuaciones en los mercados de acciones y bonos, porque los inversores tienen información limitada sobre las empresas en las que están invirtiendo, lo que les lleva a seguir y exacerbar las oscilaciones del mercado.

Reconciliar los dos impulsos contradictorios del gobierno —más libertad para los mercados, pero con una fuerte intervención del gobierno para mantener la “estabilidad y el orden”— plantea desafíos difíciles. La implementación de reformas incluso bien intencionadas en una economía con ineficiencias generalizadas implica riesgos transitorios que podrían manifestarse en volatilidad financiera y económica, especialmente si el gobierno no comunica claramente sus intenciones de política y deja a los hogares y las empresas en vilo. Hasta ahora, el gobierno ha tenido suficientes recursos y espacio político para hacer frente a algunos de esos riesgos transitorios, pero sus acciones e intentos de intervenir directamente en los mercados en momentos difíciles podrían exacerbar los problemas, con consecuencias duraderas.

Lo que nos depara el futuro

El gobierno chino ha demostrado una asombrosa capacidad para manejar las severas tensiones económicas y financieras que se han acumulado a partir del modelo de crecimiento altamente ineficiente y arriesgado que había adoptado. En varios momentos, el gobierno ha maniobrado la economía en torno a las perspectivas aparentemente inevitables de una crisis bancaria, una devaluación masiva de la moneda, el colapso del mercado inmobiliario y el colapso económico.

Sin embargo, cada uno de estos cuasi accidentes ha cobrado un precio: una enorme acumulación de deuda interna, una pérdida de 1 billón de dólares en reservas de divisas durante 2015-16 y precios altamente volátiles de acciones, propiedades y otros activos.

El gobierno se enfrenta ahora a una serie de dilemas políticos: cómo seguir reduciendo la deuda mientras se mantiene el crecimiento, cómo reducir la producción intensiva en energía mientras la economía sigue dependiendo de la industria pesada, cómo conseguir que los mercados ejerzan disciplina financiera incluso cuando el gobierno trata de reforzar el control estatal, cómo restringir la desigualdad de la riqueza mientras se confía en el sector privado para generar más riqueza. cómo fomentar la innovación del sector privado y al mismo tiempo reducir el tamaño de las empresas privadas exitosas.

Los intentos del gobierno de resolver estos impulsos inherentemente contradictorios bajo el disfraz de un socialismo orientado al mercado conducirán inevitablemente a más tropiezos y accidentes. Su enfoque de política, aunque impulsado por los objetivos correctos, podría generar más incertidumbre y volatilidad a corto plazo, lo que a su vez podría reducir el apoyo público a las reformas tan necesarias para impulsar la productividad y el crecimiento a largo plazo.

Los fundamentos del crecimiento de China parecen frágiles desde perspectivas históricas y analíticas. Incluso si no se materializan las crisis, la demografía desfavorable, los altos niveles de deuda y un sistema financiero ineficiente limitarán el crecimiento de China. Sin embargo, si el gobierno juega bien sus cartas, también se podría imaginar un futuro más benigno para la economía china, con un crecimiento moderado que sea más sostenible desde una perspectiva económica, social y ambiental.

ESWAR S. PRASAD profesor en la Escuela Dyson de la Universidad de Cornell, miembro principal de la Brookings Institution y autor de The Future of Money.