Los efectos de las compras del BCRA

La semana mantuvo el statu quo observado en enero. El tipo de cambio se deslizó al alza y el dólar spot cerró hoy $1.447, aumentando 1,0% respecto al cierre del viernes pasado. De todas formas, la cotización de la divisa se mantiene estable en un 8% por debajo del techo de la banda.

|

Getting your Trinity Audio player ready...

|

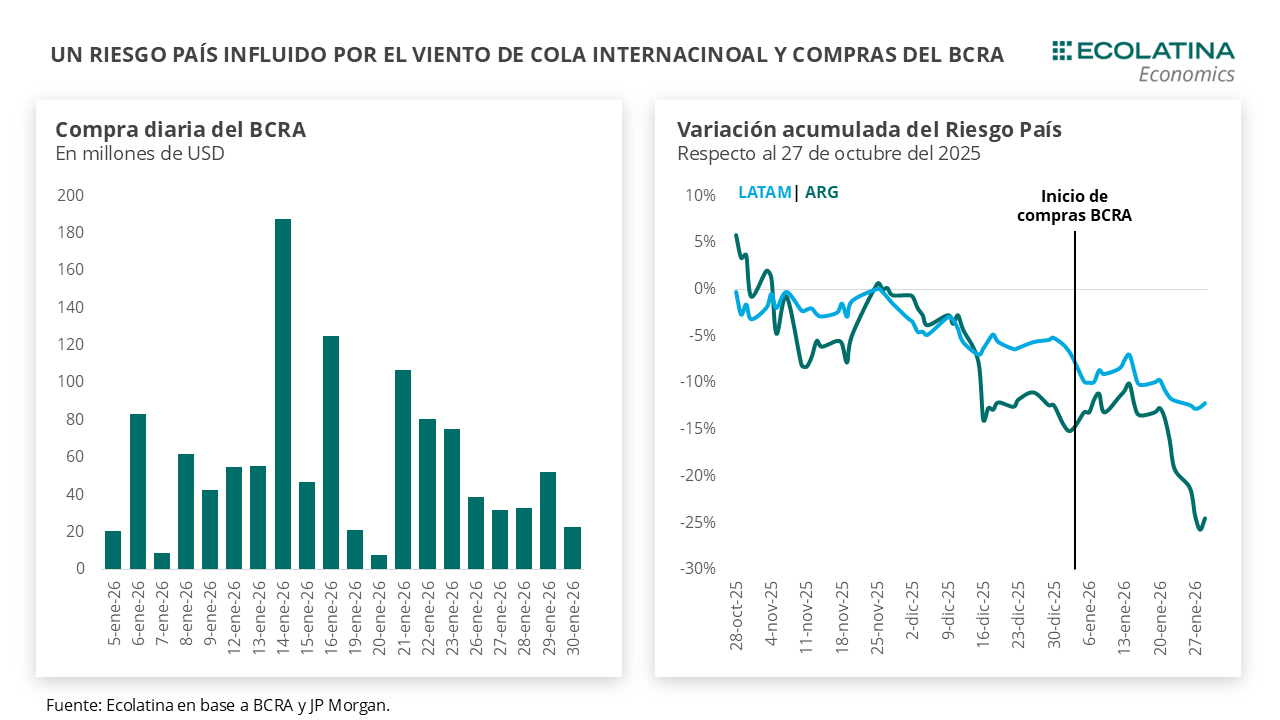

Según la consultora Ecolatina con el sostenimiento de las compras, el BCRA finalizó enero sumando USD 1.158 M en el mercado. Producto de esto y el viento de cola internacional, el riesgo país quebró los 500 puntos básicos en la semana y alcanzó el nivel más bajo desde el 2018. Como contrapartida de las compras, la inyección de pesos trajo alivio al mercado local, contribuyendo a la normalización de las tasas de interés y allanando el terreno para que Finanzas alcance un holgado rollover (124%) en la semana.

La estrategia monetaria es un Central expansivo y un Tesoro contractivo. Mientras el BCRA inyecta pesos en el mercado principalmente mediante la recomposición de reservas, el Tesoro los retira mediante el superávit fiscal y las licitaciones. Como resultado, el esquema monetario se desarrolla en un contexto de liquidez en pesos estrecha, buscando evitar presiones bajistas en la tasa de interés y presiones adicionales en el mercado cambiario en un contexto del BCRA demandando. Para que este equilibrio monetario transitorio sea sostenible, una condición necesaria es que el esquema cambiario se perciba sostenible y evite sobresaltos en las expectativas de devaluación.

La semana mantuvo el statu quo observado en enero. El tipo de cambio se deslizó al alza y el dólar spot cerró hoy $1.447, aumentando 1,0% respecto al cierre del viernes pasado. De todas formas, la cotización de la divisa se mantiene estable en un 8% por debajo del techo de la banda, ampliando la distancia desde la reformulación del deslizamiento del 1% mensual por la inflación pasada (T-2). Por caso, durante el primer mes del año en promedio el dólar se ubicó 6,7% por debajo del techo, el valor más elevado desde agosto del 2025 (previo al rally electoral).

Por su parte, el BCRA sostuvo las compras en el mercado. Durante la semana, la autoridad monetaria acumuló divisas por USD 179 M, sosteniendo de esta forma veinte ruedas consecutivas de compras en el MULC, y sumando USD 1.158 M durante el primer mes del relanzamiento del programa bajo el marco de la Fase de Re-monetización.

Como consecuencia, el Riesgo País cayó al nivel más bajo desde el 2018 al romper la barrera de los 500 puntos en la semana. Detrás de esta reducción, se encuentran factores internacionales jugando a favor, con un dólar internacional más débil y un mayor apetito por deuda emergente, que viene reduciendo la prima de riesgo de este segmento y en particular de los países vecinos. No obstante, la sostenida recomposición de reservas del BCRA influyó positivamente en el Riesgo País, algo que venía demandando el mercado y que, pese a ciertas dudas tras el anuncio oficial, empezó a tornarse creíble producto del compromiso que viene mostrando el Central en esta materia.

En los últimos informes, venimos mencionando los drivers detrás del desempeño del BCRA en el MULC. Retomando, durante enero comenzó a normalizarse la liquidación del sector agropecuario producto del ingreso de la cosecha fina y, ligado al ciclo del agro (y un esquema cambiario más creíble), un repunte de los préstamos en dólares; al tiempo que la colocación de Obligaciones Negociables en dólares por parte de las empresas continuó su marcha (sumado al remanente a liquidar en el MULC por emisiones previas). Asimismo, con la ganancia de credibilidad del esquema cambiario la presión dolarizadora electoral fue estabilizándose, lo que reforzó el efecto positivo que trae el primer mes del año cuando la demanda de pesos es más elevada por factores estacionales (aunque en menor medida que diciembre).

No obstante, esto último convive con un Central otorgando cobertura en el mercado secundario. Aunque de una forma más errática, las compras realizadas por parte de la autoridad monetaria tuvieron como contrapartida un aumento de la oferta de instrumentos dólar linked en el mercado secundario, coordinada con licitaciones ad hoc de Finanzas para instrumentos atados al dólar oficial. En este sentido, luego de un volumen inusualmente alto durante la primera quincena, la última semana volvió a evidenciarse un aumento en la negociación de dólar linked (en particular aquella con vencimiento a febrero), lo que indicaría presencia oficial en el mercado. Por ende, el Central estaría ofreciendo cobertura cambiaria para los pesos emitidos mediante las compras de divisas.

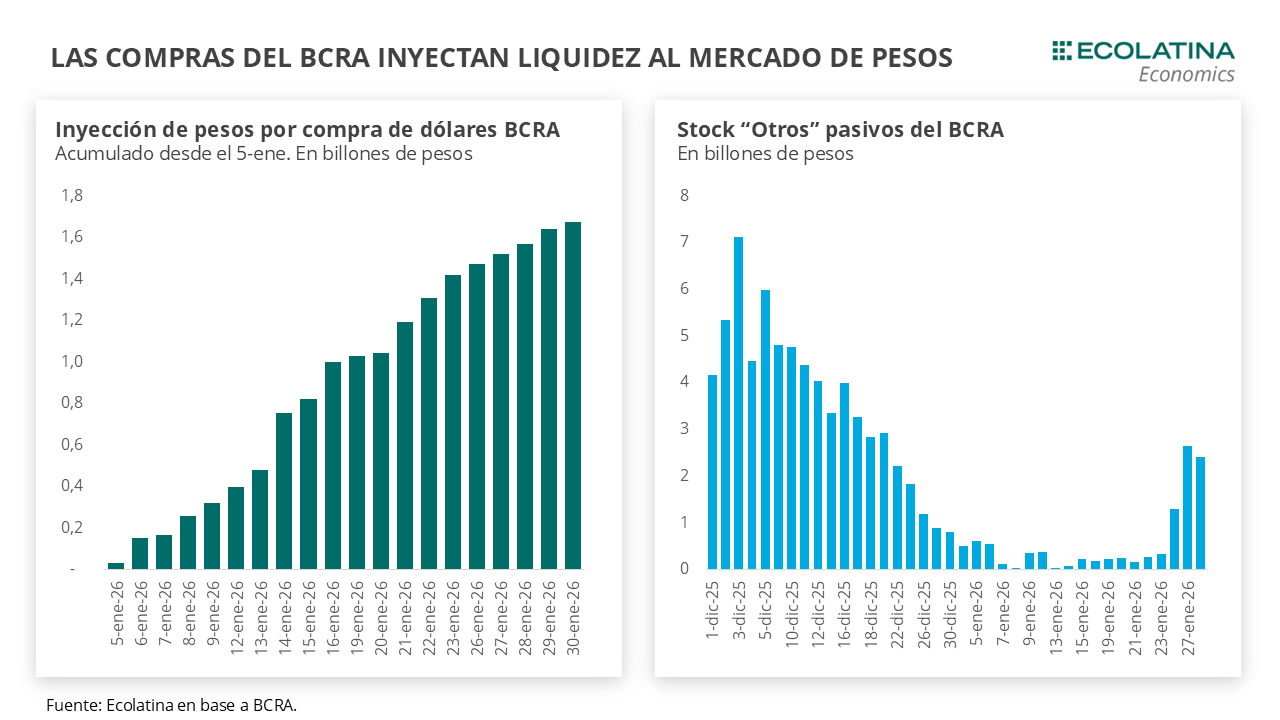

Otra consecuencia de las compras del BCRA fue la lenta normalización de la liquidez en pesos y la moderación de la tasa de interés. Desde el inicio de las compras, el Central lleva inyectado al mercado $1,7 bn, equivalente al 3,9% de la base monetaria previo al inicio del proceso, la cual se suma a intervenciones puntuales en el mercado secundario para proveer de liquidez. Sin embargo, buena parte de este abastecimiento de pesos refluyó nuevamente al Central, mediante un crecimiento de los encajes (+$1,7 bn al 26-ene) y la absorción en la ventanilla de simultáneas que disparó el stock de “Otros” pasivos al orden de los $2,5 bn en las últimas tres jornadas con datos disponibles (28-ene último dato).

Reflejando este hecho, Finanzas obtuvo un rollover de 124% en la semana. Frente a vencimientos por aproximadamente $8,3 bn, el Tesoro adjudicó $10,34 bn (sobre ofertas totales por $11,17 bn). Del total adjudicado, cerca del 67% se concentró en instrumentos a tasa fija capitalizable (LECAP/BONCAP), con vencimientos entre marzo de 2026 y enero de 2027, y TEMs en torno al 2,5–3%, destacándose la S16M6, que absorbió casi la mitad del monto colocado a tasa fija. Por su parte, los instrumentos CER explicaron alrededor del 24% de la colocación, con vencimientos que se extendieron hasta junio de 2028 y TIREAs entre 7,8% y 8,8%, mostrando demanda sostenida por cobertura inflacionaria. El instrumento TAMAR concentró cerca del 7% del total adjudicado, con un margen de corte del 6,24%, mientras que la demanda por dólar linked fue acotada, con una colocación de apenas $0,1 billones en la D30A6 a una TIREA del 6,0%.

Como consecuencia, el Tesoro absorbió cerca de $2 bn que le permitirán eventualmente comprar divisas al Central de cara a los vencimientos con el FMI. El stock de dólares del Tesoro en el BCRA se ubica en USD 150 M, los cuales son insuficientes para los vencimientos brutos cercanos los USD 100 M con Organismos Internacionales y los cerca de USD 850 M que enfrentará con el Fondo la próxima semana. Tras la licitación, los depósitos en pesos rondarán los $4,3 bn, lo que deja las cuentas en una posición más holgadas luego de lo que entendemos serán las compras de al menos USD 800 M al Central (equivalente a $1,2 bn) para afrontar los vencimientos en moneda dura.

Por ende, la estrategia monetaria es un Central expansivo y un Tesoro contractivo. Mientras el BCRA inyecta pesos en el mercado principalmente mediante la recomposición de reservas (e intervenciones puntuales en el mercado secundario), el Tesoro los retira mediante el superávit fiscal y las licitaciones. Como resultado, el esquema monetario se desarrolla en un contexto de liquidez en pesos estrecha, buscando evitar presiones bajistas en la tasa de interés y presiones adicionales en el mercado cambiario en un contexto del BCRA demandando. Para que este equilibrio monetario transitorio sea sostenible, una condición necesaria es que el esquema cambiario se perciba sostenible y evite sobresaltos en las expectativas de devaluación.

Leve suba del dólar oficial

El tipo de cambio spot finalizó en $1.447, ubicándose 1,0% por encima de la cotización del viernes anterior y 8,1% por debajo del techo de la banda. Por otro lado, el BCRA compró USD 179 M en la semana y las Reservas Netas (Brutas – Swap CH y USA – Encajes – REPOs – SEDESA) habrían vuelto a terreno positivo por USD 100 M.

La brecha cambiaria se estabiliza

Los dólares alternativos finalizaron mixtos: el dólar minorista subió 0,7% ($1.465) respecto al viernes de la semana anterior, el dólar CCL operado con CEDEARs aumentó levemente 0,1% ($1.489) y, por el contrario, el MEP operado con AL30 cayó 0,3% ($1.465) y el dólar blue bajó 1,0% ($1.470). De esta forma, la brecha promedio finalizó en la zona del 2%.

Los futuros de dólar bajan

Los contratos a futuro del dólar finalizaron a la baja. En detalle, los contratos con vencimiento entre febrero a abril se mantuvieron estables y aquellos con vencimiento desde mayo 2026 bajaron 0,6%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación del +2,1%, +4,7% y +7,0% para febrero, marzo y abril, respectivamente.